自9月末以一线城市为引领开启的新一轮的救市,一线城市行情强势雄起,其中深圳的行情,从10月份、11月份一直延续到12月份。

新房方面,10月份深圳新建住宅网签套数4153套,是9月份1686套的2.5倍。

11月深圳一手住宅预售网签8076套,环比大涨94.5%,仅次于2021年1月,成为近4年的第二高点;此外乐有家监测显示,还有1500套左右的现售新房网签,因此11月深圳新房住宅总网签量接近10000套。

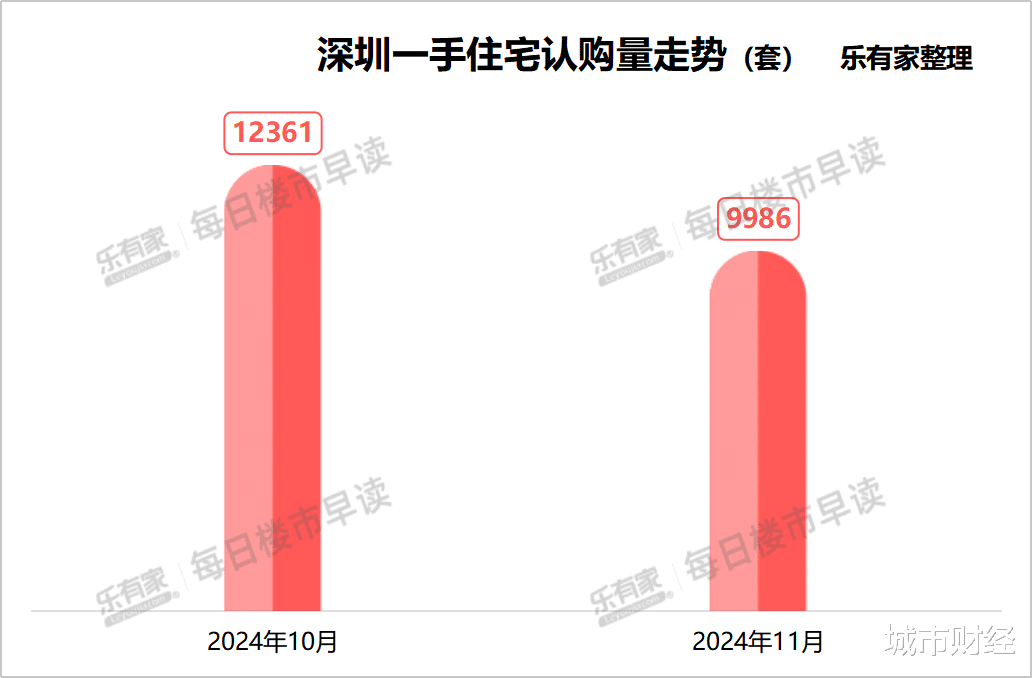

录得量方面,乐有家数据显示,深圳一手住宅认购量9986套,虽然环比下跌2成,但仍属于在10000套的高位水平波动。

二手房方面,10月份深圳二手住宅网签套数6118套,是9月份3191套的1.9倍。

11月份,深圳二手住宅网签7125套,环比上涨16.5%,成为近4年的最高点,甚至超过参考价政策出台前。

此外,11月份的录得量更是冲破了深圳楼市8000套的繁荣线。

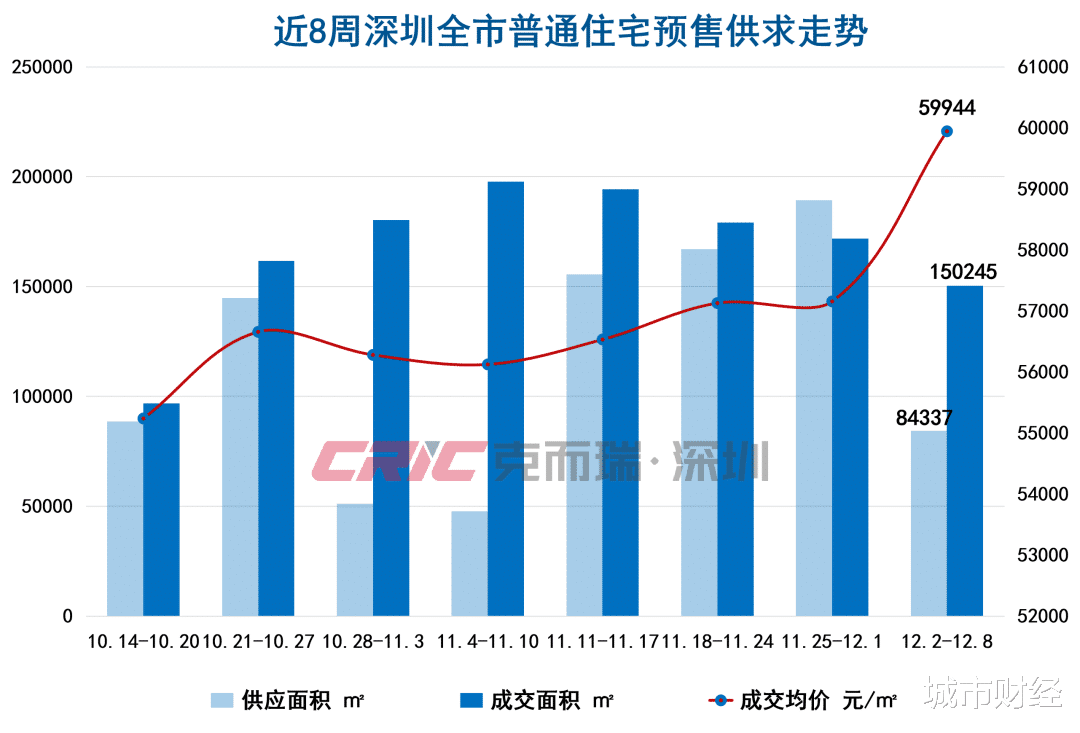

进入12月份,深圳的新房成交量有所泄气。

克而瑞深圳区域披露的数据显示,深圳新房成交已经四连跌:

上周共网签成交1486套,周度成交面积约150245㎡,环比持续下降12.5%,已经连续下跌4周。

二手房的录得量,上周创下了近200周以来新高。

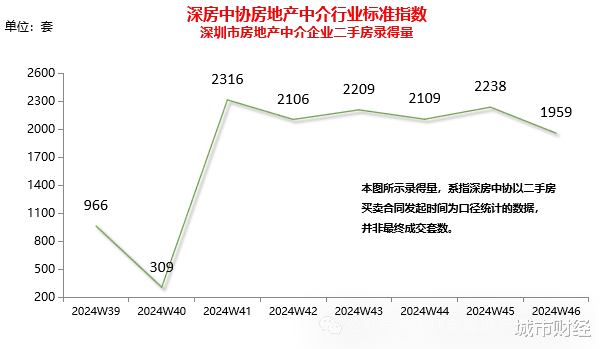

深圳市房地产中介协会数据显示:

上周,二手房(含自助)录得2390套,环比增长12.6%。二手房单周录得量创下近200周以来的单周新高。

虽然从新房来看,深圳已经连续四周下跌,但从更能反映市场真实变化的二手房看,深圳楼市的热度仍维持在高位。

那么,关键问题来了,这种行情还能延续多久?

事实上,9月份的救市,深圳楼市在10月份上演了雄起行情,但到11月下旬颓势已显现。

看深圳市房地产中介协会的数据,第46周(11月18日至24日)二手房录得量1959套,尽管这个量相比于10月份之前仍是高位,但相比于过去五周,创下了新低,录得量环比下跌了12.5%。

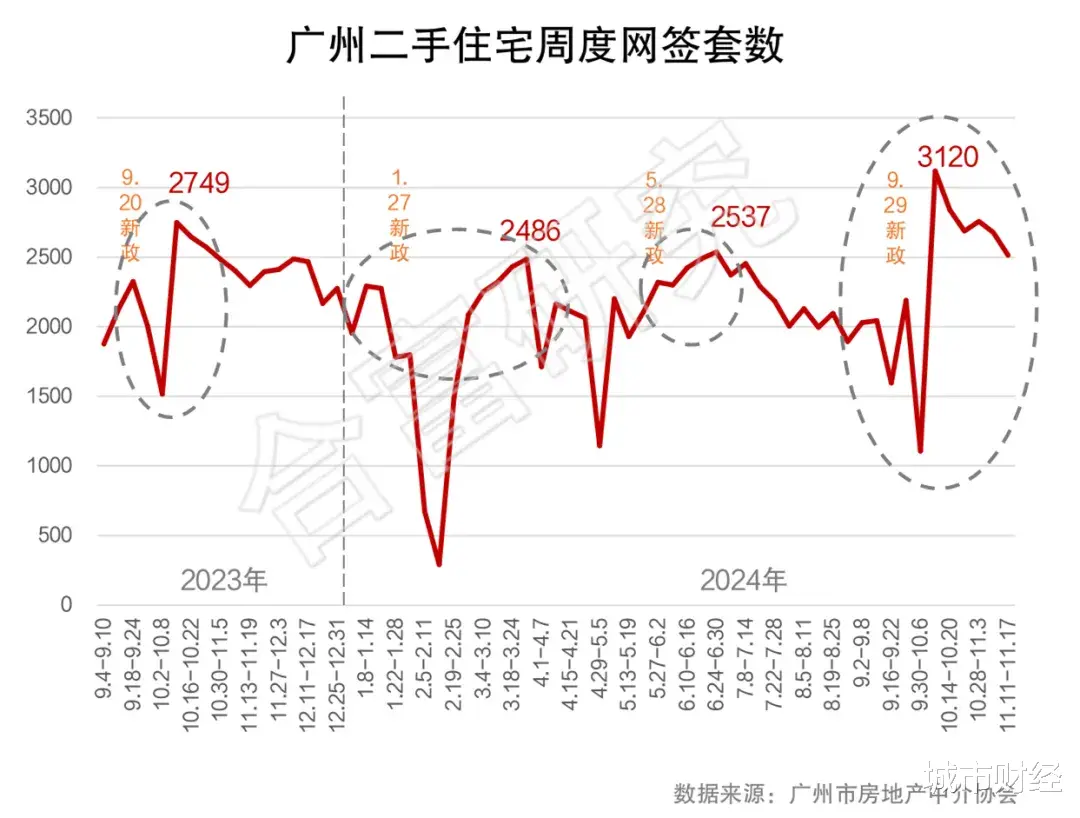

广州更明显,进入11月份就出现了跳水。

11月前十天,新房网签量又跳水至2024套,11月11日至10日新房住宅网签量2467套。这些数据虽然比这一轮救市前还是好很多,但相比于10月中旬和下旬,明显力不从心了。

二手房成交量也略有下降。二手房成交在10月第二周创下新高,突破了3100套,之后立刻跌破了3000套,11月第一周成交只有2678套,上周只有2500套。

在这种背景下,一线城市继续支援楼市,集体取消了豪宅线。同时,广州开启了外围区购房落户,并上调了公积金购房贷款额度。

北上广深集体取消豪宅线,就是给再次出现颓势苗头的楼市再次续力。

但取消豪宅线和降税等操作,只是给能买得起房的人降低了购房成本,却无法调动市场信心,更加无法增加民众的收入,从而将无效需求转化为有效需求。

所以,这一波行情,依旧难以维持。

但是,后面肯定仍会有措施不断出台,毕竟这一次,从官方的态度来看,势必要稳住楼市。12月9日在北京召开的重要会议,也再次强调,稳住楼市。

而且,在对货币政策与财政政策表述方面,释放了要轰油门的强烈信号。

比如“适度宽松货币政策”。20多年只有09-10年用过这个词语。2014年十次降息185个基点时的货币政策表述是“稳健”

“更加积极的财政政策”,20多年内从没用过。

还有“超常规的逆周期调节政策”。“稳住股市楼市”,历史上首次把“稳股市”放在了这样重要的位置,资本市场地位凸显,楼市也再次被正名。

如此种种表述:

意味着,明年的货币政策和财政政策将迎来轰油门时代。

意味着,明年不仅会有较大力度的降准、降息,央行还会显著“扩表”(购买国债、增加买断式逆回购的投放,甚至推出新的支持股市稳定的政策工具)。

意味着,财政政策方面,力度将是空前的。明年的国债、地方债的增量,以及赤字率都有望创下历史纪录。

意味着,官方应对当下的房地产困局、地方财政困局和消费困局三大烦恼方案,依旧是原来的配方。当然,这也是应对特朗普二次上台的方案之一。

但针对效果,市场又有分歧:

乐观派认为,中国转向宽松的货币政策是“比较务实的转变”,虽然调整空间有多大尚不清楚,但论调是积极的。

消极派认为,与14年前实施宽松货币政策时相比,当下时空已发生很大变化,国际环境也有所不同,再走回当时的路不见得能达到同样效果。14年前几万亿就可以撬动(经济),大量基础设施建设足够消化掉放出来的水,但现在很难再找到这么大的蓄水池。

本号赞同后者的观点。昨天资本市场的高开低走,似乎也在释放这一情绪。

现在靠超发货币,能够带动楼市火热吗?显然很难。

过去能够做到,是基于两点:

第一,过去我们的财政支出一直都是以中央投资、地方债为主,投向大基建,拉动就业复苏,拉动经济回暖。

这时候的背景是高速城市化带来的大量需求,包括大量农民进城后的购房需求、交通需求、医疗需求、教育需求等等。

第二,过去大量农村人口进入城市,大量小城市人口流入大城市,带来了巨大的购房需求,并因此引发了供需矛盾。

在需求作用之下,房产的金融属性不断显现,因此在真实需求和炒作需求双重叠加下,大量货币进入了房地产这个池子中。

现在难以做到是因为:

第一,随着固定投资边际效益递减,这种模式对于拉动就业、经济复苏已经显得有点力不从心。

第二,而房地产已经严重过剩,哪怕个别中心城市供需矛盾仍在,但全国整体供过于求的局面官方已经多次承认。

这意味着大多数城市的房价还得调整,而没有增值空间的城市的房产,就是纯粹的消费品,行情热不起来。也就意味着房地产再也容纳不了超发的货币。

其实,要解决当下的房地产困局、地方债务困局以及消费困局,最好的方法,就是直接发钱,也就是改变财政支出结构。

既然财政投向大基建的边际效应越来越弱,就应该适时调整,减少无效投资,浪费资源。

向民众发钱是缓解民众收入不足,缓解民众债务压力的最好、最快速、最直接的办法,最终增强民众的消费能力,提升企业的利润,形成一个正向循环。

从国外经验来看,美国每一轮危机应对,基本都是向民众发钱。

2013年至2024年,美国这轮大长牛,根本上是企业和居民资产负债表持续增强推动的。在2008年金融危机和2020年全球公共卫生事件期间,美国政府和美联储大幅度加杠杆、大规模支出,企业和居民部门则大幅度降杠杆。公共部门的支出等于私人部门的收入,扩张性宏观政策拯救和改善了私人部门的资产负债表。例如,美国政府在2020年-2021年给家庭部门发放了2.1万亿美元现金,这笔庞大的资金直接提高了居民的收入,进而快速地转化为消费。

改变财政支出结构,专家学者们多有呼吁,但始终得不到回音。

03 | 对各类城市未来的房产的判断本号对于后市一线与强二线城市的判断是:

第一,后续我们的经济、就业形势在如今的各种货币、财政增量政策加持下,如果筑底回稳,市场信心可能起来,否则还是躲不过药效顶多维持三个月的惯例。

第二,等这一轮调整结束之后,一线城市核心地段的优质住宅,依旧具备保值增值作用,但凭借炒房赚快钱的时代,不存在了。

第三,全国分化、区域分化、城市分化。

未来的房地产市场,会是一个极度碎片化的市场。不仅全国范围内分化严重,区域分化、城市内部分化同样严重。

毕竟,中国人口红利已经终结,而大多数城市海量的库存现状也摆在这里。

这便意味着,这一波调整之后,我们的房价会类似于日本。

几个核心城市群中的核心城市(一线与部分强二线城市),价格在通胀和需求作用下,继续上涨。其他大多数城市,会在人口流失之下,横盘若干年。少部分人口流失严重,产业羸弱的城市,房价白菜化。

核心城市,核心区与郊区,会有同样的分化。