喜马拉雅一波三折的上市之路再添变数,这次问题出在助贷业务上。

消金界注意到,喜马拉雅App“钱包”入口里,已经没有了贷款导流页面,贷款超市入口也被其他会员类活动取代。加上此前已经下架的自营信贷产品“听小贝借钱”,至此,喜马拉雅的助贷业务已经全部下线。

起因是证监会国际司对喜马拉雅助贷业务的问询。令人难以理解的是,喜马拉雅在最新递交的招股说明书中,未详细披露助贷业务相关信息。

不得不说,在强监管的态势下,助贷业务不能说隐身就隐身,平台流量变现既然选择了助贷业务,就要依法依规,做好管理。登陆资本市场没有大大方方披露,而在问询后又全部下线,这样事前不告知,事后一刀切的做法,让人不得不怀疑,平台在引入助贷业务上是否过于轻率?

喜马拉雅本就一波三折的上市之路再添变数。

01

监管要求补充材料

5月10日,根据证监会网站的披露,《境外发行上市备案补充材料要求(2024年4月26日—2024年5月9日)》中,要求喜马拉雅对架构设立的合规性、股东情况、合规经营、直播业务、助贷业务、用户信息相关情况、股权激励七大问题,补充材料进行说明。

具体到助贷业务,喜马拉雅需要说明的是:

(1)助贷业务的具体形式;

(2)是否涉及投入自筹资金作为贷款资金来源,是否属于金融或类金融活动,是否已取得必要的业务资质许可;

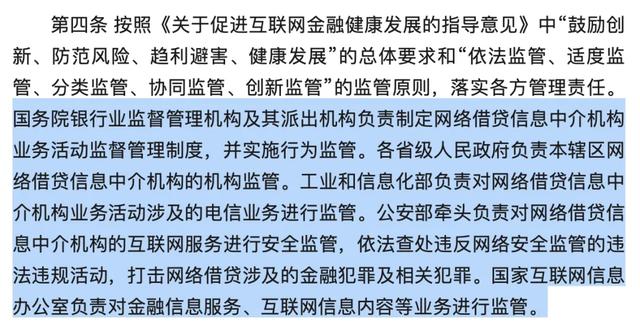

(3)是否涉及征信业务,并说明业务开展是否符合《网络借贷中介机构业务活动暂行办法》规定,是否按照该办法第五条规定进行备案登记及取得相应电信业务经营许可,是否存在该办法规定的第十条禁止性情形;

(4)发行人业务经营是否涉及贷后催收服务,是否存在用不合规方式进行催收的情形;

(5)报告期内各年金融服务业务规模、前五大客户名称和来自该等客户的收入占比、发行人自筹资金投入规模及资金来源、发行人向金融机构所收取费用占贷款利息的比重;

(6)报告期内金融服务业务是否存在被主管机构采取监管措施或实施处罚等情形,是否出现重大偿债风险等经营异常事项,是否构成本次境外发行上市的实质性障碍。

从证监会需要喜马拉雅补充说明的问题来看,监管对于助贷业务摸得很透——助贷的定位是网络借贷中介,应该符合《网络借贷中介机构业务活动暂行办法》的规定。

而从证监会的问题来看,助贷业务想要上市,背后需要披露的信息非常多,需要关注的问题也都很专业。

这也从另一个角度表明,互联网平台想要上助贷业务,想要流量变现,并不是上个产品上链接那么简单,背后合规成本比较高。

其他互联网平台要做或者已做该类业务的,也需要核对下文件中的问题,做好风控管理,堵住各个风险口。

02

助贷产品全下架

显然喜马拉雅是没有做到位的。据北京商报报道,记者通过喜马拉雅App导流,下载了借钱呗App,提交了个人注册信息之后,接到了第三方来电,试图引导记者到另一公众号上进行贷款。而第三方推荐的贷款方式和产品,综合成本高达30%-40%。

当记者向借钱呗确认和第三方关系时,借钱呗否认存在合作关系。也就是说,记者通过喜马拉雅App提交的贷款申请,被第三方获取了个人信息,并被推荐了成本极高的贷款产品。

这样事情其实就大了——喜马拉雅在助贷业务中,涉嫌泄露用户个人信息。这甚至是一个比向监管说明助贷业务更敏感的问题。

本来,在证监会这次的问询中,就单独提到了个人用户信息安全问题。在冲刺上市的这个节骨眼上,喜马拉雅不仅没有向监管说明助贷业务,还被爆出了助贷业务涉嫌泄露用户个人信息,可见喜马拉雅并没有“吃透”这个业务。

这应该也是为何喜马拉雅紧急下架所有助贷产品的重要原因。

今年3月份,喜马拉雅上线了自营助贷产品“听小贝借钱”,上线仅一个月后又匆匆下线了。不过,“听小贝借钱”下线之后,“钱包”入口下的“借钱”功能还是在的,在“借款福利”中仍为相关产品导流。

5月10日,证监会要求喜马拉雅补充材料的要求披露之后,喜马拉雅的助贷业务也还在正常进行。

直到5月15号,被曝有泄露个人客户信息之嫌后,喜马拉雅才下架了所有的助贷产品。

回顾这个过程也可以看出,喜马拉雅对于助贷业务的风险、监管、运营等工作,并不是很清晰。

03

上市进程添变数

作为中国最大的音频平台,喜马拉雅的上市之路并不顺利。

4月12日,喜马拉雅向港交所递交了招股说明书,三年来第四次冲击上市。

根据招股说明书,2021年至2023年,喜马拉雅分别实现收入58.57亿元、60.61亿元、61.63亿元。2023年,喜马拉雅平均月活用户达1.33亿,全场景平均月活跃用户达3.03亿。

在招股说明书中,喜马拉雅透露,其收入主要通过订阅、广告、直播及其他创新产品及服务产生,其中会员订阅及付费点播收听服务在公司总收入中占比超过一半,但并未披露助贷等金融业务的情况。

喜马拉雅近三年的营收增长缓慢,急需流量变现增加收入。而喜马拉雅试图低调处理金融相关业务,可能和其目前没有金融牌照有关。

作为最大的音频平台,喜马拉雅要场景有场景,要流量有流量,如果以金融业务变现,并不是难事。没有金融牌照,先做产品导流业务,也不失为一种策略。而且对于喜马拉雅这样的垂类头部,一旦开放流量,还是很受市场追捧的。

或许喜马拉雅认为,自己只是做的导流,严格来说并不是金融业务,所以不做披露也可以。如果真是这样想的话,说明喜马拉雅不仅对产品的理解不到位,而且对现在监管政策的理解还不够透彻,存在侥幸心理。

在严监管下,平台必须重视助贷业务的合规性。合作方情况、产品利率、资金来源、征信、催收,所有贷款涉及到的业务环节,助贷方都要尽到审核义务。还要保障客户的知情权和个人信息安全。即便只做助贷,也不能当“甩手掌柜”。

目前互联网平台中,还未上市的平台在变现时,大都考虑了金融业务,或许还有在上市前利用金融业务冲业绩的想法。喜马拉雅的遭遇,给行业提了个醒。