最近,比亚迪与日本地方政府签约,利用销售店的纯电动汽车为避难所及医院等设施供电。

发生灾害时,比亚迪的电车化身为“充电宝”,一辆车可以提供一户家庭约4天的用电量。

这两年,中国企业正在海外建造大号“充电宝”——储能项目。

储能行业,为什么火了?

中国企业出海,有何优势?

近几年,我国企业在海外“多点开花”,频频拿下储能项目。

这里,我们重点关注一批最大、首个项目。

今年1月,位于美国加州的Edwards & Sanborn的光伏+储能电站的项目正式投入运营。

这是目前全球最大的已投入运营的光储电站,该项目的部分电芯由比亚迪提供。

今年7月15日,阳光电源与沙特ALGIHAZ签约容量高达7.8GWh的储能项目。

这是全球规模最大的在建储能项目,计划于2024年启动设备交付,预计2025年实现全容量并网运行。

4个月后的11月18日,阳光电源又宣布,与英国Fidra Energy签署4.4GWh储能合作协议,将助力英国建成3.3GWh Thorpe Marsh和1.1GWh WestBurton C两座标杆独立储能电站。

这是欧洲最大的储能电站,将在2025年启动建设,投运后可为110万户英国家庭供电。

阳光电源与英国Fidra Energy成功签署4.4GWh储能合作协议

11月18日,中国能建国际集团、广东院组成的联营体与马尼拉电力公司签署Terra光储项目。

这是东南亚最大光储一体化电站,预计2024年11月开工,2026年实现投产发电。

Terra光储项目

3月14日,中南电力设计院有限公司中标“乌兹别克斯坦费尔干那州奥兹150兆瓦/300兆瓦时储能项目”、“乌兹别克斯坦安集延州洛奇150兆瓦/300兆瓦时储能项目”EPC总承包工程。

这是中国在海外投资的最大单体规模电化学储能项目,计划于2024年3月25日开工,2024年12月1日投入商业运营。

去年4月,墨西哥佩尼亚斯科港光伏电站配套储能工程全容量并网投运,一期太阳能发电装机容量达12万千瓦,配套有容量为12兆瓦/24兆瓦时的磷酸铁锂储能系统。

这是墨西哥首个政府级太阳能项目,储能设备来自于中国企业新源智储。

墨西哥佩尼亚斯科港光伏电站配套储能工程

此外,楚能新能源与意大利Cestari合作共建立光伏配储试点项目,海博思创向法国知名储能投资运营商NW供应储能产品,南都电源参与建设意大利国家电力340MWh电网服务储能项目……

梳理这些项目,正解局发现,我国企业在海外建设储能项目有两个特点:

一是规模很大,很多是当地乃至全球最大的项目。二是方式多样,有的是投资方,有的是供货方。即便是供货方,供应的也有储能系统、电芯等不同产品。

这表明,我国企业在全球储能市场具有极强的竞争力与灵活性。

储能,顾名思义,就是将电能等能量存储起来。

早在1882年,瑞士就建成了世界上第一座抽水蓄能电站。

可见,储能的历史由来已久。

这两年,储能行业为何热起来了?

主要是新能源发电倒逼的。

双碳大背景下,风电、光伏占发电总量的比重越来越高,在推动能源清洁化的同时,也带来了不稳定的问题。

以风力发电为例,其发电量完全取决于风力大小。

一般来说,受地表温度降低影响,地球晚上风大,风力发电晚上发电比白天多。但是,晚上恰恰是用电的低谷。

为了不浪费,也为了避免对电网造成冲击,很多风力发电站配建储能设施,将不稳定的电能储存起来,在需要时释放。

从需求侧看,电动汽车已经大量普及,充电具有随机性,高峰集中充电,可能对电网造成压力。

很多充电站配建储能设施,在电网负荷高峰时段释放电能,有助于平衡电网负荷,提高电网的可靠性与韧性。

国轩高科的储能系统

数据显示,今年前8个月,我国新型储能累计充放电量约260亿千瓦时,有效支撑了电力系统稳定运行和可靠供应。

储能站犹如一个大号“充电宝”,已经成为新型电力系统的关键一环。

近年来,我国储能产业规模快速增长。2023年新型储能产值突破3000亿元,预计到2025年超过万亿元,到2030年超过3万亿元。

正因为市场潜力巨大,众多企业纷纷布局储能行业。

从供应链来看,储能行业包括上游原材料及核心设备供应、中游储能系统集成与安装运维,以及下游的应用场景。

实际上,储能的产业生态,更大。

一方面,储能的形式多样,除了电池在内的电化学储能,还有机械储能、超导储能、热(冷)储能、氢储能,涉及多个领域的企业。

储能技术类别

另一方面,储能站常常与风电、光伏等发电设施相配套,形成业务强相关。

正解局注意到,除了宁德时代、比亚迪在内的锂电企业,逆变器、光伏、风能等领域企业也在抢占储能这一赛道。

数据显示,我国9家逆变器上市企业,储能产品已占到了总营收的20%左右。

2023年,光伏头部企业晶科能源正式推出小型储能产品,头部风能企业远景能源也进入储能赛道。

储能行业,热闹起来了。

储能行业的玩家多了,竞争也更加激烈了。

数据显示,今年以来,储能系统价格一路走低,从年初的每瓦时接近1元降至如今的每瓦时不足0.5元。

竞争日益激烈,企业被迫卷入价格战,陷入“增收不增利”的怪圈。

反观欧美、中东等海外市场,仍有溢价的空间。

东吴证券研报显示,国内市场储能系统毛利率仅10%左右,中东市场毛利率可达20%-30%,欧美毛利率可达30%以上。

国内新能源电池龙头企业国轩高科披露的数据也佐证了这一点,今年上半年,国轩高科来自海外地区的营收占比已接近33%,毛利率也较国内市场更高,今年上半年为21.12%,高出约5个百分点。

出海,成了中国企业的必然选择。

根据Statista的数据,欧洲储能系统的市场规模预计将在2023年至2031年间增长约300亿美元,从2023年的大约360亿美元增长至2031年的660亿美元 。

中东正在加快能源转型,布局光伏、风电等清洁能源,催生了储能需求。

仅沙特和阿联酋两国,预计到2030年储能装机空间或达57.4GWh, 乐观预测可达127.6GWh。

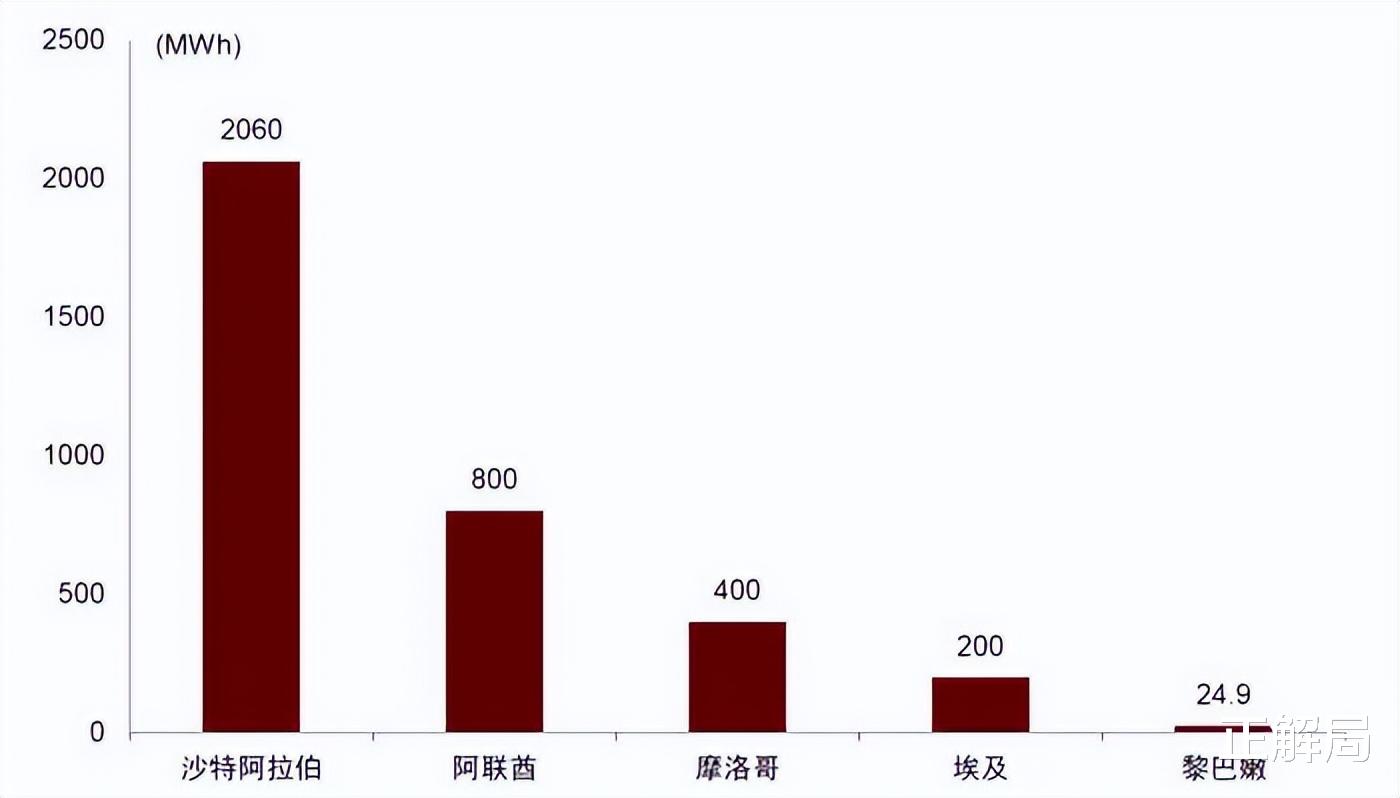

中东及北非部分国家2023-2024年储能招标/建设数据

资料来源:Energy Storage News,中金公司研究部

澳洲市场虽然基数较小,但增长潜力巨大。2024年澳洲储能装机容量预计为2-3GWh,而2025年有望翻倍至4GWh以上。

出海竞争,我国企业有何优势?

很多人会想到产业链优势。

确实如此,彭博新能源财经最近发布的《BNEF Energy Storage Tier 1 List 3Q 2024》报告,2024年第三季度全球一级储能厂商名单共38家。

彭博新能源财经2024第三季度BNEFTier1厂商国别分布

资料来源:《BNEF Energy Storage Tier 1 List 3Q 2024》

其中,27家中企上榜,占比超7成以上,显示出中国储能产业整体的实力。

以国轩高科为例,今年年初,其在美国的第一款电池Pack产品在弗里蒙特工厂正式下线。同时,国轩高科还投资43.64亿美元,建设伊利诺伊电池工厂和密歇根州正负极材料工厂,满足北美储能和动力电池需求。

除了产能、技术、价格上有优势之外,正解局更关注协同优势。

上文分析过,储能的形式多样,除了电池在内的电化学储能,还有机械储能、超导储能、热(冷)储能、氢储能,涉及多个领域的企业。

这意味着,储能项目除了建设储能设备,还常常搭配建设发电设备。

以氢储能为例,主要包括制氢系统、储氢系统、氢发电系统。

目前,我国已成为全球最大的氢气生产国,初步建成了氢能的“制、储、运、用”完整产业链。

受益于健全的产业生态,在氢储能这一细分领域,我国的储能企业可以与氢能企业形成产业协同。

再如,超导储能系统的建设需要大量的超导材料和设备。

我国已成为全球超导技术的第一大来源国,超导体行业市场规模持续扩大。

在超导储能这一细分领域,中国企业也可以进行产业协同。

产业协同,意味着企业之间可以进行联合创新、资源共享和优势互补,推动储能产业技术创新和产业升级,提高效率与核心竞争力。

通俗来说,造“充电宝”,中国可以提供一条龙服务!