9月13日晚间,歌尔股份发布公告,拟分拆子公司歌尔微电子股份有限公司(简称“歌尔微”)独立赴香港联交所主板上市。

作为“中国第一MEMS传感器企业”,歌尔微的分拆上市其实并非首次提出,对于企业、行业、股市的影响也必然是多方面的!

早在2021年11月,歌尔股份就曾提出拟分拆歌尔微至深交所创业板上市。而2022年3月,深交所公告,发行人歌尔微及保荐人主动申请中止发行上市审核程序,根据规定,深交所中止其发行上市审核。

2022年10月,歌尔微又提交创业板上市申请,并获审核通过通过。进入2023年6月,深交所恢复歌尔微发行上市审核。

但最终2024年5月,歌尔股份披露公告称,公司董事会同意终止分拆所属子公司歌尔微电子至创业板上市并撤回相关上市申请文件。

如今歌尔股份拟分拆子公司歌尔微赴港上市,不同于以往,必然也更受期待。

歌尔股份与歌尔微,同样都是国内具有影响力的企业。

歌尔股份有限公司成立于2001年6月,2008年5月在深交所上市,主要从事声光电精密零组件及精密结构件、智能整机、高端装备的研发、制造和销售。

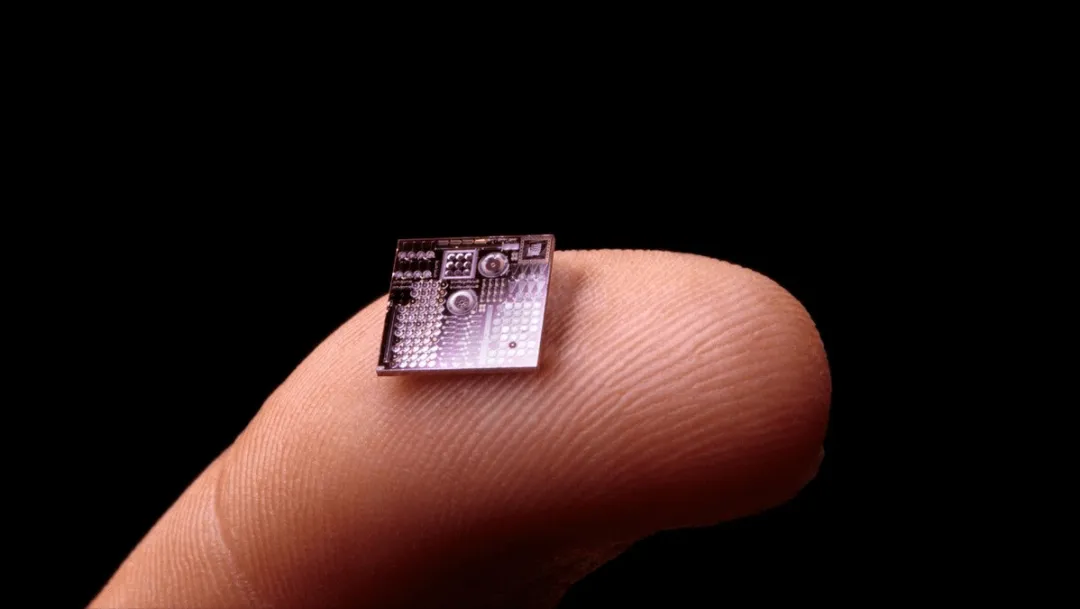

歌尔微电子股份有限公司成立于2017年10月,是一家以MEMS器件及微系统模组研发、生产与销售为主的半导体公司,主要产品包括MEMS传感器和微系统模组等。

关于此次的分拆的原因,歌尔股份在公告中称:将有助于歌尔微通过独立上市引入资本市场资源,积极大规模投入,实现跨越式发展,抢抓未来数年中AI智能硬件发展的行业机遇,为歌尔股份和歌尔微的全体股东创造更大价值。

风险方面,公告中提到:本次分拆尚需满足多项条件方可实施,包括但不限于取得公司股东大会对本次分拆方案的正式批准、歌尔微履行内部决策程序、履行中国证监会备案程序、履行香港联交所及相关部门的审核程序等。本次分拆能否获得上述批准或核准/注册以及最终获得关批准或核准/注册时间,均存在不确定性。

对于外界来说这一事件也引发了“利好”和“利空”的争论。

一方面认为,歌尔微作为歌尔股份的“核心资产”,毛利润较高,分拆后导致歌尔股份利润下滑,并沦为代工厂,因此分拆上市属于利空。

另一方面认为,歌尔微独立融资,不再需要全部靠母公司“供血”,并且歌尔股份有控制权,能够双方收益,因此属于利好。

综合各方因素,此次分拆上市所带来的的影响确实值得关注。

对于歌尔微来说,分拆上市必然会提升融资能力,对于歌尔微加大在MEMS器件及微系统模组领域的研发投入,进一步巩固市场地位是有利的。并且也有利于其市场知名度的提升,拓展国际市场。

当然,分拆上市也可能给公司带来一定的业绩压力和市场波动,特别是对于短期来说会产生一定影响。

随着上市后信息披露、监管的加强,公司也需要提升对管理和运营的要求,需投入更多资源和精力,这方面的成本也会增加。

市场方面,认可度和估值也存在不确定性。还有双方在业务和利益上是否会存在一定的竞争关系和冲突,需要妥善处理。

后续的上市进程及市场影响,元力社将持续关注~