广发证券首席经济学家、 中国首席经济学家论坛理事 郭磊

报告摘要

第一,2024年8月经济数据公布。六大口径数据中,出口、固投、地产销售同比增速高于前值;工业、社零、服务业增速低于前值。按“工业增加值+消费”、“工业增加值+服务业”粗略估算,隐含的单月GDP同比均值在4.4-4.5%之间,低于前值的4.7%左右。

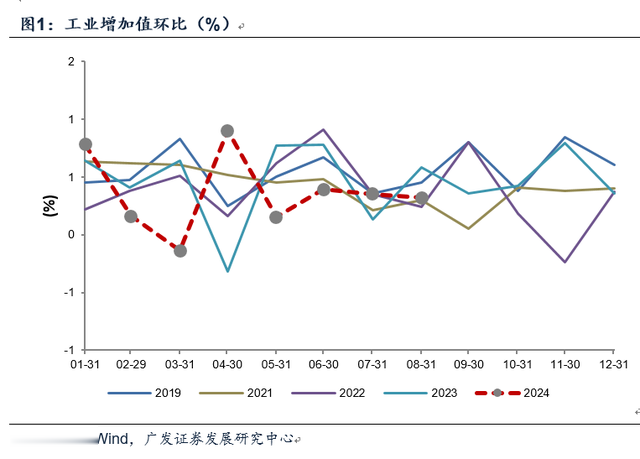

第二,工业增加值8月环比0.32%,低于7月的0.35%和6月的0.39%;叠加基数较高(去年8月环比为0.58%),同比增速较前值下行幅度较大。从主要工业品产量来看,传统产品和新产品表现泾渭分明。粗钢、钢材、水泥等同比均负增长;新能源汽车、工业机器人、发电设备、智能手机、集成电路产量同比较高。值得注意的是,光伏电池供给调整的特征进一步明显,8月单月产量同比进一步回落至-9.0%。

第三,社零8月环比为-0.01%,低于前值的0.27%。城镇消费弱于乡村的特征延续,乡村消费单月同比3.9%,城镇消费为1.8%,如我们曾指出的,这与城市家庭部门资产负债表效应有关。分部门来看,需求弹性较大的产品增速较低,比如服装、化妆品、金银珠宝、文化办公用品均在负增长区间;基数抬升背景下,汽车零售同比降幅有所扩大;地产销售压力传递之下,建筑装潢增速降幅进一步扩大;餐饮增速低位企稳;少有的偏景气的一个领域是手机,8月通讯器材零售同比为14.8%,年度累计增速达11.8%。

第四,固投8月略有好转,环比、同比均略好于前值,但单月同比的2.2%仍明显过低。制造业投资单月增速8.0%,仍是主要支撑因素,受益于“大规模设备更新”政策的通用、专用、交运设备增速较高。基建投资放缓,小口径基建(不含电力)明显低于大口径基建投资,意味着地方投资存在收缩的现象;代表地方投资的“公共设施投资”前8个月累计同比为-4.7%。地产投资变化不大。

第五,新能源相关产能投资有加快调整迹象,8月电气机械行业投资累计同比为-0.3%(前值1.4%),隐含8月单月投资同比为-10%。电气机械行业包括电力相关(电机制造、输配电及控制设备制造、电线电缆及电工器材、电池制造)和家电相关,近年增长较快应主要是新能源产业链相关的设备、电池等环节带动。前年、去年全年累计同比分别为42.6%、32.2%,今年一季度为13.9%,6月以来的增量产能调整应与前期锂电池、光伏“减少单纯扩大产能的制造项目”政策的影响有关。这对行业来说是一个好的信号,它有利于未来产业格局优化。

第六,房地产相关数据“有限改善”。多数指标略好于前值,但就同比增长中枢来看,销售、新开工、投资同比仍在负双位数区间。对地产来说,房价是一个比较关键的变量,目前尚无改善。8月新房价格环比-0.7%、二手住宅房屋价格指数环比-0.9%,均在低位徘徊,同比降幅均继续扩大。对于目前宏观经济来说,地产的影响之一是资本形成(对固定资产投资存在拖累);之二是地方财政收入、上下游产业链需求;之三是居民消费(提前还贷会对消费存在挤占),所以如政治局会议所指出的,“要落实好促进房地产市场平稳健康发展的新政策”。

第七,8月城镇调查失业率为5.3%,高于前值的5.2%和二季度的5.0%。31个大城市城镇调查失业率5.4%升至2023年8月以来最高。2023年新增城镇就业人数1244万,同期实际GDP同比为5.2%,即一个点的GDP增速带动239万的新增就业(2019年为227万)。2024年大学毕业生人数1179万,较2023年的1154万继续增加,对应大概率需带动较2023年更多的新增就业,这对应需要继续稳定经济内生增长率。

第八,从近期经济数据看,稳增长紧迫性有所上升。一是8月经济数据仍处于“水面以下”,全年实现5%左右目标的压力进一步加大;二是从8月信贷看,融资需求偏弱状况尚未改变,M1增速仍在继续下行;三是从9月高频数据来看,地产、消费等经济短板领域尚无明确改善信号。这也是年中政治局会议定调“持续用力、更加给力”以及“一批增量政策举措”的重要背景。三季度经济延续二季度偏弱的趋势增速,而政策又尚待落地,这是同期权益资产和利率均有一定下行压力的背景之一。往后看,“一批增量政策”的落地是打破目前状态的关键,在降准、新增信贷、降息、调整存量房贷利率、一线地产政策、收储政策等领域均有进一步的空间。

正文

2024年8月经济数据公布。六大口径数据中,出口、固投、地产销售同比增速高于前值;工业、社零、服务业增速低于前值。按“工业增加值+消费”、“工业增加值+服务业”粗略估算,隐含的GDP同比均值在4.4-4.5%之间,低于前值的4.7%左右。

按海关总署数据,2024年出口同比8.7%,高于前值的7.0%。按统计局数据,8月工业增加值同比4.5%,低于前值的5.1%;社会消费品零售总额同比2.1%,低于前值的2.7%;服务业生产指数同比4.6%,低于前值的4.8%。固定资产投资单月同比2.2%,高于前值的1.9%;地产销售面积当月同比-12.9%,高于前值的-15.3%。

工业增加值8月环比0.32%,低于7月的0.35%和6月的0.39%;叠加基数较高(去年8月环比为0.58%),同比增速较前值下行幅度较大。从主要工业品产量来看,传统产品和新产品表现泾渭分明。粗钢、钢材、水泥等同比均负增长;新能源汽车、工业机器人、发电设备、智能手机、集成电路产量同比较高。值得注意的是,光伏电池供给调整的特征进一步明显,8月单月产量同比进一步回落至-9.0%。

8月粗钢产量同比为-10.4%(前值-9.0%);钢材产量同比-6.5%(前值-4.0%);水泥产量同比-11.9%(前值-12.4%)。

8月新能源汽车产量同比30.5%(前值27.8%);工业机器人产量同比20.0%(前值19.7%);发电设备产量同比43.4%(前值86.0%);智能手机产量同比8.9%(前值4.9%);集成电路产量同比17.8%(前值26.9%)。

8月光伏电池产量同比-9.0%(前值-0.8%),去年和今年一季度累计同比分别为54.0%、20.1%。

社零8月环比为-0.01%,低于前值的0.27%。城镇消费弱于乡村的特征延续,乡村消费单月同比3.9%,城镇消费只有1.8%,如我们曾指出的,这与城市家庭部门资产负债表效应有关。分部门来看,需求弹性较大的产品增速较低,比如服装、化妆品、金银珠宝、文化办公用品均在负增长区间;基数抬升背景下,汽车零售同比降幅有所扩大;地产销售压力传递之下,建筑装潢增速降幅进一步扩大;餐饮增速低位企稳;少有的偏景气的一个领域是手机,8月通讯器材零售同比为14.8%,年度累计增速达11.8%。

8月服装鞋帽零售同比-1.6%(前值-5.2%);化妆品零售同比-6.1%(前值-6.1%);金银珠宝零售同比-12.0%(前值-10.4%);文化办公用品零售同比-1.9%(前值-2.4%)。

8月汽车零售同比-7.3%(前值-4.9%)。建筑装潢零售增速-6.7%(前值-2.1%)。通讯器材零售同比14.8%(前值12.7%)。8月餐饮收入同比3.3%(前值3.0%)。

固投8月略有好转,环比、同比均略好于前值,但单月同比的2.2%仍明显过低。制造业投资单月增速8.0%,仍是主要支撑因素,受益于“大规模设备更新”政策的通用、专用、交运设备增速较高。基建投资放缓,小口径基建(不含电力)明显低于大口径基建投资,意味着地方投资存在收缩的现象;代表地方投资的“公共设施投资”前8个月累计同比为-4.7%。地产投资变化不大。

8月固定资产投资当月同比2.2%,前值1.9%;环比0.16%,前值-0.07%。制造业投资当月同比8.0%,前值8.3%;大口径基建投资当月同比6.2%,前值10.7%;小口径基建投资(不含电力)当月同比1.2%,前值2.0%;地产投资当月同比-10.2%,前值-10.8%。

8月通用设备投资累计同比为13.8%,前值13.8%;专用设备投资累计同比为12.8%,前值13.3%;交运设备(铁路船舶航空航天)投资累计同比30.7%(前值30.1%)。

新能源相关产能投资有加快调整迹象,8月电气机械行业投资累计同比为-0.3%(前值1.4%),隐含8月单月投资同比为-10%。电气机械行业包括电力相关(电机制造、输配电及控制设备制造、电线电缆及电工器材、电池制造)和家电相关,近年增长较快应主要是新能源产业链相关的设备、电池等环节带动。前年、去年全年累计同比分别为42.6%、32.2%,今年一季度为13.9%,6月以来的增量产能调整应与前期锂电池、光伏“减少单纯扩大产能的制造项目”政策的影响有关。这对行业来说是一个好的信号,它有利于未来产业格局优化。

电气机械行业6-8月投资累计增速分别为3.5%、1.4%、-0.3%,隐含6-8月单月投资同比分别为-9.2%、-8.2%、-10%。

在前期报告《“保持战略定力”与“适时推出一批增量政策举措”》中我们指出:政治局会议关注点之三是培育壮大新兴产业和未来产业,“要强化行业自律,防止内卷式恶性竞争。强化市场优胜劣汰机制,畅通落后低效产能退出渠道”。目前传统产业的问题之一是需求不足;新兴产业的问题之一是部分行业供给过快、产能较为集中。5月8日锂电池“引导企业减少单纯扩大产能的制造项目”是本轮政策调节新产业产能的开始;7月9日光伏“减少单纯扩大产能的光伏制造项目”是一个继续。政治局会议明确定调防止内卷式竞争、畅通低效产能退出意味着将进一步推进供给优化,这对于新产业长期发展来说是有益的,也有助于稳定新产业的行业格局、价格和利润预期。

房地产相关数据“有限改善”。多数指标略好于前值,但就同比增长中枢来看,销售、新开工、投资同比仍在负双位数区间。对地产来说,房价是一个比较关键的变量,目前尚无改善。8月新房价格环比-0.7%、二手住宅房屋价格指数环比-0.9%,均在低位徘徊,同比降幅均继续扩大。对于目前宏观经济来说,地产的影响之一是资本形成(对固定资产投资存在拖累);之二是地方财政收入、上下游产业链需求;之三是居民消费(提前还贷会对消费存在挤占),所以如政治局会议所指出的,“要落实好促进房地产市场平稳健康发展的新政策”。

8月地产投资当月同比-10.2%,前值-10.8%;新开工面积当月同比-16.7%,前值-19.7%;施工面积当月同比0.9%,前值-22%;竣工面积当月同比-36.6%,前值-21.8%。

8月销售面积当月同比-12.9%,前值-15.3%;销售金额当月同比-17.5%,前值-18.3%。

8月地产到位资金当月同比-10.5%,前值-11.8%;国内贷款同比7.3%,前值-3.8%;自筹资金当月同比-6.2%,前值-6.2%;定金及预收款当月同比-15.7%,前值-12.9%;个人按揭贷款当月同比-21.9%,前值-34.1%。

8月70个大中城市新建商品住房价格环比-0.7%(5-7月分别为-0.7%、-0.7%、-0.6%),同比-5.7%(前值-5.3%)。70个大中城市二手住宅价格环比-0.9%(5-7月分别为-1.0%、-0.9%、-0.8%),同比为-8.6%(前值-8.2%)。

8月城镇调查失业率为5.3%,高于前值的5.2%和二季度的5.0%。31个大城市城镇调查失业率5.4%升至2023年8月以来最高。2023年新增城镇就业人数1244万,同期实际GDP同比为5.2%,即一个点的GDP增速带动239万的新增就业(2019年为227万)。2024年大学毕业生人数1179万,较2023年的1154万继续增加,对应大概率需带动较2023年更多的新增就业,这对应需要继续稳定经济内生增长率。

在2020年报告《就业目标与GDP目标是什么样的关系》中,我们指出:政策在制定GDP目标的时候,就业目标是一个重要考量,比如2017年“GDP增长一个百分点可带动190万到200万人的就业”。从历史规律看,单位GDP带动的就业人口在逐步上升,这应与第三产业就业比重逐步增加有关。2018年、2019年GDP增长一个百分点分别带动了203、222万人的就业。

从近期经济数据看,稳增长紧迫性有所上升。一是8月经济数据仍处于“水面以下”,全年实现5%左右目标的压力进一步加大;二是从8月信贷看,融资需求偏弱状况尚未改变,M1增速仍在继续下行;三是从9月高频数据来看,地产、消费等经济短板领域尚无明确改善信号。这也是年中政治局会议定调“持续用力、更加给力”以及“一批增量政策举措”的重要背景。三季度经济延续二季度偏弱的趋势增速,而政策又尚待落地,这是同期权益资产和利率均有一定下行压力的背景之一。往后看,“一批增量政策”的落地是打破目前状态的关键,在降准、新增信贷、降息、调整存量房贷利率、一线地产政策、收储政策等领域均有进一步的空间。

风险提示:海外经济和金融环境变化超预期,主要经济体货币政策变化超预期,大宗商品价格变化超预期,地产销售投资下行压力超预期,地方债或房地产等领域出现阶段性个案风险,逆周期政策力度大于预期