自924以来,A股持续回暖已近两个月。

随着不少投资者的账户大幅回血、甚至扭亏为盈,加之最近市场大幅震荡,“要不要卖出”成为关注焦点。

如果不趁机卖出,会不会又跌下去了?

如果卖,卖什么?

卖掉之后呢?

我们无法预测市场,也没有确切的答案,但一些投资常识或对你有帮助。

01

现在卖不卖?

“时机”是卖出的重要参考因素,但不是全部。

如果你是不炒短线的理性投资者,相对于时机,你手上的股票和基金本身或许更重要。

以买公司的心态买股票、长期投资、共享公司发展的长期红利,可能是股票投资的最佳状态。

所以巴菲特会说,他最喜欢的持有期是“永远”。

当然,我们这些普通投资者做不到、也不用刻意追求股神的“永远持有”,但可以学学巴菲特的思路。

卖出的标准,更多可以放在股票或上市公司本身,淡化卖出时点。

如果你已有盈利,但在一段时间内仍然看好所持股票未来时,可继续持有,争取分享长期发展红利。

如果盈利目标已达到,面对未知行情心中也没底,止盈是不错的选择。

如果你亏损了,但仍然看好所持股票的未来,可给彼此多点时间和耐心。

如果你亏损了,不再看好它,恐怕就要忍痛止损了。

其实不管现在是留下还是卖出,都存在风险。

留下的风险包括,下跌或回调,获利回吐甚至亏钱;卖出的风险包括,卖出后股票持续涨,失去赚更多钱的机会。

但你要清楚,你无法规避所有的风险,也很难赚到所有的钱。

02

如果卖,卖什么?

诺贝尔经济学奖得主丹尼尔•卡尼曼在《快与慢》一书中有精彩描述:

你需要钱来操办女儿的婚礼,所以想卖掉一些股票。

你记得自己每一只股票的买进价,也能分辨出某只股票是“盈利股”,或是“亏损股”。

在你所有的股票中,A是一只盈利股(目前卖价>买进价格)。如果你在今天卖出,就会得到5000美元。

B是一只亏损股(目前卖价<买进价格)。如果你在今天卖出,也会得到5000美元。

你更有可能或者更愿意卖出哪一只股票?

如果将这个问题看做是在“快乐和痛苦”中作出选择,你肯定会卖掉A,以享受成功投资的乐趣。

在现实的金融研究中,也记录了大量人们卖出自己的盈利股、保留亏损股的偏好,这被视为一种偏见。关于此,还有一个晦涩难懂的名字:处置效应。

比如,投资者为自己买的每一只股票开设(心理)账户,并想在关闭每一个账户时(也就是卖出时),都能获利。

理性的投资人会对投资组合有一个整体的看法,会卖出最没有可能在未来盈利的股票,而不是去考虑它现在是盈利还是亏损。

如果你在意的是自己的财富,而不是直观感受,就会卖出B这只亏损股,保留A这只赢利股。

除了A股票可能更有潜力外,根据市场反常现象的详细记录,最近上涨的股票,有可能还会继续上涨至少一小段时间。

卖掉盈利股会令人心情愉悦,但这种愉悦是你花钱买来的,一个理性投资者不会犯这样的错误。

总结一下卡尼曼的观点:

忘掉买入价格。

留住有潜力的股票,即使它已经上涨一段时间。如果看好它,给它更多时间,博取更厚实的收益。

卖出没有潜力的股票,即使它正在亏损、卖出会让你“割肉”。

不要“拔掉鲜花、浇灌野草”。——彼得•林奇

03

卖出之后呢?

卖出后,你至少将面临三大难题:

1、卖出后到手的钱,怎么处置?

卖出后,如果没有好机会,持有现金,或者投入风险相对较小的纯债基金、货币基金,是一种方式。

2、何时再入场?

如果你更重长期投资,选择的个股或比买入时点更重要。通常情况下,估值低时买入更划算。

3、再入场时,选择什么投资?

如果你是短线投资者,可重点关注当下风口。踩准了时点和股票,可能赚到快钱、大钱。但快进快出的风险很大,一定要想清楚利弊、衡量自己的投资目标和风险承受能力。

如果你是长线投资者,可关注发展趋势,也可在自己擅长的领域寻找机会。你需要的,更多的是眼光和耐心。

“央企”叠加“ESG理念”就是资本市场重要布局方向。

ESG

Environmental 环境

Social 社会

Governance 治理

ESG不是传统的财务指标,但随着多年的普及和推广,逐渐成为评估企业经营的重要指标,也被看作企业的“第二张财报”。

从企业特征角度看,ESG表现较好、得分高的企业,往往实力雄厚,竞争力强,且注重社会责任、可持续发展和股东回报。

当前全球ESG投资规模不断扩张,ESG投资理念逐渐成为全球投资者的共识,从外资对A股持股情况来看,ESG评级越高,外资持股比例(以沪深股通作为代表)中位数越高。

沪深股通持股占比在各ESG评分分组中的中位数

资料来源:Wind,申万宏源研究,截至20241108

随着国家大力提倡“高质量发展”,国内资本市场对ESG越来越重视,在ESG的普及和推进中,央企走在了最前沿。

2008年,国资委就开始持续推动央企ESG的建设。央企的ESG之路,已经走过十七个年头。

经历长期实践后,ESG理念已融入央企日常经营,央企前期ESG投入带来的效率增长、成本下降以及相关产出的增加,也对财务绩效产生显著推动。

Wind数据显示,2023年及2024年一季度央企控股上市公司的年化ROE(净资产收益率)均为9.0%,分别高于同期A股整体的8.0%、7.9%。

2023年5月,中证诚通央企ESG指数(931243)发布。

该指数从国务院国资委下属央企上市公司中选取了中证ESG综合得分最高的50只央企上市公司证券作为成分股,以反映注重环境保护、积极回馈社会、公司治理优良、践行高质量发展理念的央企上市公司证券整体表现。

从历史业绩、指数基本面、股息率、估值等指标来看,中证诚通央企ESG指数堪称“六边形战士”,几乎没有短板。

从历史业绩看,中证诚通央企ESG指数表现突出。

Wind数据显示,截至2023年末,过去3年、过去5年该指数均表现较好;今年前三季度,该指数的表现(+22.75%)也领先于其他ESG主题指数。

诚通央企ESG指数2019-2023年年度表现分别为28.08%、18.06%、20.78%、-12.86%、0.97%2024年上半年上涨12.82%

从风险收益比角度来看,Wind数据显示,截至2024年9月30日,自2016年12月30日指数基日以来,中证诚通央企ESG指数的累计收益(58.65%)显著高于沪深300(21.38%)、央企综指(12.1%,代表央企上市公司整体),且最大回撤相对较小,或具备较高的风险收益比。

数据来源:Wind,截至20240930

从盈利角度看,截至今年9月30日,2016年以来该指数平均ROE接近10%,指数的高盈利性为指数追求中长期稳健回报提供了坚实的基本面支撑。

中证诚通央企ESG指数年度净资产收益率(ROE)

数据来源:Wind

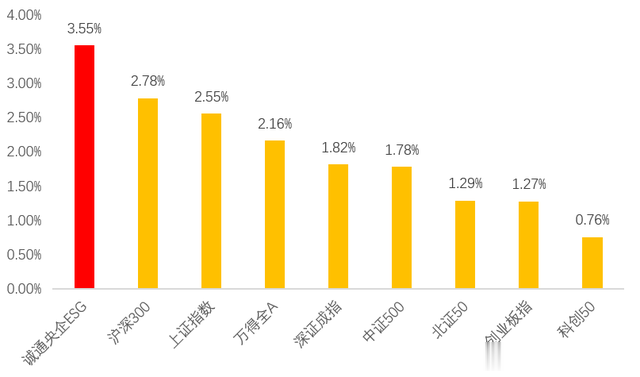

从股息率的角度看,截至今年9月30日,诚通央企ESG指数为3.55%,显著高于A股主要宽基指数。随着政策与监管对现金分红持续关注,指数股息收益有望持续提升,指数或具备长期高分红的特性。

A股主要宽基指数股息率(近12个月)

数据来源:Wind;截至20240930

从指数估值的角度看,Wind数据显示,截至今年9月30日,当前指数PE(TTM)仅为14倍,大幅低于指数的历史均值26倍PE(TTM)。

与同期万得全A(18.45倍)、上证指数(14.68倍)、深成指(25.39倍)、创业板指(33.22倍)等A股主要宽基指数相比,估值亦相对较低。

中证诚通央企ESG指数估值

数据来源:Wind;截至20240930

跟踪中证诚通央企ESG指数,融通中证诚通央企ESG ETF正在发行中。

融通中证诚通央企ESG ETF是A股首只央企ESG主题ETF,通过该基金可布局“央企ESG”领域机会,感兴趣的小伙伴可关注。

UC中难得的好文章![点赞]