以掷骰子方式轮流前进,通过拥有和布局更多土地房产来获得最终胜利,这是“大富翁”游戏最经典的核心玩法。

期间何时布局?如何布局?怎么经营?都颇有讲究。

而对于投资玩家们而言,在能力圈范围之内深耕出果实,前瞻打造好自己的投资蓝图,则是通关秘钥。

2年前,聪投曾专访过富国曹文俊,对其“全天候”投资印象深刻,彼时他的投资蓝图框架就已初现(点此查看详情)。

曹文俊是复旦大学理论与应用力学学士,上海财经大学投资经济学硕士。

2005年毕业后,先后在申万宏源研究所、申万巴黎(现申万菱信)基金、交银施罗德基金从事研究工作,在交银任职期间担任四大研究组之一的周期组组长、基金经理助理。

2013年8月,正式担任基金经理,管理的交银趋势混合在2014-2016年连续3年取得正收益,近4年时间任职总回报为108.05%。

2017年6月曹文俊加入富国基金,2018年4月发行了第一只新产品——富国转型机遇。

海通证券数据显示,截至2024年6月28日,近5年总回报为75.78%,在同类主动混合型基金中排名前12%,同时机构投资者占比从2018年末的24.15%升至2023年末的77.10%。

截至2024年一季度末,曹文俊在管共计8只基金,总规模达64.35亿,旗下产品——富国转型机遇、富国优质发展均获得海通证券5年五星评级。

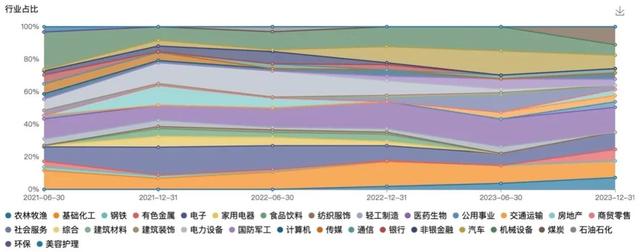

曹文俊擅长均衡配置,以转型机遇为例,持仓涵盖医药生物、煤炭、电子、基础化工等近20个细分行业。

数据来源:Wind,截至2023年12月31日

今年一季度,以有色金属、石油石化为代表的上游资源板块获公募基金大幅加仓,成为市场资金争相加码的“香饽饽”。

能源与材料板块持股市值占比上升3.5%,达到17.4%,相比沪深300的超配比例上升1.9%,处于2013年以来66%的历史分位。

此次曹文俊将打造一只更垂直更聚焦的资源主题基金,可见他眼中的良机所在。

作为一名周期行业研究出身的基金经理,显然曹文俊与资源投资,也很适配。

自上而下宏观研判,自下而上精选个股在研究员期间,曹文俊主要覆盖钢铁、交运等周期行业,对宏观经济和产业格局的理解深刻,后逐步将投资范围拓展至成长、主题、价值等领域,形成现在全面的周期成长股投资能力圈。

卖方研究、买方研究+投资的经验,使得曹文俊具备双向投研实力,兼备自上而下宏观研判与自下而上精选个股的能力。

具体可以分成“三步走”策略:

首先,按照风险和久期将市场风格划分为周期、成长、价值、主题四象限,自上而下根据宏观景气度的位置以及未来6-12个月的市场流动性判断,来决定四象限中每一块的配置权重。

其次,在备选行业中横向比较,选择阶段性性价比更优的细分行业进行配置。

最后,在行业中精选个股。

曹文俊曾举过一个光伏的例子,很好地说明了他是如何做行业比较的。

有段时间,金属硅很热,但曹文俊认为制造业ROE如果明显高于中枢就要考虑长期的可持续性,要具体看两个点,其一是行业壁垒和竞争格局有无大的变化,其二是供给端产能是否扩张。

当时技术归产能投放很多,供不应求,ROE高于中枢的情况拉长看,不可持续。

因此,这一框架看似简单又普适,但实战性很强,且想真正做到位,有一定难度。

“三步走”策略之外,曹文俊还会适时扩大自身的能力圈,每年覆盖新增1-2个行业,实力“全天候”。

他给自己的要求是:在比较重要的领域,力争判断水平能够达到或超越市场平均水平;对于能力圈内的行业,对其景气度变化、产业趋势变化的反应速度快,具有一定前瞻性。

正是因为对于多行业的全面且深入覆盖,才能在市场风格转换时做到得心应手。

比如2018-2019年,曹文俊重仓医药,并在2020年上半年大涨中减仓,重仓行业改成以医药、电子、机械、电力设备为主,吃到2022年上半年前的一波成长行情。

而从2022年下半年开始,他开始逐步加仓化工,2023年下半年又加仓煤炭、有色,赶上了价值股的浪潮。

虽然市场在变化,但连续5个完整年度(2019-2023年)排进同类基金的前50%,曹文俊算是做到了“高光不矜,低谷不馁”。

当然,这也得益于富国主动权益“精研个股、注重成长”的优质土壤。

目前在曹文俊管理产品中,均衡配置的产品居多,也都在全天候投资能力圈之内,通过精选行业与个股,来积小胜为大胜。

而对于主题产品,曹文俊会基于周期行业景气趋势的研判,抓取行业景气度底部出现向上拐点、产能利用率达到临界点之后的投资机遇,增厚组合收益弹性。

此次深入布局资源板块,也是如此。

资源投资机会,“巨头”也钟情今年上半年,巴菲特两次增持西方石油。

第一次是2月初,伯克希尔合计购买了430万股西方石油股票,耗资约2.459亿美元;第二次是6月上旬,9个交易日合计增持了730万股,交易价格在每股60美元附近。

在今年股东大会上,巴菲特及阿贝尔都不吝啬于对西方石油的高度赞赏,认为增持西方石油是个正确的决定,是笔有价值的投资,并且会一直投资下去。

也是6月初,伯克希尔能源可再生公司(BHE Renewables)与西方石油宣布成立一家合资企业,目的是要从地热卤水中提取并商业化生产高纯度锂化合物。

可见巴菲特追寻资源的脚步并没有停歇,在年度股东信中更是将BHE称为伯克希尔的“四颗宝石”之一。

巴菲特非常重视资源的优质性和稀缺性,以及资源未来转换为现金的能力,在投资决策中也会深入考虑股东回报和未来稳定现金流。

虽然阿贝尔表示,伯克希尔正逐渐从碳资源转向可再生资源。

但可以确定的是,资源投资以前是、未来依旧是,伯克希尔最重要的业务之一。

站在顺周期风口的上游资源行业资源的价值和重要性,曹文俊同样深以为然。

周期性行业表现与宏观经济周期紧密相连,其涨跌兴衰往往能反映出经济的冷暖变化。

今年以来的A股市场,可以说是“得资源者,得机遇”,顺周期板块中像煤炭、采掘、有色金属等资源相关行业表现优秀。

据Wind数据显示,截至6月28日,今年上半年涨幅居前的十大行业中,煤炭、有色金属、石油石化均位列其中,其中煤炭近1年、近3年分别上涨约24%、55%。

另外,上半年COMEX黄金上涨12.8%,COMEX白银上涨22.52%。

资源品行业代表性指数——中证内地资源主题指数,上半年上涨12.08%,而同期沪深300 指数收益率仅3.98%,上涨势能强劲。

数据来源:Wind,截至2024年6月28日

根据产业链的分工,周期性行业可以细分为上游、中游和下游周期行业。

其中,曹文俊更青睐上游资源行业的投资价值。

上游周期行业主要涉及原材料的开采和初步加工,包括采矿业、能源行业、农林牧渔业等。

作为周期产业链的上游,资源行业从自然界获取原材料,为后续的生产和制造活动提供必要的物质基础。

从基本面来看,上游资源行业处于供需紧平衡状态,产能短期内难以大幅提升;价格上涨、企业利润复苏,是上游资源品长期投资价值凸显的重要原因。

不过曹文俊强调,虽然资源行业是上游周期产业链基石,但“资源行业不完全等于周期”。

的确,虽然所有行业都存在周期,但是长度和规律不尽相同。

资源股在大宗商品上行周期中往往具有压倒性优势,所以如果将资源行业无脑贴上“周期股”的标签,很可能会掩盖该行业的特色,从而导致投资误判。

曹文俊认为,“上游资源行业作为核心实物资产,整体供需偏紧,叠加价格上涨,以铜、银、金为代表的细分行业都显示出一定的确定性。

通过精选资源主题的优质上市公司,去捕捉上游资源品供需紧平衡背景下景气向上、价格上行、出海等投资机遇。”

同时也表示,未来会重点关注铜(全球供应偏紧铜价有望上行)、白银(供需缺口增大)、黄金(值得持续关注)、电解铝(价格上行有支撑)等上游资源方向。

写在最后蕴含诸多经济学思维的“大富翁”游戏,前身曾是沃顿商学院的学科教具,学习者在动态的环境中主动分析和决策,从而积攒经验。

从某种程度上来说,A股市场也是如此,快节奏的风格轮动给各类投资人带来不小的挑战和考验。

资深参与者需要敏锐觉察到机会,并能迅速有所作为,才有可能抓住每一个高光机会。

富国基金曹文俊作为一名“全天候”基金经理,此次发行富国资源精选(021642),既是能力圈所在,也将会是他“大富翁”版图上的重要一城。