1

又是债券涨麻的一天。

有多麻?我说个数字你就知道了。

如果把中国债券市场里所有的债券打包起来,今年的整体涨幅是多少呢?

超过7.5%。

如果打包的是国债呢?由于国债整体久期更长,因此今年涨幅更高,居然超过9%。

这个收益率,完全不亚于股票了。如果考虑到中国债券一路向上、几乎没有回撤的走势(下图),那就是吊打A股,甚至吊打美股的存在。

中债:想你的风还是吹到了牛市;

美股:我在牛市很想你;

A股:没有人会想你!

说回正经的。

如果你去跟债券交易员或债券销售吃饭吹牛,每逢债券暴涨,他们既开心,又担忧。

开心的是个人业绩上升,担忧的是年底绩效不发,不是,是职业生涯会相应缩短。

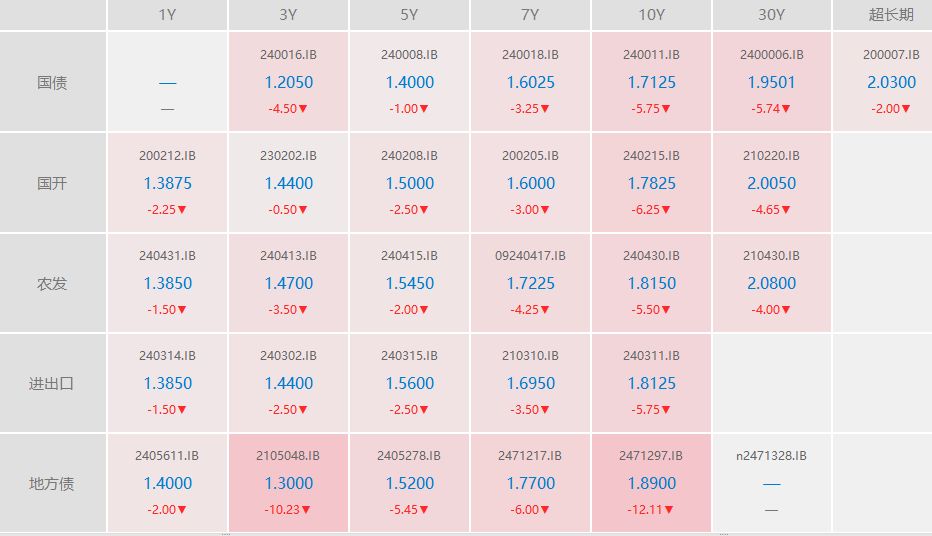

这个账很好算。现在10年期国债利率是1.7%。

也就是说,你买10年期限的国债,未来每年收益率是1.7%。假设你买了100万,那么未来每年的收益是1.7万。10年总收益就是17万,收益率17%。

这个收益率,就是10年国债的潜在涨幅,但也是终极涨幅。从现在起,多涨1%,未来就少1%。

事实上,今年初,这个数字还是26%。但因为10年期国债今年暴涨9%,耗尽了三分之一的潜力,所以到现在为止,还剩17%。

如果明、后年再这么涨两年,10年期国债将会耗光全部潜力,此后8年将会没有涨幅,也没有任何买入的意义。

届时,债券交易员和债券销售的职业职业生涯也就结束了。

这就是我想说的第一点:

债券的未来涨幅是可以清楚算出的。而且现在的每一次暴涨,就是对未来潜力的一次挥霍。

因此,涨得猛不代表可以无脑追涨。恰恰相反,这其实是低收益的开始。

2

除了新韭菜,债券老炮都明白上述道理。可为什么国内债券依然各种暴涨呢?核心原因是债券市场在集体押注一件事:

相信央行会继续放水,但不相信经济会变好。

如果此事为真,那么买债是OK。可一旦此事证伪,债市将会迎来巨量调整。这个调整的幅度可能会远超各位的想象。

这点可以参考老美的债券史。

2008年金融危机爆发,老美央行迅速开启水龙头放水。与此同时,美国经济却持续下行,金融地产类公司破产,GDP负增长,楼价暴跌,股市指数标普500暴跌60%。

在此背景下,美债也一度暴涨。2008年,仅一年时间,长期美国国债(20年+)涨幅竟然高达恐怖的45%。具体如下图左箭头。

到了2009年,随着恐慌情绪散去,美国经济稳住,楼市和股市逐步企稳,美债开启了暴跌模式。半年内,跌幅竟然接近30%。

这个波动幅度,完全不亚于股市。一旦套牢,那也堪比股市,解套难度相当大。因为此后几年,美债持续波动,依然没有上涨。

这是我想说的第二点,在特殊情况下,在一致预期大幅逆转的情形下,债市的波动可能会远超你的想象。

3

最后说回股市。

在债券圈的假设(放水,但经济不好)中,除了债券可以借机暴涨,还有一类股市资产是收益的。此话怎讲。

和股市不同,债市的主力,不是散户,而是机构,特别是银行和保险等。

前些年,保险公司给老百姓兜售了大量高收益率理财型保险产品,约定未来几十年3%~3.5%的收益率。

但问题是,现在买中国超长期国债,比如50年期的国债,未来每年收益率也就2%。

而地方政府的债券,期限普遍不超过10年,且利率也不到2%了。

那么问题来了,债券类资产的收益率这么低,保险公司如何保障未来几十年3%以上的收益率呢?

一种办法是违约。没啥不能违约的。必要时候,为了金融系统的稳定,也是可以牺牲下各位的。此处先按下不表

还有一种办法——炒股。

在经济波动中,成长股未来收益不确定,但红利股未来收益相对确定。

毕竟,红利股普遍是资源类、刚性需求类企业,比如银行、煤炭、石油、水电和消费等。

关键是,红利股会稳定发放分红,目前的股息率还有5%。尚能满足保险类资金的投资需求。

这也是为什么今天A股整体在下跌,但红利类指数却在大涨,涨幅普遍在1%左右。

而且,和债券不同的是,股票未来涨幅是无限的。

就像前面说的,10年期债券,未来涨幅是确定的,只有17%的余额了。涨一点少一点。

而红利股就不一样了,现在每年都有5%以上的现金分红。只要人们依然要用能源(煤炭石油水电),依然要用钱(银行),依然需要吃(消费),那红利股就会不断创造现金分红。

而且随着货币通胀,物价抬升,现金分红还会每年增长。

至于成长股,现在大家都看不上、不相信。可未来真的成长了,或者不打算成长,开始发放分红,变成红利股了(现在的红利股,20年前都是成长股)。收益同样也是无限的。

所以,最后的最后,你问债市涨疯了,我会买债吗?

我只能说,股市止盈的部分,我会放进债里。但剩下的依然会在股市里。

仅仅为了未来债券10年17%的有限涨幅,放弃股市的所有可能性;

如同为了秋雅一时的美貌和身材,而放弃冬梅永久的爱和真心。

扪心自问,真的值得吗?

格指2.18,投资机会重新提升到A+。今天文章略干货。无论看得懂看不懂,还望大家点赞、在看和分享支持~