◎来源| 地产密探(ID:real-estate-spy)

刚刚,“H股房企”远洋集团完成赎回2亿美元明年到期的3.8%年利率的增信绿色债券。此消息一出,舆论沸腾。

很多人会说,远洋集团恢复“元气”了。实际上,这更像是远洋集团有意给海外市场投资人吃下一个“定心丸”。

今日上午时候,远洋集团就率先公布了境外债重组最新进展,即涵盖现有债务工具,包括现有银团贷款、现有双边贷款及现有票据,未偿还本金总额约56.36亿美元。

若该重组计划能在2024年底落地,包括未偿还本金、应计及未付、违约利息预计总债权62.18美亿元。

一,远洋集团将发行本金总额22亿美元的新债务,包括新贷款及新票据。值得注意的是,该新债务将由远洋集团持有远洋服务6.056亿股抵押,占远洋服务当前总股本的63.82%。

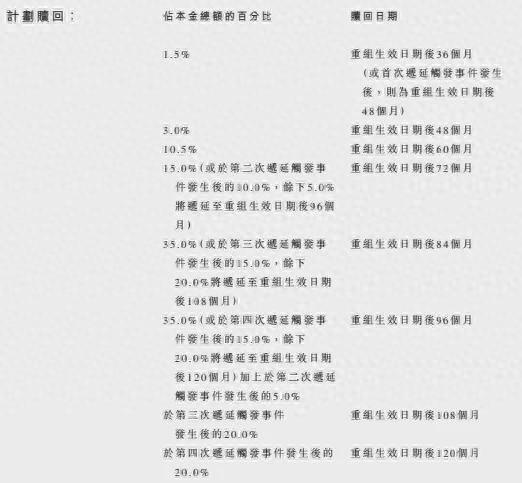

从赎回节点看,远洋发行22亿美元债后,于5年内分3批次累计赎回15%,6年后赎回15%,7年后赎回35%,8年后赎回35%,特别是7年后及8年后的赎回部分,远洋巧妙设计了延后赎回的详细安排,给自己留足了余地。

二,远洋将发行强制可转换债券及/或新永续债。该部分本金总额合计40.18亿美元。

看已成功完成境外债重组的融创,去年9月披露其一揽子方案中涉及强制可转换债券的债权总额约27.5亿美元。今年上半年已落地完成的中国奥园61亿美元境外债务重组,涉及4只共计23亿美元新债务工具,1.43亿美元强制可转换债券、16亿美元永续债。

依此来看,远洋集团此次更显得激进些,在此轮境外债重组大潮中,将强制可转债工具推向了发行规模的新高点。

若重组生效晚于今年底,就算强制可转债换股价会上调,但换股最高上限是73.97亿股,相当于当前远洋集团现有总股本的97.1%,及经强制可转债换股后总股本的49.3%。

当然,大家很关心远洋集团第一大股东——中国人寿,持股比例约29.59%。目前,中国人寿实体为远洋集团若干现有票据持有人,除了将转换为新票据之外,或会于重组中获发行若干强制可转换债。

注意!远洋集团披露强制可转债的期限2年,不计息,其中前期转换在6个月内,普通转换在发行后6个月、12个月、18个月后,特别转换在到期的20个营业日前,强制转化是在到期日前20个营业日内。

有意思的是,远洋集团上述强制可转债虽是到期后强制转股,但给自己留了一个在2年内随时可以全部或部分赎回的“单边含权”条件。

当前考验远洋的关键,就看今年底相关重组条件能否顺利达成。若如其所愿,远洋集团将大幅减轻境外债压力,而当前受惠于国内房地产金融政策进入更加宽松周期,其将会把更多精力放在聚焦境内债偿付及再融资上,及加快存货去化等。