西安银行最近深陷舆论旋涡。先是“三季度员工倒贴3000万给银行”的消息将该银行推向了风口浪尖,随后披露的财报显示,西安银行不良贷款率升至1.64%,在17家A股上市城商行中排名第三。12月10日,国家金融监督管理总局陕西监管局披露,时任西安银行健康路支行行长秦江因信贷业务违规、员工行为管理不到位被禁止从事银行业工作终身。而这一纸重磅罚单背后,则牵出了一则400万“借款周转”案。在经济波动与行业变革的双重作用下,西安银行在信息披露和风控合规上多次出现问题,无疑是当下城商行面临的多重艰难困境的缩影。

秦江被处终身禁业顶格罚单,法院认定“借贷案”涉嫌经济犯罪

国家金融监管总局官网披露的处罚信息显示,时任西安银行健康路支行行长秦江,因为“信贷业务违规、员工行为管理不到位”,被予以禁止从事银行业工作终身的处罚。

这样的处罚力度对于金融从业者个人来说无疑堪称顶格处理。与此类似的是,12月6日,国家金融监督管理总局十堰监管分局发文称,卫锋(时任湖北郧阳区农村商业银行梅铺支行副行长),因为内控管理不到位,被禁止从事银行业工作10年。湖北郧阳区农村商业银行股份有限公司也因内控管理不到位被罚款35万元。据了解,卫锋因欠下赌债铤而走险,违规办理冒名贷款后,挪用银行贷款资金用于还债等,已获刑一年。

相比涉嫌刑事犯罪的卫锋而言,秦江为何被处以终身禁业的严厉处罚?这还得从一件400万“借款周转”案说起。

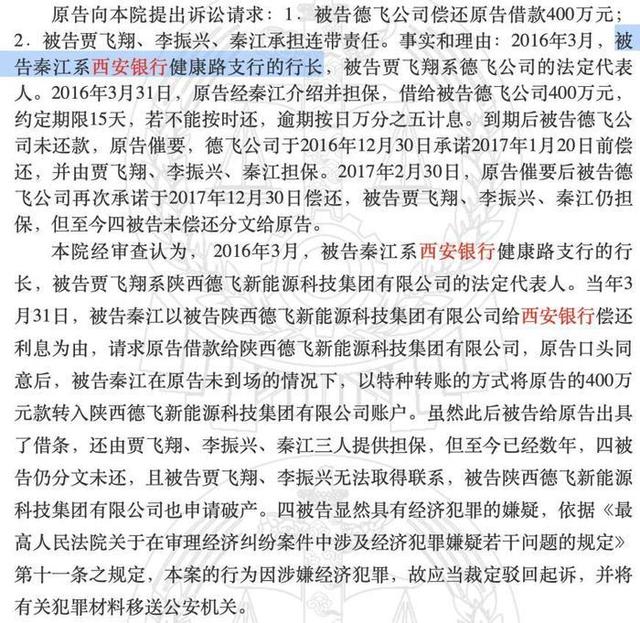

新黄河记者查阅裁判文书网发现,神木市居民王先生向有关法院起诉称,2016年3月31日,时任西安银行健康路支行时任行长秦江因其管理的贷款户陕西德飞新能源科技集团有限公司(下称德飞公司)的到期银行利息无法偿还,为了避免造成逾期给其造成不利影响,秦江打电话询问,能否给德飞公司借400万元进行中转。

由于王先生和秦江是老乡,碍于面子王先生口头答应借款,称等其回来办理相关手续后再谈。然而在原告王先生身份证、银行卡以及本人均不在场的情况下,秦江经过时任会计主管授权,直接使用“特种转账借方传票”的方式将原告银行账户内的存款400万元转给德飞公司。

无奈之下,王先生事后秦江找到收款人补写了借条,秦江还为此提供了担保,保证15日内一定偿还。然而此后德飞公司宣告破产,这400万元欠款长达七年无法追回。其间,王先生多次找到西安银行要求处理此事,西安银行以该行前两年正在上市关键时间,请求其暂时不要通过各种途径向西安银行主张权利,但目前眼看德飞公司已经破产,款项接收方根本无力偿还,因此案涉支行应当为其违规操作行为承担赔偿责任。

在陕西省大荔县人民法院的民事裁定书中,法院认为此案涉嫌经济犯罪,应当裁定驳回起诉,并将有关犯罪材料移送公安机关。西安市雁塔区人民法院指出,经审理查明,2016年3月31日,王先生账户转出400万元,收款方为德飞公司,后德飞公司向原告王先生出具了借条。王先生主张办理转账业务时身份证及银行卡均不在场,未提交证据予以证明。

“借款周转”案之外,西安银行健康路支行曾两次向法院申请对德飞公司及其法定代表人张西宁限制高消费,涉案金额达1050.99万元。资料显示,2016年12月30日,西安银行健康路支行的负责人由秦江变更为车建红,与王先生的案子发生在同一年。

三年净利润下滑12%,西安银行不良贷款率位列城商行前三

在最近半个月时间里,西安银行屡次因信息披露和风控合规问题登上热搜。作为西北首家A股上市银行,西安银行当前面临业绩增速疲软、不良贷款率攀升等一系列隐忧,其财务管理与内部审查控制方面的疏漏暴露无遗。

11月底,“西安银行员工倒贴3000万”的消息引发关注。11月28日,西安银行发布更正公告称,系三季报中部分项目金额误列。根据更正前的合并口径现金流量表,截至三季度末(9月30日),“支付给职工以及为职工支付的现金”为5.56亿元,而二季度末(6月30日)时该数值为5.87亿元。由此计算,三季度单季度支付给职工以及为职工支付的现金为-3127.2万元,相当于银行没给员工支付工资,员工反而“倒贴”。

西安银行在公告中表示:“本公司将进一步加强财务信息审核,由此给投资者带来的不便,本公司深表歉意,敬请投资者谅解。”

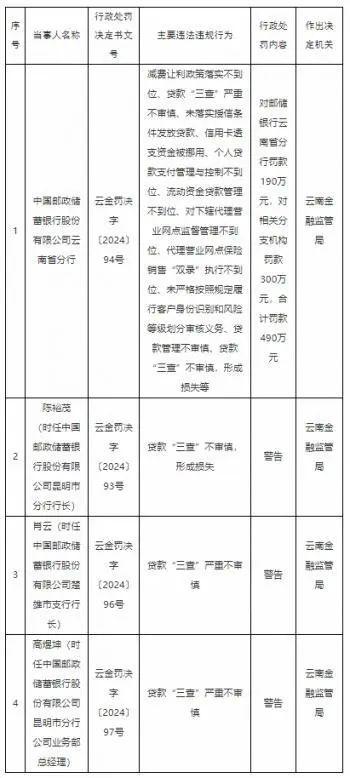

监管层面也多次给出罚单。11月13日,据国家金融监督管理总局陕西监管局渭南监管分局披露,西安银行渭南分行因集团客户统一授信执行不到位被罚款25万元;时任西安银行渭南分行公司部、小企业部负责人金博锋因对客户统一授信执行不到位行为负有责任被监管警告。

9月30日,西安银行称收到陕西证监局出具的警示函,事涉2020年至2022年资产负债表中“金融投资”科目下部分金融资产分类不准确,2023年年报披露已根据合规整改要求完成相关事项整改工作。西安银行时任董事长郭军、时任行长梁邦海、负责财务工作的副行长黄长松对上述问题承担主要责任,被同时出具警示函。

相较各类罚单,更让西安银行头疼的是,近年来业绩持续下滑,资产质量承压。

2021年至2023年,西安银行营业收入分别为72.03亿元、65.68亿元和72.05亿元,净利润分别为28.04亿元、24.24亿元和24.62亿元。2022年,西安银行营收和净利润同比双降,降幅分别为8.82%和13.55%。2023年,虽然营收恢复至2021年水平,但净利润仅同比增长1.56%,与2019年上市前水平相当。三年间,净利润累计下滑近12%。

西安银行不良贷款率持续上升。截至2024年9月底,西安银行不良贷款率为1.64%,高于2023年末的1.35%和2022年末的1.25%。在17家A股上市城商行中,西安银行的不良贷款率已经排进前三,仅次于郑州银行、兰州银行。9月底,西安银行拨备覆盖率为186.30%,较2023年末下降10.77个百分点,处于历史较低水平。2020年末,该行拨备覆盖率曾高达269.39%。拨备覆盖率的下降进一步加大了西安银行的经营风险。

记者:苏冉 编辑:俞丹 校对:刘恬