撰文:Alvis

美联储“传声筒” 、华尔街日报记者Nick Timiraos就11月的美联储利率决议撰文,由Marsbit编译如下:

美联储周四决定降息25个基点,但在继续降息的速度上释放出了更多的不确定性,美联储仍在努力防止过去两年半的大幅加息拖累经济。

在会后的新闻发布会上,鲍威尔被追问了非常多次他能否在特朗普的第二个总统任期内保住美联储主席一职,令他连声叫苦:「真的不打算回答过多政治话题」。

例如,有记者称特朗普的一些竞选顾问建议,如果特朗普作为总统要求美联储主席辞职,鲍威尔就应该辞职,你会走吗?鲍威尔简短地回答了一个字:「不」。

记者接着追问,你认为从法律上来说你需要离职吗?鲍威尔还是简短地回答了一个字:「不」。

接下来还有人问,是否认为总统有权解雇或者令他降职,美联储是否确定美国总统有随意降职其他担任领导职务的美联储理事的合法性,鲍威尔称:「法律不允许」。

最后,还有人不死心地问道,特朗普一直都在批评鲍威尔的表现,是否担心他对美联储独立性的影响,鲍威尔称「我今天不会再谈论政治问题了,但是谢谢你提问」。

另外,当选总统特朗普的顾问表示,他不会寻求改变美联储的高层。

周四的利率决定是继9月份首次降息25个基点之后的又一次降息,将使联邦基金基准利率介于4.5%-4.75%之间。所有12位美联储投票者都支持降息。

官员们表示,这些举措是有必要的,因为他们对通胀率将回到央行的目标更有信心,而且他们认为,即使在最新的降息措施下,利率仍然高得足以抑制经济活动。

此举在意料之中。公告发布后,标普500指数和纳斯达克综合指数保持涨势,最终创下历史新高。

特朗普本周赢得大选,有可能重塑经济前景,国会山两边的共和党多数派将在税收、支出、移民和贸易方面实现广泛转变。经济学家们对这些政策组合是会促进还是会削弱经济增长并推高物价存在分歧。前景的转变反过来又引发了华尔街的质疑,即美联储是否会改变其早先的预期——在未来一两年内稳步降低利率。

鲍威尔说,现在说下届政府的政策将如何重塑经济前景还为时过早,“我们不猜测、不推测、不假设”会有什么政策出台。

自美联储9月降息以来,较长期限的债券收益率明显攀升,这意味着房贷或车贷的借贷成本上升。收益率上升在很大程度上是因为更好的经济数据使投资者减少了对经济衰退的担忧,而经济衰退可能会引发更大幅度的降息。但一些分析师认为,债券市场的大跌也可能反映了一些投资者对特朗普第二任政府将出现更高的赤字或通货膨胀的担忧。

无论如何,市场已经产生了不同寻常的结果:美联储降息后,借贷成本上升。根据房地美公司(Freddie Mac)的数据,自9月中旬以来,30年期抵押贷款平均利率已从6.1%跃升至本周的6.8%。

在类似的时间框架内,利率期货市场的投资者对美联储未来一年左右的降息幅度的预期不断降低。据花旗银行称,他们现在认为美联储到2026年将把利率降至3.6%左右,而9月份时其估计的是降至2.8%。

官员们正试图将利率拉回到一个更加“正常”或“中性”的水平,即既不刺激经济增长,也不减缓经济增长,但他们并不知道什么是正常利率。促进经济活动或物价的政策也会让官员们得出结论:他们应该保持适度的限制性利率立场。这意味着他们会将利率维持在略高于正常或中性水平的水平。

在2008-09年金融危机之前,许多人认为中性利率可能在4%左右,但危机过后,经济复苏极其缓慢,经济学家和美联储官员认为中性利率可能接近2%。9月份提交的利率预测显示,大多数官员预计,如果经济稳健增长,通胀继续降温,他们明年可能将利率下调至3.5%左右。

根据美联储首选指数计算,9月份的通胀率为2.1%,与去年同期相比有所上升。剔除波动较大的食品和能源价格后的所谓核心通胀率为2.7%。美联储的长期目标是通胀率达到2%。

由于官员们对中性利率的位置没有太大的把握,他们可能会以未来几个月的经济表现为指导。如果通胀继续放缓,对工人的需求看起来疲软,官员们可能会得出结论,按照他们9月份设想的路径继续降息是合理的。

官员们“正试图在两种风险之间做出选择,一种是行动过快,可能会破坏我们在通胀方面取得的进展,另一种是行动过慢,导致劳动力市场过度疲软”,鲍威尔说。

如果通胀进展停滞不前,或者繁荣的金融市场引发了对通胀可能高于目标的担忧,那么官员们可能会对继续在一次又一次会议上稳步降息持更多保留意见。

最直接的焦点是美联储是否会在即将于12月召开的会议上再次降息。9月份,19位与会者在今年是否再降息一次或两次的问题上意见大致相同。其中有9人认为降息不会超过1次,要么在11月,要么在12月,10人认为会降息两次。

毕马威会计师事务所(KPMG)首席美国经济学家黛安-斯旺克(Diane Swonk)说:“从现在到12月的会议期间,有很多东西需要学习。他们不能敞开大门,但也不能关上大门。”

鲍威尔说,放慢降息步伐是“我们刚刚开始考虑的事情”,“当我们接近貌似中性或中性的水平时,放慢我们的宽松步伐可能是合适的。”

德意志银行首席美国经济学家马修-卢泽蒂(Matthew Luzzetti)说,即使在大选结果出来之前,最近的数据也表明,再次降息将是一个微妙平衡的决定,因为通胀率看起来可能略高于官员们的预测,而失业率最近有所下降。他说,大选结果使股市创下新高,同时提升了经济强劲增长、通胀上升和劳动力市场改善的前景,这增加了美联储放弃下月减息的可能性。

Luzzetti说:“从风险管理的角度来看,这些都是跳过降息的有力证据。”

曾担任乔治-W-布什总统高级顾问的哥伦比亚大学经济学家格伦-哈伯德(Glenn Hubbard)说,考虑到近期经济的强劲势头,美联储官员可能更希望9月份的降息幅度是25个基点,而不是50个基点。

哈伯德说,如果通胀恢复到美联储目标的速度放慢,如果中性利率较高,“你就真的没有很大的下调空间了”。“我不认为你会看到大量的降息。”

比特币突破历史新高

受降息利好影响,比特币凌晨4点短线突破76800美金,创下历史新高。

现货比特币 ETF 资金流入强劲,BTC 突破长达 7 个月的下行趋势进入价格发现阶段,以及美国共和党红色浪潮在国会、参议院和行政部门的成功,这些信号促使多批机构投资者增加对比特币的配置。

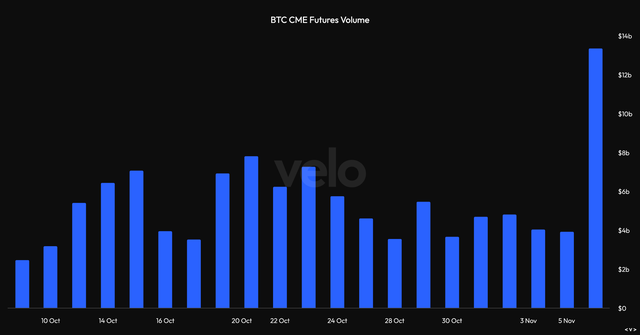

11 月 6 日,CME BTC 期货交易量升至 131.5 亿美元历史新高,同日 CME 名义未平仓合约达到 15,255 BTC。

在芝加哥商品交易所 (CME) 内部,很明显的是机构投资者正在为进一步上涨做准备,而 11 月 6 日增加的 11 亿美元未平仓合约就反映了这种信念。

从技术分析的角度来看,斐波那契扩展工具目前预测涨势将延续至 88000 美元附近。2.5% 深度的总体订单结构显示,一批卖单在 78,000 美元的区间,随后是目前看来空头,直至 83,000 美元。 但普遍利好预期的情况下,往往会把这一口流动性价格拉升至空头清算的位置。

SOL有望创下历史新高

截止发稿,SOL报价199美金,过去24小时涨幅达7%。根据技术指标,SOL有望达到248美金,随后突破276美金创下历史新高。

SOL 需求的上升伴随着杠杆头寸的跃升,11 月 8 日,Solana 期货的总未平仓合约达到了历史最高水平。尽管 SOL 价格回调时强制清算的风险较高,但衍生品数据显示仍有进一步上涨的潜力。

11 月 8 日,SOL 期货未平仓合约激增至 2189 万 SOL,较前一周增长 11%,名义价值创下新高,达到 43 亿美元。这反映了 SOL 衍生品的强劲采用,表明机构兴趣不断上升,但也带来了潜在风险。

强劲的链上指标支持 SOL 价格持续上涨

memecoins 是 SOL 涨至 194 美元的主要推动力,但忽略了一些关键因素,例如 Solana 的总锁定价值 (TVL),根据 DefiLlama 的数据,该价值在 11 月 8 日达到 68.2亿美元,较上个月增长 22%。流动性质押、永续期货、杠杆和借贷等行业以及 memecoins 以外的其他行业都出现了显著增长。

只要链上指标保持强劲,且 SOL 衍生品没有表现出过度恐惧或贪婪的迹象,Solana 网络的竞争优势(提供快速且相对低成本的交易)将继续提供“免费营销”,并在比特币历史高位推动下吸引大量用户。

总体而言,没有出现疲软迹象,表明 SOL 价格将进一步上涨。