铜市场追踪

利多

1、美联储公布政策例会决议,沪铜主力CU2105-日线将长期维持超低利率不变,并将核心通胀预期提高到2.2%

2、美联储将继续每月增持至少800亿美元国债,通胀预期仍存

3、铜库存处在历史低位4、TC费用连续下调

5、苏伊士运河塞船引发市场对国际运费上涨的担心

利空

1、欧洲多国重新实施防疫限制措施

2、美国2月新屋开工总数年化及营建许可总数均低于预期值

3、高铜价抑制下游需求明显

4、美元相对欧元强势情况将继续,近期或维持震荡反弹

风险与机会

1、拜登当选后美对中的经济来往动态

2、全球疫苗推进进展

3、美债收益率波动对风险资产的影响

4、铜下游消费兑现情况

5、铜去库进程

简评

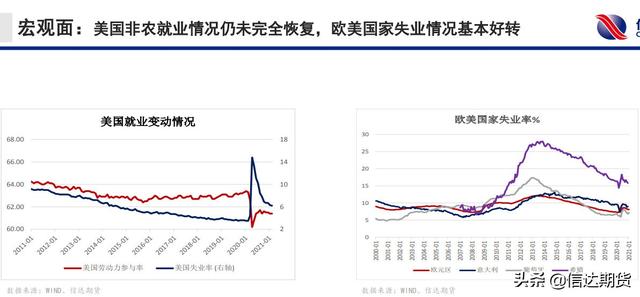

上周沪铜主力CU2105高位震荡调整为主。宏观面美联储将继续每月增持国债,再通胀预期仍存。欧洲疫情加重,全球经济复苏或推迟。

供应端国内铜矿加工费TC持续下调,铜冶炼成本高企,不排除后期国内炼厂发布降产通知。需求端高价抑制下游消费释放,旺季消费预期仍待释放。库存端全球及国内铜显性库存处历史低位。

策略

预计本周沪铜2105主力合约价格或延续震荡走势,高铜价对消费压制明显,国内下游需求方面未见明显变化,预计短期之内铜价或将更贴合基本面延续震荡走势。

长期来看,由于铜供应紧张将继续维持,国内新基建及新能源将带来铜消费的新增长点,铜价底部支撑力较强,铜价下跌空间有限。操作上建议短期观望为主,关注铜去库进程、下游消费兑现情况。

上周沪铜主力合约CU2105震荡调整为主。盘面上20日均线支撑失效,但3月初铜价探明低点位置支撑作用仍存,预计铜价短期内下跌调整有限,或延续震荡。

铝市场追踪

利多

1、国内电解铝行业或优先进沪铝AL2105-日线入碳交易市场

2、考虑碳排放费加上电价调整等严监督下,今年150万多吨产能投产或落地困难

3、当前处于传统累库阶段,累库幅度不及预期,且库存整体处于低位

4、苏伊士运河堵塞引发市场对铝材运输成本担心。

利空

1、欧洲多国重新实施防疫限制措施

2、美国2月新屋开工总数年化及营建许可总数均低于预期值

3、高铜价抑制下游需求明显

4、美元相对欧元强势情况将继续,近期或维持震荡反弹

风险与机会

1.拜登当选后美对华贸易策略

2、全球疫苗推进进展

3、美债收益率波动对风险资产的影响

4、铝下游消费兑现情况

5、铝去库进程

简评

上周沪铝CU2105延续震荡。宏观面欧洲疫情加重,全球经济复苏或推迟,且美元相对欧元强势情况将继续,美元底部或继续震荡走强;加上近日苏伊士运河引发市场对铝价增长预期。

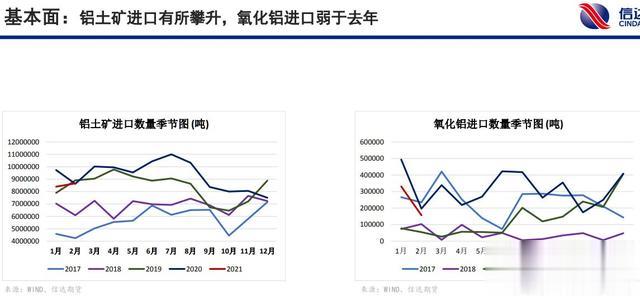

供应端国内铝供应预期或有所下降,由于两会指出切实加强对行业和企业碳减排、碳达峰以及超前谋划碳中和工作的指导和监督,今年火电铝150万多吨产能投产或落地困难。国储试图抛售之前收储铝锭,将缓解当前供需错配情况。需求端当前高价铝抑制下游需求,库存呈累库态势,旺季需求预期仍待释放。库存端铝锭累库节凑持续放缓。

策略

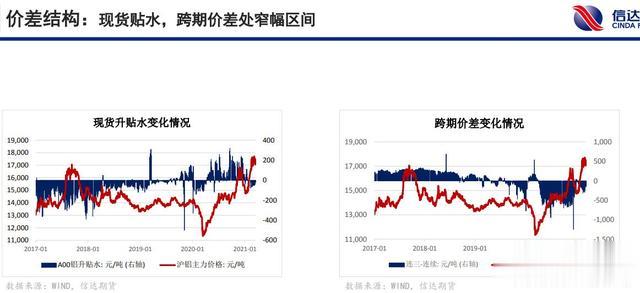

由于供应边际收紧且未来有持续收紧态势,需求消费旺季待释放及未来新增张拉动预期,基本面长期利好铝价,宏观上由于欧洲疫情加重,全球经济复苏或推迟。短期内由于高价抑制下游消费,但苏伊士运河堵塞支撑铝价,预计沪铝2105合约价格短期内上行震荡,建议持续关注苏伊士运河情况,抓住短期低位做多机会。

上周沪铝合约AL2015宽幅震荡为主。量线与MACD均呈现死叉,但MACD绿柱边际走势放缓,下行势力较弱,20日均线有一定支撑,预计短期内铝价延续震荡走势。

研究员:信达期货有色金属团队

免责声明

报告中的信息均来源于公开可获得的资料,信达期货有限公司力求准确可靠,但对这些信息的准确性及完整性不做任何保证,据此投资,责任自负。本报告不构成个人投资建议,也没有考虑到个别客户特殊的投资目标、财政状况或需要。客户应考虑本报告中的任何意见或建议是否符合其特定情况。未经信达期货有限公司授权许可,任何引用、转载以及向第三方传播本报告的行为均可能承担法律责任。期市有风险,入市需谨慎。