金融大模型丨洞察报告

核心摘要:

随着生成算法、预训练模型、多模态数据分析等AI技术的聚集融合,AIGC技术的实践效用迎来了行业级大爆发。通用大模型技术的成熟推动了新一轮行业生产力变革,在投入提升与政策扶植的双重作用下,以大模型技术为底座、结合专业化金融能力的金融大模型产品应运而生。对此,《2024年中国金融大模型产业发展洞察报告》将关注国内金融大模型产业的发展情况,分析金融大模型结构特征与优势能力,预判未来的产业趋势及业务应用方向。同时,本篇报告优选国内金融大模型领域的头部企业,深度剖析其金融大模型产品力与实践能力,评选出TOP20金融大模型产业卓越服务商榜单。

技术崛起:大模型迭代历程回顾

多技术聚积融合推动大模型能力逐步完善,实现从“专用智能→通用智能→专业化智能”的模式转变

随着生成算法、预训练模型、多模态数据分析等AI技术的聚集融合,AIGC技术的实践效用迎来了行业级大爆发。在内部模型迭代与多技术协同的作用下,以“大规模”+“预训练”为核心的大模型产品,逐步由Transformer基础架构走向集图像识别、语义理解、视觉感知于一体的多模态、全应用模型体系,以产品化、业务化模式实现AIGC能力的进一步释放。与此同时,通用大模型技术的成熟推动了新一轮行业生产力变革,凭借其在场景泛化、技术涌现、强计算能力等方面的优势,大模型为多行业的发展带来了工业革命级生产能力的提升。随着专业化应用进程的推进,通用大模型在解决特定场景的专业化问题时暴露出部分局限性问题,行业深度信息的缺失导致其很难在专业领域提供高价值的服务,此外,通用大模型对于数据、算力的较高要求也提升了其在细分领域落地应用的门槛,相比之下,在专业度及成本方面更具优势的垂类大模型或将成为未来大模型技术落地应用的核心方式,预计未来5年,服务于特定行业的垂类大模型将实现超80%的专业领域覆盖,大模型能力将以专业化定制产品的方式为更多垂类专业领域赋能。

能力适配:大模型与金融数智化高度适配

大模型技术特征与金融业务数智化需求具有较高适配度,如何低运营成本的获取高价值大模型服务是金融行业大模型应用关注的核心问题

产业定制:大模型技术的产业化应用

在投入提升与政策扶植的双重作用下,以大模型技术为底座、结合专业化金融能力的金融大模型产品应运而生

近年,在金融科技发展规划与金融机构数字化转型一系列政策的指导之下,国内金融行业的数智化转型颇具成效,越来越多的金融机构意识到数字化转型为自身业务发展带来的助力,行业内对于金融科技的资金投入逐年攀升,以金融机构作为主要服务对象的技术厂商迎来了需求端市场蓬勃发展的上升期,为前沿技术的产业化定制创造了优渥的市场环境;此外,金融作为监管合规要求较高的信息密集型行业,其监管体系的完善与监管要求的提升推动了机构应用前沿技术增强合规能力的需求,大模型作为有能力优化业务流程环节、完善合规应用的技术应用,其产业化及垂类应用的价值不容小觑。

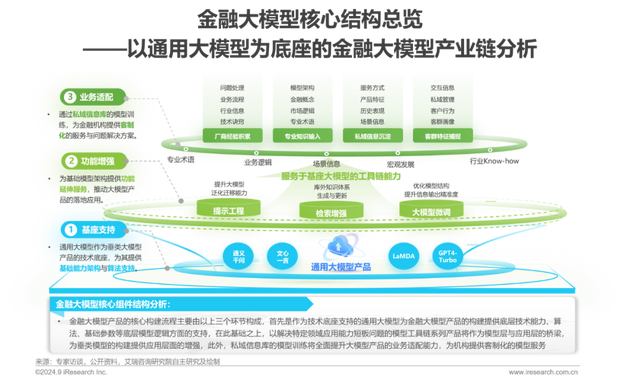

金融大模型核心结构总览

由通用大模型基座、专用模型工具链、私域业务场景训练三部分组成的完整金融大模型产品构建体系

1.基座支持:通用大模型

国内通用大模型市场迎来“百模大战”时代,泛化能力的应用与专业能力的增强将成为通用大模型服务金融行业的两大主流方式

随着深度学习与生成式大模型的融合应用,以卷积神经网络、对抗生成网络、ResNet为代表的深度学习模型能够在自然语言处理、计算机视觉处理等方面实现较大突破,后续随着Transformer结构的应用,以Transformer和注意力机制作为组件、参数在十亿级别以上的自监督学习模型营运而生。伴随着近年大模型技术在实践应用场景的发展,目前通用大模型市场已进入“百模大战”的全新时代。从整体来看,以GPT4-Turbo、LaMDA为代表的国际市场头部通用大模型,在模型架构能力、参数范畴、应用交互使用体验方面具有相对领先的优势,但随着近年国内大模型产业的爆发式增长,国内市场也出现了“文心大模型”、“通义千问2.0”等立足于自身大模型产品架构基础与生态体系建设的国产通用大模型产品,考虑到金融行业对于信创建设与数据保护有较高要求,国产通用大模型体系的建设对于大模型技术在国内金融市场的应用至关重要。在实际应用过程中,通用大模型的核心使用渠道主要有两种,一种是应用其泛化学习能力,将其他行业获取的信息与模型能力迁移至金融领域,解决非核心金融业务场景中的信息处理及交互需求,另一种方式是将其作为金融行业垂类应用模型的基础底座,在工具链增强、专有业务生态训练下成为具备更高专业化金融业务解决能力的金融大模型产品,满足金融行业对于大模型产品在专业术语的概念及理解、场景针对性解决方案以及高精度、合规性的需求。

2.功能增强:大模型工具链

工具链作为通用大模型与垂类大模型间的桥梁,以便捷灵活的工具模块助力金融大模型建设降本增效

大模型的工具链产品是指在金融大模型产品研发的过程中,为了优化通用大模型在金融领域的应用表现,在产品开发、预训练、精调、压缩、推理、部署等环节提供高性能、灵活易用的工具模块,在简化复杂的训练流程、降低大模型技术使用门槛与落地周期的同时,提高了模型使用的精准度与可靠性,增强了金融大模型产品在投资回报方面的表现。目前在国内市场,大模型工具链的使用与通用大模型之间存在深度的绑定关系,工具链的核心技术提供商以大模型厂商为主,随着通用大模型技术能力的迭代,预计未来更多的工具链产品将逐步融合进大模型内部体系,以更高水平的通用大模型产品的形式为开发者提供完整一体化的AGI服务,但对于专业度壁垒较高的行业,例如金融行业,大模型厂商在技术层面的能力补足难以真正满足金融机构的应用需求,基于长期服务金融机构的技术积累与行业Know-how能力将成为工具链功能增强的重点,因此针对特定行业的专业化服务仍需依托于有较多行业深耕能力的专精厂商负责。

3.业务适配:大模型垂类场景训练

大模型在特定信息域的定制化训练将全面提升其垂类业务场景的应用表现,数据信息的专业性与群体特征的捕捉能力将成为业务适配的关键

大模型在垂类业务场景应用的效果与其训练应用的文本数据息息相关,信息输入的质量将很大程度的决定了大模型在特定业务场景的应用表现,特别是在专业壁垒较高的金融行业,金融大模型对于金融市场运营逻辑的理解、专业术语的解读以及宏观市场环境的洞察大多依赖于大模型厂商在模型训练期间的信息输入,因此大模型厂商在金融领域的专业积累能力将极大的影响其大模型产品的应用效果,能否为模型训练提供专业化的场景信息、专业知识及行业know-how能力将成为判断其金融大模型可用性的关键。除了在大模型厂商专业知识库的场景训练之外,由金融机构提供的私域场景信息也将极大的提升金融大模型的建模精准度与问题解决能力,在合规分享的前提下,结合客户方私域信息的金融大模型产品将在模型结构与参数丰富度方面表现更为优秀,通过丰富大模型垂类场景训练的方式,为金融机构提供与业务场景及客群特征契合度更高的定制化大模型产品。

阶段一:产品构建期

以通用大模型为底座的金融大模型构建体系,在具备成本控制与同频迭代优势的同时保留了产品的差异化、个性化竞争空间

阶段二:模型使用期

经由模型结构优化、专用功能增强与业务能力提升的金融大模型产品在资源需求、生成效率与问题解决专业度方面具有较强优势

相比于传统的通用大模型,金融大模型产品在使用阶段的核心优势主要来自于其结构特征与行业经验积累,通过完整垂类模型构建体系下的金融大模型产品,在模型算法能力、参数精准度以及产品结构模式方面具备更优化、更精准、更轻量的特征,在其作用下,金融大模型产品的使用对于外部资源的需求程度相对较低,精简的模型产品不再受限于庞大的算力需求,在降低金融行业大模型产品使用门槛的同时也减少了机构的模型使用成本,结合金融大模型在金融场景下的问题解决能力与专业表现,轻量化的金融大模型产品将更有能力为金融机构提供更具性价比的专业化AGI服务,产品本身拥有较高的实用价值与推广应用条件。

阶段三:迭代维护期

“小而精”的结构特征在保障金融大模型产品灵活度的同时,降低了产品后续使用的维护迭代门槛,提升产品的普适性

金融作为政策导向性与宏观影响性较强的服务行业,其自身机构的运营、决策与发展同外部的政策引导与市场环境息息相关,对于服务于该领域的大模型产品来说,需要有能力及时根据外部信息的变化对模型结构进行调整,为金融机构提供及时、准确、专业的业务解决方案,以适配金融行业高效性、实时性需求。与传统通用大模型在金融领域的直接应用相比,垂类金融大模型“小而精”的结构特征使其在面对外部环境变化时拥有足够的灵活性与应变能力,模型调整与重新训练的反应更加敏捷,能够快速将市场变化反应在模型结构中,为金融机构提供最前沿的业务解决方案。此外,金融大模型产品的结构特征优势也在产品维护难度与成本方面得到充分的展现,为产品后续的迭代升级与长期应用奠定基础。

市场趋势前瞻

金融机构对于技术产品合规性、实践能力与稳定性的要求将指引供给端产业迭代方向;分工协作、强强结合或将成为未来产业发展的主流模式

金融行业属于政策导向型产业,在前沿技术产品的选择上对于产品的合规性、实践效果与表现稳定度方面均有较高要求,而对于金融大模型产品来说,作为其底层技术能力的生成式AI已被认为走到了技术发展曲线的膨胀阶段,如何将市场对于技术能力的期待转化为大模型的产品力将成为大模型产业发展面临的重要课题。结合金融行业应用的特殊性,未来金融大模型产业的发展将极大程度取决于需求端对于产品的认可程度,即金融机构对于大模型产品的使用意愿如何。考虑到金融机构对于新技术产品选择的审慎程度,未来中短期内大模型产品在金融领域的表现效果将极大影响机构对于该项产品的认可程度,进而影响后续产业整体的发展。对于金融大模型产品的供应方来说,如何在合规的背景下保障产品的技术能力与专业度、为机构提供更优质的AI使用体验是目前短中期发展的关键,就目前国内金融大模型市场的发展情况来看,单独一家机构很难实现从技术底座、能力增强到金融知识训练每个环节均具备行业领先优势,“多环节、多机构”的合作模式或将成为优质金融大模型产品的构建方式,由分别的技术厂商提供底层技术、能力增强与专业训练,充分发挥金融实践积累与技术创新迭代的协同作用,驱动国内金融大模型产业链的整体发展。

产品结构建设

数据合规应用与成本、成效间的权衡将成为影响垂类大模型实践效果的重要因素,边缘部署与轻量化建设或将成为金融大模型产品构建新趋势

金融行业对于数据信息保护有较高要求,云端部署意味着金融机构需要通过将业务数据信息上传至云端的方式来完成模型训练、获取输出结果,这对于金融机构自身的信息安全与合规应用来说是不小的挑战,市场整体的接受度与认可度也将由于该部署形式受到较大限制,多数涉及私域数据的专业化业务场景将很难接受云端部署的大模型应用,而基础的金融场景也难以发挥金融大模型在涌现性与复杂信息处理的能力,导致大模型的实践价值大打折扣。因此,大模型产品要想在金融行业实现高价值、大规模应用,应提升产品部署方式的多元元化,由云端逐步延伸至边缘侧,增强产品部署的私密性,以此降低大模型产品应用过程中面临的信息安全问题,在合规的环境下满足金融机构的个性化定制需求。于此同时,与国际市场通用大模型的“规模军备竞赛”不同,庞大的参数对于垂类大模型来说过于冗余,特别是对于结果生成时效性要求较强的场景,参数量过大的大模型产品并不是好的选择,并且模型规模的扩张也会显著提高使用成本以及软、硬件的支持负担。因此,如何压缩模型、减少模型的计算复杂度与内存占比将成为未来行业发展关注的重点问题,通过合理的剪枝、低秩分解,将大模型产品轻量化,以精准的运营为客户提供稳定可靠的运算结果。

技术能力迭代

以大模型能力为基础,构建具备环境感知、自主理解、决策制定与执行行动力的AI Agent智能体,推动大模型能力的落地应用

AI协同应用的技术演进路径预示着AI Agent将成为大模型技术迭代与落地应用的重要方向,在“动态决策”的大模型框架之下,AI Agent将以“超级拟人化”形态,接收外部指令、信息并进行深度理解,凭借其CoT (Chain of Thought)能力,通过计划、行动与观察相结合的方式弥补推理与实践的差距,实现有效地意图识别与决策制定。此外,大模型作为Agent的“大脑”将为其全自动决策能力提供规划、记忆、执行与工具四项能力补充,促使其有能力处理更复杂、更多元的决策任务,自主进行任务规划、环境感知、选择行动、观察纠错等一系列以任务目标为导向的行动,提升大模型技术的实际问题解决能力与决策结果的准确性,推动智能体的实践应用进程。

未来场景应用

加深技术产品间的协同应用,实现由非决策场景向决策场景的过渡,承担更重要的金融投资角色;技术、业务与合规方面的应用困境仍需重视

目前已有多项包括传统AI技术产品在内的前沿科技应用正服务于金融业务的多个环节,其服务模式与应用效果已达到较为成熟的水平。对于金融大模型来说,未来的服务模式并不是完全取代之前的小模型或其他技术产品,而是应用大模型在语义理解、信息分析、内容生成等方面的优势,作为补充能力实现对于原有实践效果的提升。此外,金融大模型的应用也将逐步由简单的信息处理与图文生成拓展至与投资决策相关的核心业务板块,充分发挥大模型产品在智慧涌现与复杂信息处理方面的能力,为投研、投顾场景提供更全面的技术赋能。与此同时,金融大模型的信息处理能力也将在客户运营与挖掘中得到更为充分的应用,以高效低成本的方式触达长尾客群,实现私域用户需求的深度挖掘。在走向未来场景应用的过程中,大模型的技术能力、金融行业深耕程度与监管合规要求都将很大程度影响其的实践效果,如何在合规的前提下保障产品技术水平与业务能力将成为未来金融大模型产品之争的关键。