人们常说“家大业大,风浪不怕”,

可眼下的美元真的能挺过这次的大浪吗?

文案|编辑:清

曾经它可以称得上是国际金融的“顶梁柱”,

但在这一场场全球性的“抛售潮”中,它渐渐浮现出脆弱的一面,

从日本到沙特,从债务问题到黄金热潮,

这都说明了美元正在面临着前所未有的挑战。

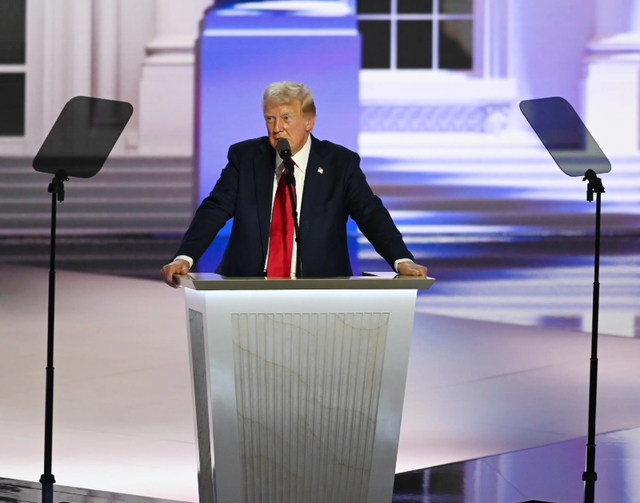

距离特朗普正式就职的日子仅剩下不到两周的时间了,

金融市场已经率先给出了对这位即将走马上任的美国总统给出了看法,

美元和美债收益率的发展势头都十分强劲,并且后市还有持续上涨的机会,

这似乎正预示着一场新的经济风暴即将来临,

这背后或许都和特朗普的经济政策不确定性带来的影响息息相关。

特朗普近日再次强调其关税政策不会削减,还暗示可能采取强硬手段,比如“军事或经济胁迫”之类的方式,以控制巴拿马运河和格陵兰岛,甚至妄图将加拿大版图收入囊中,并且还提议要更名墨西哥湾为“美国湾”。

这些“豪言壮语”瞬间引爆了国际社会,掀起轩然大波。

可即便美元再怎么强势,也无法掩盖一个不争的事实,

那就是美国债务方面的问题已经逐渐到达了临界值。

有数据显示,2025年是美国国债到期的“高峰年”,

届时将会有7.6万亿的美元债务需要偿还,

这已经占据现有未偿国债的31%,

这意味着美国财政部门需要在这短短几年内想方设法的去填补这一巨大的资金缺口。

还有一个更为严峻的问题,

现在市场对于美债的信任度正逐步降低,

近期,全球主要债权人皆在减持美债,

仅日本就减持了至少1.1027万亿美元。

英国以及开曼群岛等地也纷纷加入抛售大军,

全球抛售规模累计达600亿美元,

这都说明了投资着对于这一金融产品不可持续的担忧。

说起抛售美债,就不得不提日本这个“大户”,

作为全球最大的美债持有国之一,

他的经济政策对于美债市场的影响不容小觑,

日本央行的加息预期和美债抛售行为,

都使得美债金融市场受到极大影响,

一旦日元加息,日本投于美国市场的20万亿美元将平仓,

这会给美国市场带来重创。

让美国没想到的是,

像沙特和以色列这样的传统盟友竟也卷入了这场“抛售潮”,

近期也在调整自身的外汇储备结构,减持了部分的美债,

沙特作为全球石油输出国组织的重要成员,

它的这个动作无疑是一个信号,

美元不再是他们眼中坚硬的靠山了。

其实,这些国家的行为也并非是一时的冲动,

近年来,美国债务问题越来越严重,

而美元的长期信用正不断被“债务堆叠”的模式慢慢侵蚀,

可以说这些国家之所以选择抛售美债,

其实是因为对美元信用的一种“未雨绸缪”。

当美元光环开始褪色时,黄金就逐渐成为了全球央行眼中的新宠,

2023年,全球央行累计增持黄金1800吨,这可是历史罕见的数字,中国从2022年11月开始,便大幅增加黄金储备,到2024年12月,已经有321吨的黄金运抵国内。

这都在说明世界对于美元的信任正在减弱,

而黄金作为避险资产“硬通货”的价值越发瞩目,

美债虽然收益较高,但其信用风险难以忽视,

特别是在新兴市场国家,比如中国、印度等,

他们的央行正在快速配置黄金,

这一趋势表明,黄金正在逐渐取代美债,

成为各国外汇储备的新选择。

如今,国际金融市场逐步趋于多元化,

美元地位不再如从前那般坚如磐石。

各国正以各自的方式争取全球金融体系话语权,

美元最终能否稳住,

这不仅仅是取决于美国自身的债务危机解决能力,

还取决于全球对它的信心究竟能维持多久,

而在这场“去美元化”的竞赛之中,各国的动作正悄然改变着国际金融的版图。

如今世界各个国家的中央银行都在不同程度上加强了对黄金的战略储备,

这也是在某种程度上实现了另一种金本位模式,

这种现象在美国各个大洲内尤为盛行。

1月8日,美国肯塔基州正式递交法案,宣告黄金为法定货币,且金银交易资本利得税免征,这表明,该州成为美国第47个认可黄金为货币的州。

到时候,美元与美联储的决定性关联将被割裂,

美国国内美元的地位也会慢慢被取代,

这就会使得美联储的独立性被削弱,

到时它必然要参考白宫意见,而这恰是特朗普所期望的结果。

而从美元和美债的整体架构上来看,

美国47洲变相的“叫停美元”,

其实并非对美元的不信任,而是逻辑上的重铸,

对此,我们也应该保持高度关注,防止美元美债变革的风险波及到全球市场。

参考资料:

目前还没有哪个国家货币,能够有取代美元霸权的能力