昨日,京东在美股盘前发布了 2023 年四季度和全年未经审计的财报。

2023 年净利润同比增长 132%,加上宣布派息 12 亿美元和回购 30 亿美元股份的消息,让京东美股股价上涨了 16.18% 。

但在环绕京东的喜悦气氛中,知危编辑部想稍微泼点冷水。

首先,我们来看看京东同比翻倍的净利润有没有水分。

从收入端看,京东的问题依然是增长乏力。

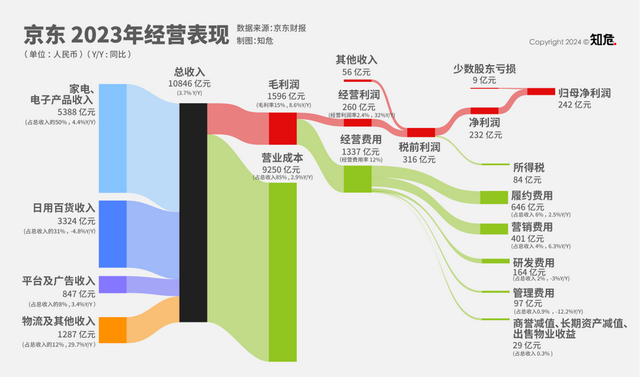

2023 年,京东的总收入为 10846 亿元,同比仅增长 3.7% 。

拆分来看,贡献一半收入的数码家电产品,同比增长 4.4%,日用百货产品的收入同比减少了 4.8%,这说明京东依然困于数码类产品,扩充全品类的想法进展不大。

由于引进第三方卖家,京东的平台及广告收入、物流收入分别增长 8% 和 12%,但业务规模不大,对整体收入增长影响较小。

收入端增长乏力,京东的利润增长显然来自于降本增效与其他非主营业务了。

成本费用端看,京东 2023 年的营业成本增长 2.9%,小于收入的增幅,所以毛利润提高了 8.6%,从 2022 年的 1470 亿元提高到 2023 年的 1596 亿元。

费用方面,除营销费用增速( 6.3% )高于收入增速之外,京东的各项费用管控得很紧。

具体来说,履约费用只增长 2.5%;

研发费用从 2022 年的 169 亿降到 2023 年的 164 亿元,减少了 3%;

管理费用从 2022 年的 111 亿元降到 2023 年的 97 亿元,大幅减少了 12.2% 。

此前,据第一财经报道,2022年11月22日,刘强东发布全员信,对高管进行全面降薪。

信中表示,集团决定自 2023 年 1 月 1 日起,京东集团副总监以上以及相对应的 P/T 序列以上全部高级管理人员,现金薪酬全部降低 10%-20% 不等,涉及降薪的高管超过 2000 名。

当然,刘强东当时也提出,“ 如果两年之内,京东业绩重回高增长状态,大家的现金报酬随时可以恢复。”

从财务数据看,京东压降费用是动了真格的。

这一举措换来的结果是,京东的经营利润从 2022 年的 197 亿元大涨 32%,达到 260 亿元。

如果不考虑达达和京东产业发展共计 52 亿元的商誉和资产减值,京东的经营利润表现会更好。

不过,真正促成京东 2023 年净利润翻倍增长的,主要还是京东的对外投资以及利息收入从 2022 年的亏损 58 亿变为盈利 57 亿。一进一出,多了 115 亿元的变化。

所以,京东的经营有所好转,但进展并没有很大。

砍费用很管用,但只管用一阵子,至于 “ 对外投资以及利息收入 ”,那就更不可控了,所以京东这次的净利润大涨,其实是一种不可持续的 “ 虚胖 ”。

长期的业绩改善,还是需要京东的收入实现高增长。

而京东要想增长,目前来看有点困难。

电商业务面临抖音快手、阿里拼多多的竞争( 这又影响物流业务的增长 ),负责本地零售业务的达达则是面临美团、饿了么的竞争。

实际上,2022 年以来的 8 个季度中,京东有 6 个季度的收入低速增长( 增速低于10% )。

出海方面,今年 2 月份有新闻报道京东正在考虑收购英国电子产品零售商Currys,但京东称并购交易仍处于 “ 非常初步的阶段 ”。

不过,即使京东收购成功,影响也不大——与京东相比,Currys 的业务规模较小,在英国经营着大约 300 家门店,旗下子公司 Elkjøp 在挪威、瑞典、丹麦和芬兰拥有 426 家门店,此前交易对价约 8.82 亿美元。

如果考虑到京东此前出海业务的表现一直不佳( 2023 年 3 月 3 日京东关停泰国业务,2023 年 3 月 31 日起关停印尼业务 ),再次出海可能在短期内成为出血点,对京东的利润造成负面影响。

经营表现之外,提振投资者情绪的是京东宣布派息 12 亿美元以及宣布 30 亿美元的回购。

在股东回报方面,编辑部认为,大家同样过于乐观了。

京东宣布 2023 年度将发放每股美国存托股 0.76 美元的股息( 1 股美国存托股=2 股 A 类普通股),将在 2024 年 4 月底发放,按 3 月 5 日上涨前的收盘价 21.44 美元计算,股息率约 3.5% 。

过去两年,京东美股的派息金额分别是 2022 年度每股 0.62 美元( 2023 年 5 月 4 日发放 )和 2021 年度每股 1.26 美元( 2022 年 6 月 14 日发放 )。

加上本次还未发放的股息,3 年派息总额合计 42 亿美元。

回购方面,京东早在 2020 年 3 月疫情造成美股多次熔断时就提出 20 亿美元的回购计划,随后在 2021 年 12 月将回购规模扩大至 30 亿美元( 回购计划于 2024 年 3 月 17 日到期,有效期 3 年 )。本次宣布新的 30 亿美元回购计划,有效性同样 3 年。

而实际上,计划是计划,实际执行又是另一码事了,京东并没有用满这个回购额度。

据京东 2022 年年报披露的数据:

2020 年,京东回购了 0.44 亿美元股份( 119 万股*37.04 美元);

2021 年,京东回购了 6.26+1.78+0.0165=8.06 亿美元;

2022 年,京东回购了 0.3+2.56=2.86 亿美元;

2020-2022 年京东合计回购 11.36 亿美元。

加上 2023 年回购的 3.56 亿美元,京东累计回购金额约为 15 亿美元,只有 30 亿回购计划上限的一半。

所以参考历史,投资者似乎不应该期待未来 3 年京东将会把 30 亿美元回购打满。

另外,从股价走势看,京东回购金额最多的是 2021 年 3 月,接近股价最高点,当后续股价一路向下正需要回购支撑时,京东的回购金额却反而缩小了。

以 3 年分红 42 亿美元( 其中 12 亿美元还没发放)+ 三年回购 15 亿美元计算,市值按京东 3 月 5 日上涨前约 340 亿美元的底部市值计算,京东 3 年平均的股息率也仅有 5.6%( 54 除以 340 再除以 3),并不是很高。

再回头看看京东现在布局业务的前景和想象力,这样的股息率并没那么值得让人激动。