1.公司主要业务为军用图形显控产品,从最开始的国外GPU配套驱动程序开发到现在已实现核心芯片的自主可控。

2.光伏行业531新政严控装机,导致产业链各环节产品价格下跌,光伏装机成本大幅下降,光照资源较好地区光伏发电已经具备明显经济效益,新增装机市场不断涌现促进光伏组件出口快速提升,公司是光伏逆变器绝对龙头,受益于海外新兴市场高成长的确定性以及国内光伏政策的转暖。

公司主要业务为军用图形显控产品,从最开始的国外GPU配套驱动程序开发到现在已实现核心芯片的自主可控——300474景嘉微。

1.自主芯片缔造者。

公司成立之初即参与到“神舟八号”图形显控模块设计,同时抓住机遇组织研发团队投入军用飞机图形显控领域的研究,2009年,公司首款图形显控产品通过客户技术鉴定审查,目前公司多个图形显控模块实现定型形成系列,已成为军机显控领域供应商“中国航空无线电电子研究所”图形显控模块唯一的战略合作单位,公司在国内新研军用飞机的图形显控领域占据了绝大部分市场。

在自主可控GPU方面,2010年公司“图形加速器技术研究”项目获得国家重大专项“核高基”项目立项,开始研制自主可控GPU,2015年JM5400取得研发成功,并已应用于产品,自此公司实现了核心芯片的自主可控。

2.引入国家大基金,加快GPU国产化。

引入国家大基金加码高性能GPU领域,GPU国产化替代前景广阔。GPU作为个人电脑显示卡的核心芯片,在军用以及民用消费电子类领域均有着广泛的应用。

“棱镜门”事件以来,国家和各行业对信息安全的重视程度逐渐加强,计算机设备国产化替代将加速落地,预计首先将从党政办公领域开始推广并逐渐扩展至金融、电信、能源、工业等国民经济基础行业,GPU国产化替代未来将有着巨大的发展空间。

3.深度布局显控领域,军用显示设备佼佼者。

与航空615所深度合作,成为其显控领域唯一战略合作伙伴。

公司军用图形显控业务主要下游为中国航空无线电电子研究所(615所),615所是国内航空电子领域龙头研究所,是国内军用飞机显控领域最重要的系统级供应商,除此之外,还有分布式综合模块化航空电子(DIMA)、综合数据管理系统、机器视觉、信息处理、战术协同、飞行管理等产品体系。

2012年4月公司与615所签署战略合作框架协议,成为其图形显控模块的唯一战略合作伙伴。

4.公司自主研发芯片可对标AMD,扛起自主大旗。

公司通过定增拟投入研发的JM9231、JM9271是下一款GPU的进一步升级,属于面向不同应用领域的两款中、高档系列产品。两款芯片采用国际同类公司通用做法,采用业界主流的统一渲染架构,支持OpenGL4.5,在同一个架构下,通过减少运算单元数量、渲染通道、显存带宽等手段,降低产品成本。

公司JM9231和JM9271芯片平均单片售价预计在千元左右。JM9231和JM9271对标AMD当前的RadeonRX 460、RadeonRX 480以及NVIDIA的GeForceGTX 1050、GeForceGTX 1080等型号产品,定位中高端市场,对标产品售价处于800~6500元区间,考虑未来产品技术升机换代带来的产品降价,预计公司JM9231和JM9271芯片平均单片售价在千元左右。

(以上数据、观点来自中信建投证券)

二、光伏海外市场火爆,这一细分领域绝对龙头海外业务暴增。研报分享——阳光电源(300274),出自东北证券,核心内容如下:

1.光伏装机政策出现回暖。

光伏行业531新政严控装机,在装机规模及电价做出了严格限制,政策出台后,三季度国内新增装机急速收缩,导致产业链各环节的产品价格下跌了20%-40%,行业加速洗牌。

11月2日国家能源局召开太阳能发电座谈会,扭转531政策后行业内对于光伏产业的发展和未来装机的悲观预期。

2.产业链组件价格下跌,光照资源较好地区光伏发电已经具备明显经济效益,新增装机市场不断涌现。

新兴市场由于装机成本下降带来的需求提升十分显著,已经成为光伏新增装机的重要区域。在墨西哥,沙特等日照条件极好的地区,光伏招标电价已经大幅低于火电。光伏装机成本仍然在快速下降中,日照条件好的区域已经陆续进入平价上网时代,带给光伏装机巨大的增长空间。

3.欧盟对我国光伏反倾销解除,欧洲组件市场价格逐步向市场价下降靠拢,将进一步驱动欧洲市场装机稳健增长。

4.海外装机高成长带动光伏组件出口快速增长。

5.阳光电源是光伏组件逆变器绝对龙头,受益于海外市场高成长的确定性,公司海外业务快速开拓。

公司逆变器在国内的市场占有率稳定在30%左右,连续十多年保持中国第一。在国内市场稳定的情况下,公司积极开拓光伏逆变器的海外业务,产品广泛应用于德国、意大利、美国、澳大利亚等五十多个国家和地区。

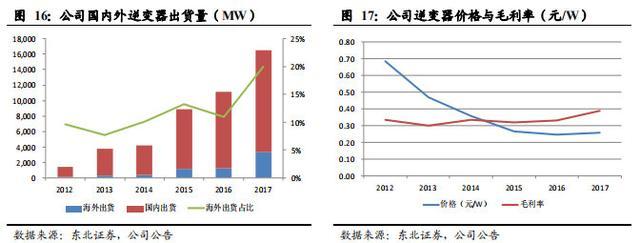

2017年公司实现逆变器海外出货3.3GW,同比增长170%,海外出货在公司整体逆变器出货量中的占比达到20%。预计随着海外光伏新增装机市场的增长和公司市占率的提升,公司逆变器海外出货量将维持高速增长。

6.公司利用在行业内的品牌延伸产业链,盈利多元化。

①电站系统快速拓展,超越光伏逆变器成为公司最大的收入来源。

2014年公司电站系统集成实现收入15.2亿元,同比增长229.56%,超越光伏逆变器成为了公司最大的收入来源,系统集成在公司收入中的占比稳定在50%左右,成为逆变器以外的业绩支撑点。

2018年上半年公司系统集成收入18.1亿元,同比基本持平,在国内光伏装机稳定增长的预期下,公司电站系统集成业务也将保持稳定增速。

②进入电站运营领域,提供稳定利润。

公司充分发挥自身系统集成和逆变器的优势,稳步扩张电站持有运营的规模,带来稳定的电费收入。2017年公司发电收入为2.5亿元,毛利率为68.4%,2018年上半年实现发电收入1.6亿元,电站运营将给公司带来稳定的净利润和现金流。

③储能市场放量在即。

公司锂电储能产品实现快速拓展,跟目前在中国、美国英国、加拿大、德国、日本、澳大利亚等全球实现650多个储能项目,在国内锂电储能装机连续保持第一。跟三星设立储能合资公司能够充分发挥双方优势,合资公司2018年收入已经快速放量,预计将成为公司成长性最高的业务。

(以上数据、观点来自东北证券)

结语: