11月15日,财政部、国家税务总局下发2024年第15号公告《关于调整出口退税政策的公告》,文件提出,将部分成品油、光伏、电池、部分非金属矿物制品的出口退税率由13%下调至9%,新规自2024年12月1日起实施。这是2019年4月以来,时隔五年再次下调光伏出口退税。光伏作为出口“新三样”之一,表面上看,此次调整后,相当于光伏企业的出口成本将提升约4%,这将直接压缩企业利润空间。但业界普遍认为,在光伏企业普遍产能过剩,被迫采取以价换量,促进出货量的当下,新规可间接助力产能出清,促进行业洗牌,进而健康有序发展。

新规对产业链上下游产生联动影响,或刺激光伏企业月底冲量

出口退税率下调,意味着光伏企业在出口时获得的退税减少,即企业每出口一定金额的产品,需要承担更多的成本。目前距离新规实施约有半个月时间,有业内人士分析称,11月国内光伏出口额可能会有明显提升,“企业会抢最后一次退税额”,12月出口额或回落,具体影响可能在一个季度之后才能逐渐体现。

上海有色网光伏高级分析师王雯绮分析认为,本轮税率调整可能有望刺激部分中国光伏电池、组件厂的海外销售订单量,以价换量,促进出货量。11月出口量虽然可能会有上涨,但多数海外市场库存已在高位,且年末需求正在走弱,出口量难以在半月之内出现爆发式增长。

据介绍,目前在执行的13%的出口退税率是从2019年4月开始执行的,此前的税率为16%。从全球市场来看,硅料、硅片、电池片、组件及光伏玻璃领域中国产量占比均处于8-9成水平。装机量占比在五成以上,中国是光伏市场的主要产销地。出口退税下降主要涉及电池片、组件、光伏玻璃环节,进而对其上下游产业链造成一定联动影响。

数据显示,在出口方面,光伏产品已呈现“价减量增”的态势。今年上半年,中国光伏产品(硅片、电池片、组件)出口总额186.7亿美元,同比下降约35.4%。

国金电新团队分析称,光伏出口退税率下调,既是预期之中、也是预料之外,短期小幅利空、中长期显著利好。对于已经签订价格、且未对潜在税收政策调整设置灵活性条款的12月1日后发货的组件出口订单,或直接产生0.02-0.02元/W的利润和现金流损失,但考虑到在过去几年产品价格持续下行的过程中,绝大部分海外市场订单周期已大幅缩短,预计这部分直接受损的订单规模将十分有限。

一家头部组件企业人士日前在接受媒体采访时表示,有关光伏产品出口退税下调的消息,此前已经传了很久,业内已经有了一定的心理预期,短时间内对公司的影响不大。长远来看,该政策反而有利于龙头企业。很多二三线企业在靠低价竞争扰乱市场,退税对它们的影响程度将远远高于一线龙头企业,下调有利于行业加速洗牌。

SEMI中国光伏标准委员会联合秘书长吕锦标表示,中国光伏产品供应全球市场,今年前三季度的供应增长,超过全年市场需求增长,造成优质产品库存积压,价格持续下行,跌破主流企业成本。时至年末,降低出口退税率,就是希望政策能引导产业发展调整节奏。

光伏主链产能利用率不到六成,新规将加速行业洗牌及产能出清

当下,光伏行业整体处于供过于求的阶段,自去年四季度开始,行业出现亏损,业内预测今年四季度或将看到本轮下行周期的盈利底部。

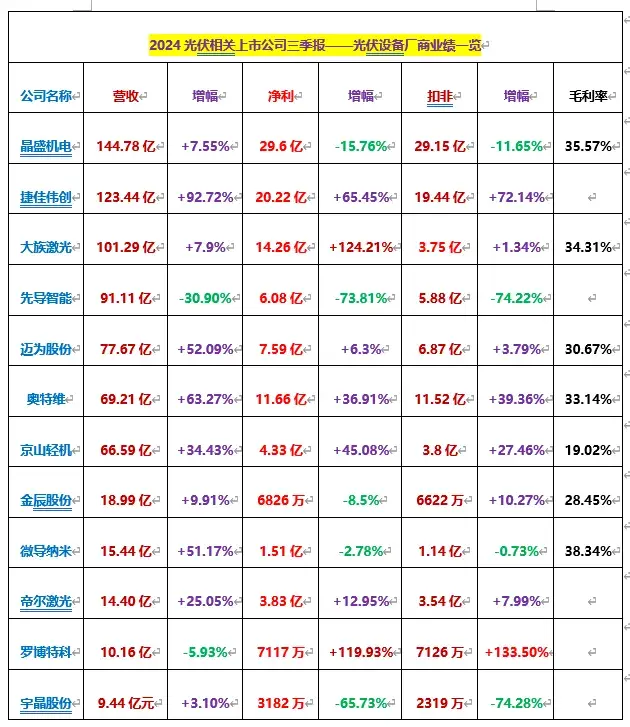

受光伏市场供需失衡、产品价格持续下跌等多方面影响,光伏企业普遍呈现亏损状态。东吴证券在新能源板块共选取了112家上市公司进行统计分析,包括光伏板块、风电板块和核电板块,其中,光伏板块年内业绩表现最差,2024年前三季度营收同比减少21%,归母净利润同比减少96%。

东吴证券分析师曾朵红认为,光伏主链当前产能利用率仅在50%至60%之间,多数环节亏损严重,纯靠市场出清已然不够,也需要外部的调控,供给侧的改革或迫在眉睫。正泰集团股份有限公司董事长南存辉日前表示,今年以来,光伏行业正经历供需严重错配的问题。整个光伏行业产业链面临着严峻挑战,行业进入深度洗牌阶段。

据介绍,光伏行业主链包括硅料、硅片、电池、组件,兴业证券研报显示,目前,硅料板块受益于成本下行,毛利率环比改善;硅片板块经营依然承压,但现金流显著改善;电池板块三季度毛利率环比再度下行,行业资本开支继续放缓;组件板块三季度持续去库存,经营性现金流继续改善。

根据中国光伏行业协会的统计,近年来我国光伏组件产业行业集中度不断升高,CR5(前五家企业集中度)已达62%,这表明行业竞争格局日趋激烈。行业集中度的提高要求企业具备更强的规模和实力,才能在市场中占据一席之地。

业内人士认为,在市场竞争激烈的情况下,企业很难通过提高产品价格来完全转嫁增加的成本,企业利润空间将受到一定程度的挤压。那些技术水平较低、生产效率不高、成本控制能力较弱的企业将面临更大的生存压力,甚至可能被市场淘汰。华创证券研报提出,在当前行业盈利压力较大的情况下,成本提升预计将传导至下游,对板块盈利影响不大。此外,具有海外渠道和品牌优势的龙头企业顺价能力更强,出口成本上涨或将进一步压缩二三线企业利润空间,有望加速行业出清。

此外,新规有望提升企业海外基地竞争力。中信证券方面发文表示,此前国内光伏厂商海外设厂多基于贸易政策考虑,但海外生产成本普遍高于国内,在国内直接出口产品成本优势减弱,而海外贸易壁垒不确定性持续抬升的情况下,具备海外产能布局的厂商竞争力或将提升。

同花顺分析团队认为,近年来海外各国倡导产能本土化,部分头部光伏企业海外建厂,产能集中度稍有弱化。短期来看,中国仍是主要的产销国。随着技术革新、产能优化,企业竞争力有所提升。但需求支撑不足,较高供应下,税费、退税下降等对短期市场走势具有一定利空影响。长期来看,退税倒逼光伏行业各环节供给侧改革,加速行业产能出清,并推高出口产品成本,对价格或有推动作用。

记者:苏冉 编辑:俞丹 校对:汤琪