原创首发 | 金角财经

作者 | 塞尔达

2022年,是快递行业劫后余生的一年。

三四月份开始,受疫情影响,快递业务同比出现断崖式下滑。

以上海为例,3月份快递业务量累计同比仅微跌5.4%,4月份跌幅突然扩大至26.9%,5月份跌幅进一步扩大至37.2%,即使随后有所收窄,但截至9月底,累计同比仍然跌27.6%。

全国范围看,今年1-9月,快递业务量800亿件,同比微增4.2%,去年同期该增幅为36.7%;

快递业务收入7689亿元,同比微增3.5%,去年同期增幅为21.8%。

全国快递业务量和业务收入,同比都出现断崖式下滑。

祸不单行,受国际地缘政治冲突影响,上半年国际原油价格持续高位运行,推动国内成品油价格创五年新高。

“作为物流行业关键成本要素之一,油价上涨对快递物流业带来明显压力,也削弱其开展价格战竞争的可能性。”顺丰在今年中报表示。

快递物流业,在现代经济体系中有其特殊性,不仅是经济大动脉,也是民生保障的支撑。

因此,在上半年快递物流业艰难之际,国家出台了一系列措施,叠加5月下旬开始疫情管制慢慢放宽,快递业务从最艰难的时刻缓了一口气过来。

劫后余生的快递行业,开始变得谨慎。

近年来海外并购、建机场、买飞机的快递巨头顺丰,在今年中期业绩交流会上表示,“今年资本开支会比去年下降,公司内部算账会更加精准,会做更多的研究分析,投入会更谨慎。”

然而,过去巨额资本开支、百亿海外收购在行业环境大幅恶化下,会否在未来计提大额减值准备?并不好说。

此外,顺丰三季报显示,今年三季度的单季度毛利率创下了2021年一季度后的新低,“价格战”的影响依然存在。

截至10月28日收盘,顺丰股价报49.88元,距离去年年初的高点121.91元(前复权),下跌了接近60%,市值蒸发了接近3000亿。

内卷最大输家

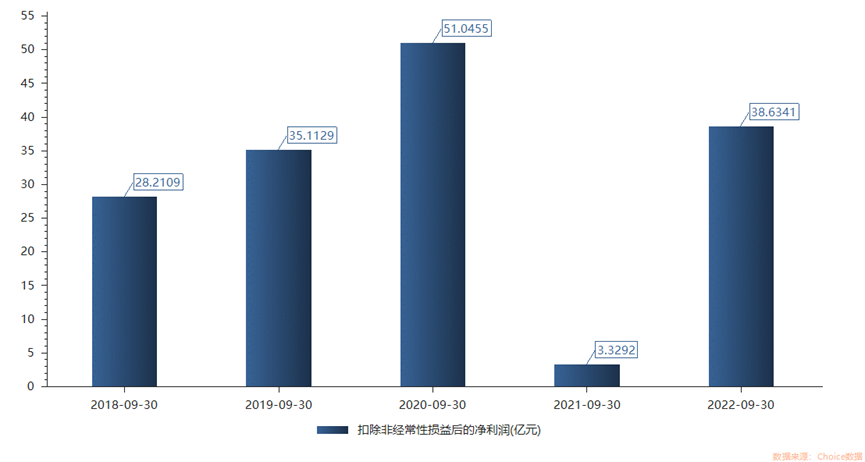

10月28日晚,顺丰公告前三季度业绩,实现营业收入1991亿,同比增长46.58%;实现归母净利润44.72亿,同比增长148.77%;扣非净利润为38.63亿,同比增长超过10倍。

顺丰前三季度业绩

业绩大幅增长的原因,并不是顺丰干得有多好,而是收购嘉里物流51.8%股份完成后,去年第四季度起合并嘉里物流的业绩。

截至完稿,嘉里物流尚未公布今年前三季度业绩,中报显示,嘉里物流今年上半年实现营业收入410亿人民币,归母净利润20.33亿人民币。

业绩大幅增长,还有去年同期基数低的原因。

去年前三季度,顺丰业绩创了近五年新低,归母净利润17.98亿,同比暴跌67.9%;扣非净利润仅3.33亿,同比暴跌93.5%。

即使后来合并了嘉里物流的业绩,让顺丰“看起来”比2021年恢复了不少,但今年前三季度的利润数据依然比2020年同期相差甚远。

行业内卷导致毛利率走低,是核心问题。

去年一季度,顺丰毛利率急剧下跌,一度创下7.16%的新低,到年中才慢慢恢复至双位数水平,是导致业绩恶化的直接原因。

单票收入下跌趋势不可逆时,成本管理变了挽救毛利率的关键点,“成本控制”、“多网融通”成了顺丰在业绩交流会上说得最多的词语。

以“场地融通”为例,顺丰表示,2022年上半年,累计实现一二线城市301个场地的融通,三四线城市182个场地的融通,场地个数净减少47个。

几番努力降成本后,顺丰毛利率在今年恢复至12%以上水平,但仍然远低于2020年的16%-18%水平。

横向对比看(截至完稿,仍有两家A股快递公司尚未发三季报,因此本文中使用中报数据作横向对比,下面不再强调),顺丰似乎是行业内卷最大的输家。

2020年上半年,顺丰毛利率18.65%,在A股快递公司中排第一,遥遥领先第二名圆通快递(11.63%),领先优势超过7个百分点;

今年上半年,顺丰毛利率大幅下跌至12.52%,第二名同样是圆通快递(11.89%),领先优势微乎其微,差距已被拉近至1个百分点以内。

都说快递行业“卷”,但2020年至2022年年中,A股快递公司毛利率中位数也仅仅由10.93%微跌至9.81%,跌幅约1个百分点。

然而,顺丰毛利率的跌幅却超过6个百分点。

真正被“卷”没了的,是龙头大哥顺丰。

核心原因是顺丰选择降价保量的无奈之举。

时间回到2020年,彼时毛利率还有16%-18%水平的顺丰,尝试降价保量,单票收入下降19%至17.8/件,而效果也过得去,业务量提升至81.4亿票,同比增长高达68.4%。

2021年,顺丰保持了战略的延续性,继续使单票收入下降8.6%至16.3元/件,把业务量提升至105.5亿票,突破百亿,同比增长29.7%。

2022年上半年,业务量、单票收入与去年同期持平,分别为51亿票、15.9元/件。

图源:妙投APP

通过付出巨大的代价,顺丰总算保住了10%左右的市场份额。

图源:妙投APP

守住眼前的一亩三分地,看起来已经十分吃力,但资本市场又要增长和讲故事,顺丰只好把焦点放在百亿收购上。

减值压力陡增

2021年9月28日,顺丰控股、嘉里物流同步发公告称,顺丰收购嘉里物流51.8%股权的交易完成交割,交易作价175亿港元(约合人民币146亿元)。

顺丰公告

嘉里物流是一家总部位于香港的国际物流服务供应商,在大中华及东盟地区布局了广泛的配送网络,该公司由马来西亚首富、华裔商人郭鹤年创办。

顺丰在完成收购后称,未来嘉里物流将定位为顺丰拓展海外市场的主要平台,双方还将合作建立以亚洲为基地的环球物流平台。

如前述提及,今年以来顺丰业绩的大幅增长,主要是合并了嘉里物流的业绩,但这笔收购算不算得上成功,并不好说。

最直观的指标,就是股价。

本次收购中,顺丰作价175亿港元收购嘉里物流9.31亿股份,折合每股收购价18.8港元。

收购完成后,嘉里物流的股价确实被刺激了一番,在去年11月份一度冲到24港元/股,但随后马上就开启了一波下跌行情。

截至10月28日收盘,嘉里物流股价报12.72港元,相比顺丰的收购价18.8港元,下跌了32%。

嘉里物流股价大幅下跌

尽管顺丰一再表示收购嘉里物流看重的是协同效应,潜台词就是被套了也不要紧,但从嘉里物流的财务数据看,未来会否为顺丰带来协同效应,也值得打问号。

今年上半年,嘉里物流实现归母净利润20.33亿人民币,去年同期为28.13亿人民币,同比下跌27.7%。

业绩大幅下滑,可能有嘉里物流剥离业务的因素,在收购后,嘉里物流剥离了香港货仓业务和台湾业务,但两者体量并不大,2020年年报数据显示,货仓业务营收占比仅0.39%,台湾业务营收占比为6.8%。

这两项业务的剥离,估计不是导致净利润暴跌的主要原因。

真正的原因,和顺丰现在的困境类似,在同质化严重的行业里,深陷价格战,这一点从盈利指标可以看出:

今年上半年,嘉里物流毛利率为11.01%,去年同期为11.63%,在去年已经十分低的情况下,今年还是继续下跌;净利率只有可怜的5.61%,去年同期为10.50%,接近腰斩。

嘉里物流盈利指标

由于收购嘉里物流的投资过高,这笔收购直接在顺丰形成了超过40亿的商誉(商誉一般可理解为投资成本超过被收购方净资产公允价值的差额),而收购前的2020年年末,顺丰的商誉仅33.77亿元。

因此,高价收购嘉里物流后,2021年顺丰的商誉由年初的33.77亿大幅增加至73.72亿,增幅高达118.3%;

2022年上半年,顺丰又因为收购Top-ocean的100%股权,把商誉进一步增加至90.56亿,较年初增加22.84%。

顺丰今年中报的商誉数据

关于商誉减值测试,顺丰在财报中表示,将相关资产(含商誉)的账面价值与其可收回金额进行比较,如果可收回金额低于账面价值,相关差额计入当期损益。

在股价和财务数据都十分不理想的情况下,收购嘉里物流形成的商誉,就面临较大的减值压力了。

横向对比看,顺丰的商誉也远高于同行。

今年中报显示,申通和圆通商誉分别为8.06亿和3.57亿(韵达和德邦没有相关商誉数据),顺丰的商誉数据是申通圆通之和的7.79倍;

此外,在商誉占净资产的比例上,顺丰同样是A股快递公司中最高。

除了巨额商誉,顺丰近年来数百亿的资本开支,在行业急剧恶化时,同样引起担忧。

烧钱烧到怕

快递行业的“卷”,除了打价格战保市场份额外,还体现在长期的、远超自身利润水平的资本开支形成的“军备竞赛”。

顺丰,更是直接建了个机场。

图源:顺丰官网

今年7月17日上午11时36分,顺丰航空一架波音767全货机从该机场起飞前往深圳,标志着鄂州花湖机场正式投运。

行内人称为“顺丰机场”的鄂州花湖机场,是国内首个专业货运枢纽机场,定位为货运枢纽、客运支线机场,由湖北省政府和顺丰共建,其主体工程于2019年10月开工,目前已全面完工并获得民航中南地区管理局颁发的机场使用许可证。

此前,鄂州花湖机场总投资预计372.6亿元,其中由顺丰控股直接出资177.97亿元,湖北省政府直接出资26.8亿元。

湖北省发改委资料显示,鄂州花湖机场实际总投资308.4亿元,低于规划预期。

根据规划,机场航站楼、转运中心等设施按满足2025年旅客吞吐量100万人次、货邮吞吐量245万吨的目标设计;

工程飞行区跑道滑行道系统按满足2030年旅客吞吐量150万人次、货邮吞吐量330万吨的目标设计。

顺丰称,未来将以鄂州花湖机场为枢纽,在东西南北四个方向布局区域性机场,包括北京、深圳、杭州和成都,构建“1+4”发展模式。

值得注意的是,目前顺丰已经是国内规模最大的货运航空公司。

自2009年起,顺丰就开始自购飞机组建货运机队,目前顺丰已拥有自营和租赁货机73架,航线覆盖全国54个大中城市及洛杉矶、新加坡等国际站点。

然而,根据顺丰公布的数据,2021年全年,顺丰航空全货机发货总量为98万吨,与机场规划目标相距甚远。

“仅靠顺丰自己的机队,很难支撑起鄂州花湖机场的货运量目标。”行业观察人士表示。

“鄂州花湖机场短期业务量在2023年仍需经历爬坡期,但成本压力总体可控。”顺丰在今年10月17日的业绩交流会上表示。

顺丰业绩交流会

建机场、买飞机,是顺丰庞大资本支出的象征。

2019-2021年,顺丰的资本支出分别为64.21亿、122.67亿、191.96亿,2021年的资本支出接近2019年的三倍,且差不多是同年A股另外四家快递公司资本支出总和(另外四家合计198亿)。

我们用资本支出/归母净利润(以下简称“资本支出倍数”)来分析快递企业资本支出的激进程度,道理也很简单,用攒多少钱投入多少这个角度来衡量。

事实上,从这个角度看,近三年资本支出合计数百亿的顺丰,并不是最激进的。

2019年,顺丰归母净利润57.9亿,资本支出64.2亿,资本支出倍数1.11倍,申通、韵达资本也只有1.41倍和1.65倍。

值得注意的是,2019年,全国快递业务量同比增长25.3%,业务收入同比增长24.2%,业务和收入的增速都在25%左右,且单票收入仅微跌0.88%(注:(1+24.2%)/(1+25.3)-1=0.88%,下面同理)。

也就是说,2019年时快递业务量大幅增长,且单票价格基本持平,这种情况下资本支出适当“超前”,略超归母净利润,还是可以接受的。

2020年,业务量和收入的增速开始分化,价格战的影响慢慢呈现出来,当年全国快递业务量同比增速大幅提升至31.2%,而业务收入的增速只有17.3%,单票收入同比下跌10.6%。

然而,快递公司并没有变得谨慎,反而资本支出倍数却比2019年大幅提高。

2020年,顺丰归母净利润73.26亿,资本支出却高达122.67亿,资本支出倍数为1.67倍,比2019年的1.11倍大幅提高。

然而,顺丰却是2020年最“克制”的快递企业,圆通、韵达、德邦的资本支出倍数分别为2.95倍、4.27倍、3.70倍;

更离谱的是申通,当年归母净利润仅0.36亿,资本支出却高达23.98亿,资本支出倍数达到惊人的66倍。

2021年,快递行业延续了2020年的情况,业务量同比增长29.9%,业务收入同比增长17.5%,依然是收入增速远低于业务量增速,单票收入同比再下跌9.5%,在两年时间下跌了接近20%。

“价格战”的影响没有改变,但快递企业的资本支出就彻底失去理性了。

2020年资本支出倍数最高的申通,2021年在净利润亏损9亿的情况下,资本支出反而进一步扩大至28.73亿;

圆通归母净利润21亿,资本支出55.6亿;德邦归母净利润1.43亿,资本支出32亿;

2019-2020年相对“克制”的顺丰,也在归母净利润42.7亿的情况下,资本支出提高至191.9亿,资本支出倍数达到4.5倍。

如果说2020-2021年快递行业是业务量增速快,业务收入增速在“价格战”影响下相对放缓,那么,正如文章开头提及,今年快递行业则是业务量和业务收入的增速都断崖式下滑(今年前三季度快递业务量和业务收入的增速分别为4.2%和3.5%)。

正因如此,顺丰在连续数年的“军备竞赛”后,开始谨慎了。

“今年上半年资本开支投入额同比下降29%,达到65亿。”顺丰在今年中期业绩交流会表示,“去年是资本开支投入高峰期,今年计划比去年有所下降,公司内部算账会更加精准,需要做更多的研究分析,所以投入偏向谨慎。”

值得注意的是,顺丰今年上半年实现归母净利润44.72亿,65亿资本支出对应的倍数为1.45倍,比2021年的4.5倍大幅降低。

看起来,“军备竞赛”有缓和趋势,但近三年合计接近380亿的资本支出(同期归母净利润合计才174亿),在行业已明显恶化的情况下,会否在未来发生大额资产减值损失?

可能性还是不小的。

船大难掉头

9月份快递公司的经营数据显示,单票收入相比8月份均有所提高:

顺丰单票收入16.05元,环比8月份的15.61元增长2.82%;

韵达单票收入2.63元,环比8月份为2.62元增长0.38%;申通单票收入2.44元,环比8月份的2.31元增长5.63%;圆通单票收入2.52元,环比8月份的2.44元增长3.28%。

价格战开始缓和?对顺丰来说,并不一定。

首先,尽管9月份主要快递公司单票收入均环比上涨,但同比出现分化:

上述四家快递公司中,韵达同比增长22.9%,申通同比增长15.64%,圆通同比增长10.65%,仅顺丰同比下跌5.81%,再一次说明顺丰所谓的“高溢价”基础并不扎实。

此外,今年下半年,顺丰单票收入也试过环比回升后,次月马上大幅下滑。

今年7月份,顺丰单票收入16.02元,比6月份的15.81元提高,但8月份马上下跌至15.61元,9月份才再次回到16元以上水平,而顺丰今年三季度的单季度毛利率还是创下了2021年一季度以来的新低。

由此可见,9月份单票收入的集体回暖,不见得是“价格战”对顺丰的影响减少。

在9月份的研报中,中信证券表示:

快递行业仍处于成长期后段,供需仍未达到平衡,因为疫情反复叠加监管政策,仅是延缓了快递行业价格战;

从需求侧看,电商市场需求增长仍有后劲且商流格局未定,供给侧快递公司仍在扩充产能,运营成本仍有优化空间,利润改善为后续资本投入及价格下调奠定基础。

踏入十月份,国庆黄金周的数据依然难以让人兴奋。

国家邮政局数据显示,10月1日至7日,全国揽投快递包裹数超41亿件。

其中,揽收快递包裹21.35亿件,同比增长7.23%;投递快递包裹19.67亿件,同比增长2.61%。

此前,市场曾预期在疫情影响下,多地倡导就地过节,线上消费能在电商促销等刺激因素下回暖,从而提振快递业。

然而,黄金周的快递业务增速也仅仅是个位数水平。

只能说船大难掉头,顺丰过去几年大手笔的对外收购和资本支出,在行业断崖式恶化的情况下,出来混迟早是要还的。

市值蒸发3000亿后,大额计提减值准备如利剑悬头,顺丰正站在业绩爆雷的边缘。

参考资料:

财新《国内首个专业货运机场投运,总投资308亿元》