10月伊始,钢市大幅回撤国庆期间涨幅,政策兑现引来的波动在预期之内,而涨势持续之短及期螺的跌停,彻底打碎市场的狂热。11月份国内外政策共振预期仍在,我们认为钢市再次冲高高度将依赖宏观,而底部依赖刚需韧性。焊镀管品种基本面压力尚不大,左右价格走势的作用较小,跟随大环境波动逻辑运行。

一、十月国内焊镀管价格总体偏强

兰格钢铁网监测数据显示,10月焊管价格指数先涨后跌。截至10月30日,全国4寸(3.75)十大城市焊管均价4025元(吨价,下同),比上月末上涨100元,镀锌管均价4681元,比上月末上涨98元;十大城市50*50*2.5方管均价3983元,比上月末上涨104元,50*50*3镀锌方管均价4601元,较上月末上涨152元;十大城市219*6螺旋管均价4444元,比上月末上涨90元(见图1)。

重点样本城市唐山、南京同一管厂资源焊管价格分别为3730元与3970元,南北价差走扩至250元左右,利于南北资源流通。

图1 国内焊管价格指数走势图(单位:元/吨)

二、津冀区域焊镀管管厂基本面修复承压

1、管厂综合生产利润变动不大

兰格钢铁网监测数据显示,10月结算周期内以唐山京华4寸(3.75)焊管与唐山市场355系带钢价格为例,焊管均价3711元,较上月涨344元,华北带钢结算价355系3490元,较上月涨400元,价差均值收窄23元;以唐山正金元镀锌管与天津锌锭价格为例,镀锌管均价4346元,较上月涨348元,而原料锌锭均价25160元,较上月涨1424元,按20公斤量来核算,综合管厂整体生产盈利情况变动不大。

图2 唐山焊管-带钢、镀锌管-焊管价差走势图

2、十月国内焊接钢管产量预估530万吨

前期上游钢厂带钢轧线开工持续处于低位,管厂厂内原料库存短缺规格经过国庆假期有所补充,生产线部分仅轮休1天;但10月下旬北方河北、山东、大邱庄多地启动环保预警管控措施,管厂部分落实停产,另外跨区域流通需要国六以上车辆,供需双向受限。管厂焊镀管产线利用率多未快速提高,统计月内均值56.6%,低于9月4.6个百分点,预估10月国内焊接钢管产量在530万吨左右。

图3 津冀区域管厂焊管、镀锌管产能利用率走势图

3、10月下旬津冀区域焊镀管厂日出货量有所放量

9月底国家出台各项重磅政策瞬间点燃市场情绪,而国庆节后现实和预期匹配不上。兰格钢铁网调研数据显示,10月份钢市未能摆脱往年节后承压局面,统计津冀区域管厂日出货量持续低位徘徊,增减量变动较小;月下旬关于会议政策预期再起,销量表现阶段放大,出现增长翻倍的情况,不过仍处在宏观的预期在没有证实或证伪之前,有一定不确定性,销量增势不稳。截至10月29日,津冀地区在统计焊镀管厂日均出货量2.8万吨,较上月下降5.2%,月内峰值较谷值增长6%。

图4 津冀区域管厂日均出货量走势图

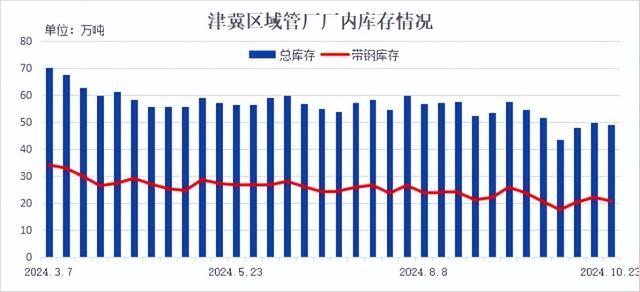

4、津冀区域焊镀管厂库存先增后降

10月份津冀区域焊镀管厂库存在国庆期间有所累积,加上前期协议原料到货,趋势呈现先增后减。目前管厂对行情持短期乐观态度,对原料采购节奏高位接受度不高,以接协议为主,不过部分厂内原料库存仍难支撑单日消耗,库存有进一步补充空间。兰格钢铁网监测数据显示,截至10月29日,津冀地区在统计焊镀管厂厂内库存49万吨,较上月末增加5.4万吨。

图5 津冀区域管厂厂内总库存及原料带钢库存走势图

综合来看,10月焊镀管厂供应增减、需求减少,不过库存累积仍处在补充规格的正常范围,距离年内均值尚有10多万吨的距离。但需要关注11月份上游产量同样在增,而政策再次带动下,需求的释放力度及持续性能有多少。

三、市场需求量小幅波动

1、焊管社会库存总体继续下降

兰格钢铁网监测数据显示,截至10月29日,全国焊管社会库存总量83.39万吨,较上月末减少2.9万吨,降幅有所增大。主要缘于急涨行情后贸易商前期缺货情况补充节奏较慢,多随出随进为主,个别月内随管厂优惠力度加大逢低有所补充;月下旬贸易商囤货意愿有所修复,最后1周有所累积,市场蓄水池功能有待进一步激发。

图6 全国焊管、镀锌管社会库存走势图

2、镀锌管样本企业出货量水平再上新台阶

兰格钢铁网调研数据显示,统计贸易商日出货量持续日1.7万吨上下水平,期末仍未有明显变化,均值较9月下降7.5%。据反馈,下游房建项目受益于大幅降息政策支持、销售好转,资金方面南方央企有集中到位情况,而北方专项资金落地较慢,同时整体新开项目较少,贸易商对用钢需求后续的增量持续性持谨慎心态。

四、九月焊管进出口量均小增

海关总署统计数据显示,9月我国钢材出口量1015.3万吨,同比增加209万吨,增长25.9%,再度突破1000万吨;其中与上月相比,长材出口增量比较大,而焊管出口增量幅度较小。

9月我国焊管出口量达41.75万吨,环比增长3.6%,同比增长0.06%;1-9月累计出口383.11万吨,同比增长16.96%,在国内焊管产量中占比下降至7.72%,继续下降0.53个百分点。

9月我国焊管进口量达0.751万吨,环比增长0.9%,同比下降7.91%;1-9月累计进口7.551万吨,同比增长12.68%。

9月我国焊管净出口量40.99万吨,同比增长0.22%;1-9月净出口375.56万吨,同比增长17.05%。

图8 2023年-2024年我国焊管出口量对比图

分品种来看,9月石油天然气道焊管出口量达4.64万吨,环比下降34.99%,方型、异型焊管出口量达14.22万吨,环比增长13.01%。从出口流向来看,我国焊管出口主要前十位国家出口量达17.58万吨,环比增长5.07%,在总量中占比42.1%,比8月提升0.6个百分点。其中向东盟十国出口量增长16%,而向转口贸易区、中东区域国家出口量环比下降17%和5%;前十位国家中菲律宾环比增长58%,泰国则下降33%。

从海外供应情况来看,今年我国焊管的出口变量较大的区域中东粗钢产量环比增长2.9%,亚洲除中国外粗钢产量环比下降3.25%;而欧盟区域则环比增长15.38%,向其出口的窗口期时间较短。海外供应的变化制约着我国钢材外部需求规模。

但自9月以来人民币“强势升值”,我国钢材出口价格大幅上涨,钢材出口竞争力削弱。中物联钢铁物流专业委员会调查的钢铁企业新出口订单指数持续在收缩区间运行。

可见国外供应端变化情况及内外价差对我国钢材出口影响之大。目前海外中东未定、韩朝升级,反倾销增加,面临的风险挑战正在累积,部分前期订单加快交付,兰格钢铁网研究中心预计10月份钢材出口同比仍暂维持增长态势,年末出口数据或将环比有所下降。

五、十一月份焊镀管市场将先涨后跌

10月前期将近一半增量政策陆续出台,而钢市出现涨后的大幅回撤,导致市场情绪不再一味狂热,“防范”意识再度加强,宏观政策对价格的影响周期也逐渐缩短。那么就意味着后期美国大选、美联储二次降息及国内财政政策等的落地,也会出现超预期和预期落空的双重可能,从而再次激发钢市的极端行情出现。同样狂欢之后回归现实,11月份市场关注焦点将转向库存拐点及冬储逻辑。截至目前,焊镀管市场销量仍处在低于去年20%的水平,那么关键就在于贸易商的蓄水池功能发挥程度如何。因此预计11月份焊镀管市场先涨后跌,逢低布局。(兰格钢铁 李波)