股市风云、变幻莫测,没有任何投资者可以保证在股市中永远立于不败之地。市场上有很多优秀的投资者,投资策略和方法可以拿来作为借鉴,但是务必要明白的是,别人的思想即使是精髓也永远是别人的,最重要的是如何在浩如烟海的理论中找到最适合自己的,并将其转化为自己的投资风格,这需要长时间的实践积累。因此,投资者进入实战以后,一定要注重知识的积累和融会贯通,根据自己的偏好,不断调整投资策略,久而久之一定会形成自己的投资风格。

第一种:倒锤头线

跌势末期的“倒锤头线”是反弹信号;重要技术阻力位置出现“倒锤头线”,股价走势由具体的盘面情况而定;“倒锤头线”出现在大涨之后的高位,往往是主力出货尾声的信号。

简单地说,“倒锤头线”就是把“锤头线”倒过来(如图1-1所示)。从形态上看,“倒锤头线”与“锤头线”正好相反,“锤头线”是带长长的下影线,而“倒锤头线”是带长长的上影线。

“倒锤头线”所带的上影线的长度至少是实体部分长度的3倍,一般没有下影线,否则就不能称为标准的“倒锤头线”。

在股价运行的不同位置,“倒锤头线”代表的市场意义也会有所不同。

(1)在股价长期下跌之后的低位区域出现该K线,则预示着后市股价出现反弹甚至是反转的可能性相当大。

如图1-2所示,该股在长期下跌后,就出现了这种“倒锤头线”的走势形态。第二天股价在运行的过程中,虽然出现了回落,但截至收盘时,却收出了一根上涨的阳线,之后便迎来一波上涨行情。

(2)在股价运行到重要的技术压力位置附近时出现该K线,预示这个位置附近可能存在一定的阻力。后市股价如何运行由具体的盘面情况而定。

如图1-3所示,该股在运行到半年线附近时就出现了“倒锤头线”的走势形态,之后股价稍作整理后就走出了一波上涨行情。

(3)当这种“倒锤头线”出现在股价经过大幅度上涨后的高位区域时,则表示上档出现了沉重的抛压盘,后市股价出现大跌的可能性极大,这往往也是主力出货尾声的信号。

如图1-4所示,在经过前期的大幅上涨之后运行到了高位,在高位盘整一段时间之后,就走出了这种“倒锤头线”的形态,随后经过几天的横盘整理之后向下破位,最终引发了一波下跌行情。

注意:在市场底部出现倒锤头线时,应该等待验证信号出现,只有在出现了验证信号后,才能进场操作。如果出现倒锤头线的第二天股价能够走强,且能够收出大阳线的话,则这根大阳线就是一个验证信号,此时可以逢低介入。如果出现倒锤头线的第二天,股价走势仍然很疲弱且收出阴线的话,投资者就不必急于进场,应观察接下来几天的市场表现。

第二种:尽头线

“尽头线”说明行情已经到了末期而难以继续发展的意思。尽头线是转势信号,可以分为跌势尽头线和涨势尽头线。

在上升趋势中,原行情进行得相当顺利,一般都认为这个趋势会继续进行下去,结果在一根长阳线的上影线右方,却出现了一根K线实体完全涵盖在上影线范围内的短十字星或小阴小阳线。在上涨行情中出现这种形态时,预示股价将要下跌,这时投资者要考虑卖出。

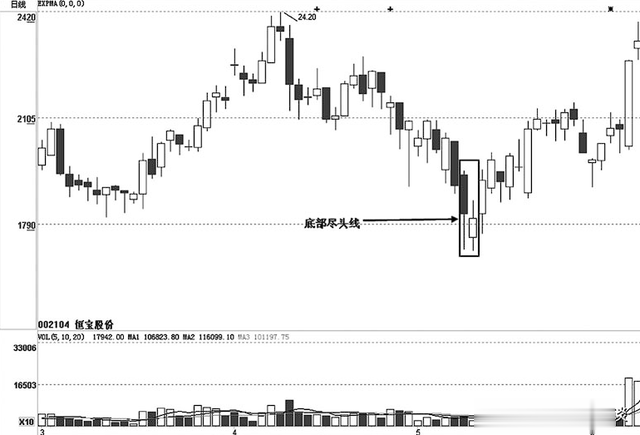

在下跌趋势中,在一根长阴线的下影线右方,出现了一根K线实体完全涵盖在下影线范围之内的十字星或小阴小阳线,这就是下跌尽头线。在下跌行情中出现这种形态时,预示股价将要上涨,这时投资者要考虑买进。

如图2-1所示,“尽头线”K线组合的基本特征是:

(1)既可出现在涨势中,也可出现在跌势中。

(2)由一大一小两根K线组成

(3)出现在涨势中,第一根K线为大阳线或中阳线,并留有一根上影线,第二根K线为小十字线或小阳小阴线,依附在第一根K线的上影线之内。

(4)出现在跌势中,第一根K线为大阴线或中阴线,并留有一根下影线,第二根K线为小十字线或小阳小阴线,依附在第一根K线的下影线之内。

“尽头线”是典型的转势信号。当它出现在上涨行情中的时候,意味着股价即将下跌,投资者此时要考虑减仓操作。

如图2-2所示,该股在上涨过程中出现了“尽头线”组合,表明上升遇阻,空头已占据优势,多头即便拉升意愿强烈,依然难以改变股价下跌的趋势。从图上看出,该股后市陷入绵绵阴跌之中。

反之,当其出现在下跌行情中的时候,往往预示着股价即将迎来上涨行情,此时,投资者可适量跟进。

如图2-3所示,该股在股价大幅下跌的情况下,碰到了“尽头线”组合,此后逐浪上涨,甚至创出新高。

通常来说,标准的“尽头线”出现概率不高,投资者所见大多都是不太标准的“尽头线”,如果第二根K线的上下影线较长,但只要它的实体较短,且完全被第一根K线的影线完全所包容,也可以看作是“尽头线”。“尽头线”的变异图形并不影响它所带来的转市信号,对投资者的参考意义非常大。

注意:在进行操作时,笔者不建议一次式地全仓(可操作资金)进出,而应是有步骤分批次地进出交易。具体资金分配比例应根据交易阶段的多少进行分配。根据笔者以前操作短线的经验,一般将单方向(买或卖)交易阶段最多分为三部分:初始买入、加仓、全仓,反之则也是分作三个步骤进行卖出操作。

初始买入:投入可操作资金的最多三成,试探性建仓买入。此过程一般发生在股票被看好要进行向上突破而没有向上突破时,此时的成本会相对较低,此过程买得好,将有利于后续建仓和持仓。

加仓:投入可操作资金的最多五成,总仓位占可操作资金的八成左右,特别看好或自信或股票直接突破的情况下,则可以直接全仓,将第三阶段与第二阶段合并执行相关操作。此过程一般发生在股价突破后的分时回踩或形成向上突破之初。需要特别注意的是,不管加仓多少,必须坚持加仓后的平均成本要低于当日股票的收盘价,防止出现加仓即产生一定亏损的情况发生。

全仓:投入可操作资金的余下部分,达到可操作资金全部买入并持有的阶段。此过程可以与第二阶段“加仓”相合并,此过程中除了注意全仓后平均成本要低于当日股票的收盘价外,还应注意分时不可过分追高买入。因为短线操作的周期短,形成突破后拉升时持续时间短但力度相对较大,短线涨速会比较快,所以容易出现过分追高的情况。

同时,在做错方向的时候要确保及时退出,避免放任扩大亏损。一些投资者在亏损以后,不是想着如何总结经验教训,而是想着如何才能以最快的速度把亏损补回来,于是就抱着侥幸的心理,把自己的全部资金投进去,想一下子全部把亏损捞回来。这是一种赌徒的侥幸心理,成功者从来不会把自己的身家一把全部押出去。梦想着一朝发财的人,十有八九都会以失败告终。

所以,我们必须在买入股票之前就做好全盘的操作计划,计划中必须包括止损价和止盈价,以及可以加仓和减仓的价位。并且在发觉自己的判断错误时,能果断止损。这样才不会在突如其来的打击中束手无策,也不会在漫漫熊途中越套越深。

最后,对个人交易者来说,决定不了行情的走势,能选择的只有要么是翘起尾巴离场休息,要么夹着尾巴适应行情,经济有周期,股市也有周期,对学习交易的人来说,现在是最难得的一堂实践课,谁学会了在这种反复寻底的过程中怎么样生存,谁就能在这个市场活的更久,对于懂交易的来说,更是捡筹码的时候,不要羡慕别人牛市时候手里的低价筹码,因为那都是你卖给他的,都在说股市就是一个博弈场,只不过这里面拼的不仅是技术,更是信仰,不论是短线投机还是长线持有,赚钱是一种信仰,及时止损也是一种信仰,坚定的持有更是一种信仰,行情的走势永远是相对的,没有所谓的最好的时候,也没有所谓的最坏的时候,每一次周期轮回都是资金重新分配的过程,你能总结出适用市场的规则,你便是胜者。

有句话来形容读书时从薄读到厚,再从厚读到薄的过程, 对市场的学习过程也是大概的类似,交易技术上的学习,遍学百家,不如用好一说,而交易心态的养成和修炼更是一个从“看山是山,看水是水”,到“看山不是山,看水不是水”,再到“看山还是山,看水还是水”的过程,这是层次的提升,不是认识的退步。

很多时候,对于交易市场的顿悟也许只有这认识上的一步,但是对大多数交易者来说,这一步走的已经足够艰辛,甚至整个交易生涯都迈不过这一步。

一个很有趣的心理现象:有的时候我们把某件事或者物说的很简单的时候,大家往往不会相信,当时把同样的一件事物炫酷的包装之后受信任程度则大大提高,事物还是那件事物,即使这件事物本身假的有多么的离谱。

这还不是个别现象,广泛的存在于所有人身上,并且在股票交易市场表现的特别典型,其原因大概在于人类本性中与生俱来的对于未知的恐惧,因为不知道结果是好还是坏所以会本能的在虚弱的内心上绑上很多复杂的东西得到一些宽慰。

所以,有的人交易做得好,并不是他的天赋有多高,而是当你在肆意的发泄自己的喜怒哀乐不能够反应到交易行为中的时候,他们在心理默默的忍受着欲望和怀疑的煎熬,记住,财务自由的代价是交易心理和交易行为的约束。