芯片荒会在2023年过去,这种行业不久前的判断,眼前看来是大概率“没谱”了。

车企,并没有等着芯片荒过去,反而每家都在抢芯片。何小鹏发视频求助、理想开始投资芯片相关业务,都是佐证。你有没有想过,比亚迪为什么能在2022年当上销量冠军?三电技术够好,只是原因之一,更重要的是它有自己的车规级芯片,车能造出来。反观大众、丰田、本田等等,销量的下滑,都是缺芯使然。

芯片荒进一步加剧,主要的诱因是这几天央视财经点名的一条报道。俄罗斯将进一步限制芯片制造中不可或缺的惰性气体(氖气、氪气、氙气等)出口。原材料遇到了麻烦,全球芯片的缺口,大概率会进一步加大。

简言之,俄罗斯的限制程度,甚至有可能影响到2022全球汽车销量冠军该是大众还是丰田这个话题,因为只有先造出来,才能卖得出去。

价格翻了400倍,芯片荒,变得愈发无解

截至目前,已经有很多企业的掌舵人、全球国家相关部门的负责人给出了芯片荒延续到2023年的警告。最新的数据也在实打实的展示着,多数全球车企产能不足的局面,如日系8家车企在2022年5月的产量同比下滑了21%。

中国市场里,车企产量受到的影响较小,如理想、哪吒、小鹏、零跑等在5月恢复到单月交付破万,蔚来的销量也进一步得到增长。

但,压力仍悬浮在每家车企头上,因为,一系列的传统T1级零部件供应商开始有了涨价计划,博世酝酿涨价、英飞凌酝酿涨价、安美森酝酿涨价、奥托立夫也有可能发生涨价。

相应的循环既是:

半导体供不应求→引发车企争抢→价格/产能都发生波动→博世等供应商造不出关键零部件→车企无法按照原有设计造车→产能下滑,销量下滑→继续进入半导体内卷。

芯片有很多种类,如今最缺失的并不是高大上的自动驾驶算力芯片、8155座舱芯片等,而是相对匹配基础性执行功能的IGBT、MCU等,与2020年年底时缺失的并无太大差异。

何小鹏不久前全网热传的“求芯片”视频背后,既是寻求基础半导体。另,就在视频发布之后,有相关人员牵线搭桥,最终的结果却依然是“原本7元左右成本的半导体,当下价格2500-3000元左右,翻了400倍”。

余承东也表述了,“进入汽车领域之后,才发现芯片缺到了这种惨烈的程度”。

至于理想,最近投资1亿元成立了一家新公司——四川理想智动科技有限公司。该公司经营范围包括集成电路芯片设计及服务、道路机动车辆生产、汽车零部件及配件制造、新能源汽车电附件销售、新能源汽车整车销售等。显然,它也在进行新的布局和尝试。

中国汽车市场里,目前多数车企在继续保持争抢半导体的状态,少数车企在进行自我造血的尝试,只有极少数车企有了初步解决办法。而找到解决办法的,都是销量上的赢家,如比亚迪、零跑、特斯拉。

但,因为眼前俄罗斯的断供,半导体的整体产能大盘开始出现问题。工厂的产能可以提升,但原材料的供应不足,将直接导致“巧妇难为无米之炊”。

自研是战略,但不是眼前芯片荒的解决办法

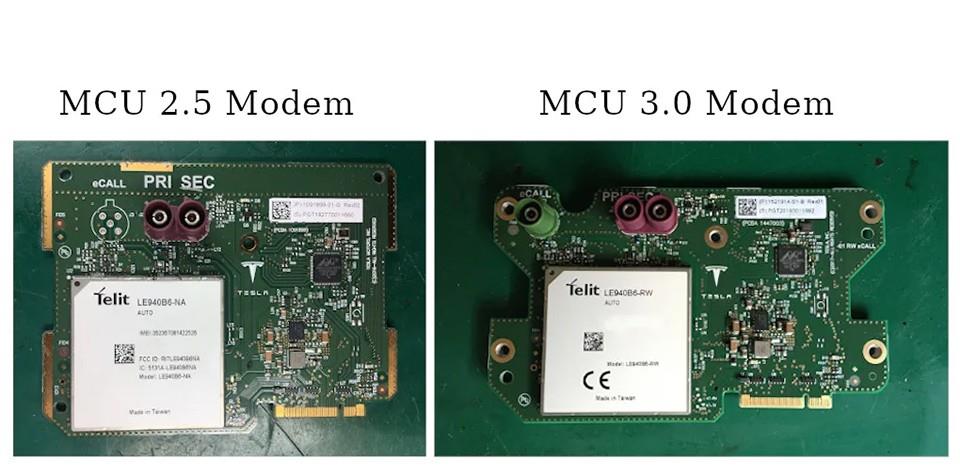

此次讨论的话题,暂不涉及高端芯片,因为从本质上来看,车企中除了特斯拉拥有从硬件到软件全覆盖的自研能力之外,其余的车企只能依赖整体全球芯片环境而来。

因为技术路线的不同,不论大众、丰田、本田、蔚小理等,并未在初期就布局高端芯片与自我软件体系的协同发展,当下选择高端芯片自研的,大多是因为发现传统模式已经跟不上自己的成长节奏,而进行的倒逼创新。

蔚来自研自动驾驶芯片,是寻求向L4级以上突破,小鹏同样如此。理想最新的L9供应链已经出炉,其自研参与的地平线征程3(支持L1-L2级辅助驾驶)、地平线征程5(未来支持L3-L5的升级),更多是补充计算,主体计算目前看依然依托英伟达。同时,多数中国车企也均在寻求与英伟达Orin X(当下软硬件最好的)进行合作。

合作+自研,是智能驾驶、智能座舱的主线,换言之主流车企当下向消费者表示的均为合作,但内部的自研也在同步推进。

高端芯片的趋势是这样,但中低端芯片无法复制这一模式。

原因在于,1. 高端半导体产业为高风险、高投入、高回报,车企尽管面临较高的挑战,但一旦实现,立刻能进入市场完成销量增长的快速变现;2. 低端半导体产业,已经在全球固化多年,属于高风险、高投入、低回报,投入大量资金与人力后,一旦遭遇老巨头的技术开放或者快速增产,现有成果就会快速贬值。

以2020年全球车规级MCU市场份额(下图)来看,传统巨头的表现根深蒂固,技术先发优势过于明显,留给车企自研的空间有限。

2021年,车规级MCU份额相比2020年有一定变化,但中国相关企业参与度依然有限,为意法(22%)、恩智浦(22%)、微芯(15%)、英飞凌(14%)、TI(9%)、瑞萨(7%)等,海外巨头的份额占据89%。

2020年到2021年,我们能明显看到一件事,随着全球芯片荒的加剧,我国从国家到民间都在加大投放,中国相关企业的份额在进一步提升,已经有兆易创新、芯海科技、杰发科技、极海半导体、航顺芯片、芯旺微、华大半导体等中国公司,在车规级MCU部分找到了新的增长点。

从这一角度来看,俄罗斯对西方断供芯片制造的必需品惰性气体,很大程度上有益于中国相关产业的发展(国际关系来看)。但,这也并不意味着车企直接投身于其中就是一个好的解决办法,原因还是在于,时间、投入的金钱、回报、未来的发展之间需要深度权衡。

学习比亚迪、特斯拉那样发力半导体,有多难?

不同的车企之间有不同的选择,表面上的销量数字其实并不意味着本质。

在中国市场目前能逆势实现销量升级的车企,除了特斯拉尚未公布数字但因4月基数已跌至谷底5月肯定反弹之外,零跑、比亚迪身上分别能给予行业不同的启示。

特斯拉,行业标杆。从它的身上看问题,不能只看表象。全球在发生芯片荒,特斯拉也在短时间内被打了一个措手不及,但因为其如当年的苹果一样,带动着智能汽车产业相关零部件供应商的成长。所以,一样也出现了,供应商对外拿项目时,会以“我们和特斯拉合作的项目如何如何”作为突破口。换言之,特斯拉应对芯片荒,可以调动全球和它相关的众多资源,而它的背后,还有着全球第一市值的相应储备。

零跑的交付量,从4月到5月增加了1000余台,产能有所提升,不过核心原因还是在于,它的低端车型很多,对于半导体的需求相对其他主流车企更少,另外背靠母公司大华集团也能令其有一定的半导体供应解决能力。

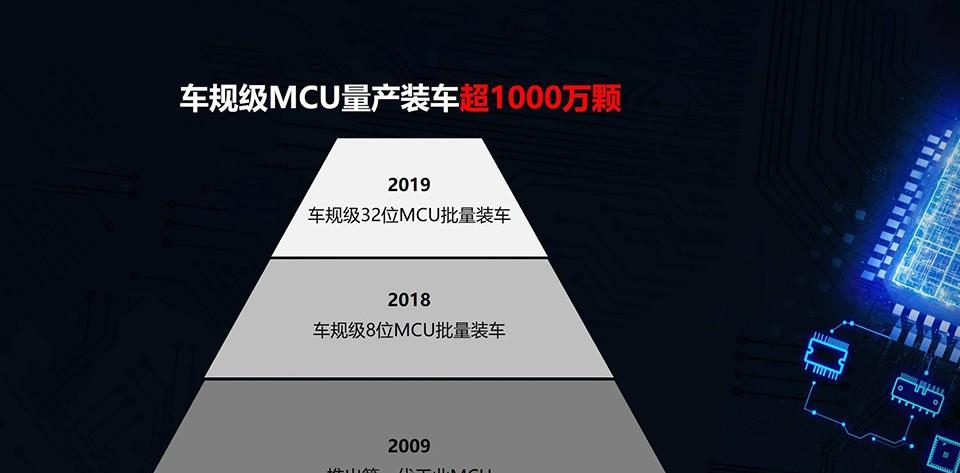

比亚迪的销量增长原因,更正向。其已在车规级半导体(IGBT+MCU)领域走过了超过10年的时间,2021年5月全球芯片荒正在相对高峰时,比亚迪晒出了自己的相应成绩单,从2019年推出第一代32位车规MCU芯片,至2021年5月,出货量超过1000万颗。

也就在今年年初,比亚迪半导体在深交所创业板首发上会,拟通过此次IPO募资约20亿元,主要用于中端、中高端半导体芯片的研发。

另外,比亚迪已经实现了车规级半导体的对外输出,据披露,比亚迪半导体的外部终端汽车品牌客户包括:北汽福田、东风岚图、宇通汽车、小康瑞驰、小鹏汽车、长安汽车等,同时还有很多车企正在寻求从比亚迪购买相关IGBT、MCU等。

小结一下,目前的成绩单背后是,比亚迪已经初步摸到了汽车半导体的准入门槛,所付出的是10余年的技术自研,不过1000万颗的数字尽管看起来十分惊人,但对比起巨头英飞凌的出货量(2020年第一季度TriCore MCU出货量5亿颗),足以见得其差距之大。

所以看到这里,国内车企表现最强的比亚迪,经过10年迭代与大量资金投入,尚且只是刚刚入门的状态,而理想等新企业想要进行突破,所需要付出的明确代价就很高。

写在最后:

按原本格局和发展规律来看,中国相关企业在半导体领域的发展是不够乐观的,但是因为有了眼前的新变量“俄罗斯开始向全球减供、断供原材料”,我国还是有相应机会的。

当然,我们还需要进一步面对很多其他的新挑战,半导体领域是自下而上的积累发展型行业,比亚迪在完成低端芯片的初步突破之后,就需要新的资金投入,寻求向上突破。

而上层的话题,则是近几年的高热度话题,光刻机、深度紫外线、镜头打磨、IC、IP、流片等等,那又是另一个维度的话题了。

高端制造业的门槛壁垒极高,眼前的车企自研,需要把握的是尺度和投入力度。当然,还要看俄罗斯此次的新操作,会不会再次在西方的妥协中变了味道。但总之,一家汽车领域的企业,想在自己此前没什么积累的半导体领域快速斩获成绩,是不算现实的。

没有基础的空中楼阁