二十年仅有3次的黄金美元奇观

金价为何应该继续创新高

2024年10月30日 威尔鑫投资咨询研究中心

(文) 首席分析师 杨易君

来源:杨易君黄金与金融投资

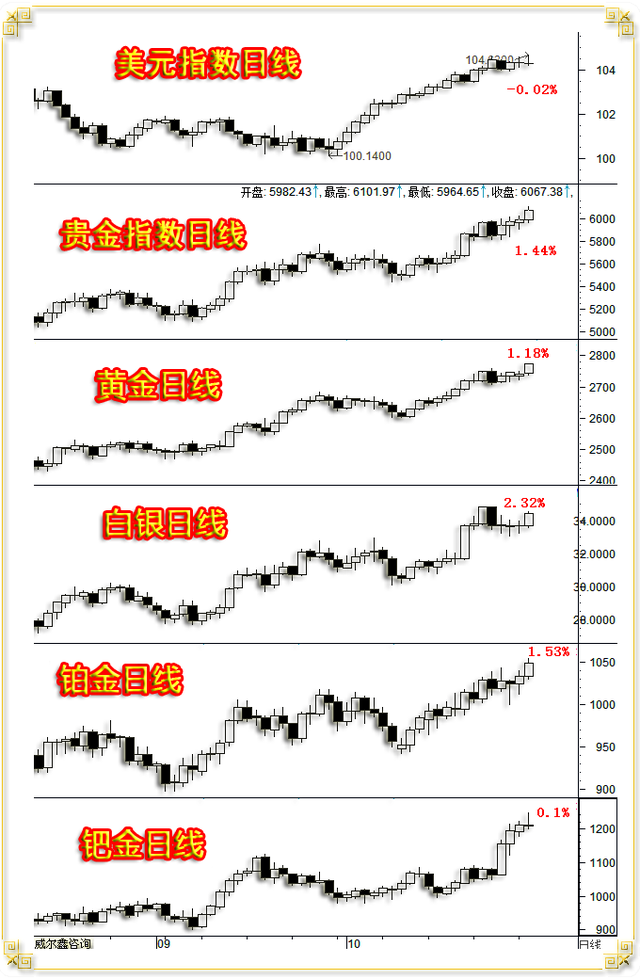

周二国际现货金价以2743.32美元开盘,最高上试2774.75美元,最低下探2739.37美元,报收2774.43美元,上涨32.26美元,涨幅1.18%,日K线近似光头光脚长阳线,再创历史新高。

周二美元指数以104.28点开盘,最高上试104.63点,最低下探104.2点,报收104.27点,下跌20点,跌幅0.02%,日K线呈冲高回落倒T字星。

周二wellxin贵金指数以5982.43点开盘,最高上试6101.97点,最低下探5964.65点,报收6067.38点,上涨86.05点,涨幅1.44%,日K线呈中长阳线,创2022年3月下旬以来新高。

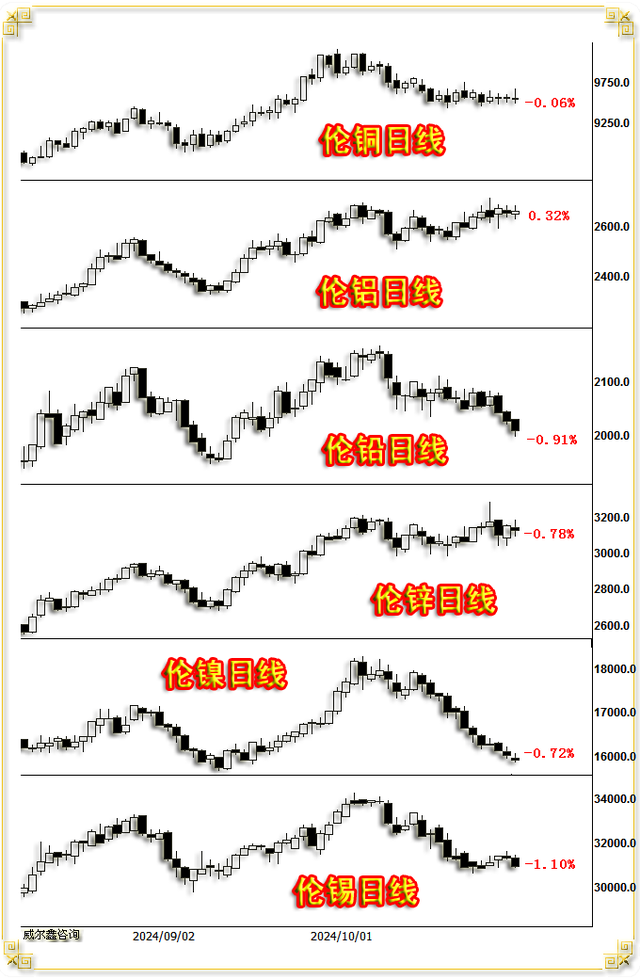

周二国际现货银价、铂金价、钯金价格亦不同程度上行,即周二整个贵金属总体表现皆强劲。但基本金属与原油价格相对疲软

实际上不仅周二,近阶段市场运行特征皆如此:在美元表现相对强劲的背景下,基本金属、原油价格承压明显,然整个贵金属板块却无视美元走强而走强,尤其是金融属性最强的黄金价格,迭创历史新高,且走势稳健。

笔者文章标题谈到,目前金价、美元呈现出20年极少见的奇观!什么奇观?那就是金价、美元同时大幅上涨。金价、美元月K线涨幅同时超过3.0%的情况,20多年来,只有3次。

金价、美元同时大幅上行,贵金指数,贵金板块无视美元强势而强势上行,但基本金属、原油表现却弱得多的市场运行“逻辑主线”,基本可以定性为“避险主导行情”了。如果善于观察思考,你可以发现自2023年10月巴以冲突爆发以来,黄金市场运行的主要逻辑支撑,就是避险,再叠加全球央行去美元化增储黄金助力。

由于黄金市场避险运行行情通常与经济数据、技术面相关性较弱,故一味拘泥于经济数据或技术面分析黄金市场,而忽略避险底层逻辑,不仅不能识别机会,还容易掉进市场诱空陷阱,掉进简单粗陋的纯技术分析陷阱。笔者近月给客沪的内.部报告纯技术分析不多,就是担心客户被“技术超买”“技术阻力”扰乱思维而不能坚定做多,不能咬定多头持仓的青山不放松!就中长期而言,笔者近月一直在给客沪灌输黄金市场运行逻辑,并通过金银实际市场表现去判断、印证逻辑思考是否正确;短期而言,密切跟踪黄金市场的各类资金流向,对冲基金多空双方在场内投资投机动向,场外现货金商的市场心思与行为,场外投资需求与黄金ETF持仓变化等信息。

为何在此轮黄金大牛市中,有很多投资者、分析人士、金商会误判行情,甚至掉进诱空陷阱?主要是将黄金市场的避险运行逻辑与纯金融环境影响逻辑混淆不清,轻重不分。

在黄金市场运行历史中,绝大多数时候受金融环境影响。避险凌驾于金融环境之上作为主导逻辑影响金价的时候并不多,故涉市未深的投资者难以把握不奇怪。

在黄金市场受金融环境主导的“常态”运行阶段,我们会更加重视金价、美元的常态反向运行关系。并经常通过经济数据、官方讲话等信息捕捉利率、汇率运行方向,进而判断如何影响美元,再进一步如何反向作用于黄金。

纯技术分析在黄金市场受金融环境主导的常态运行阶段相对更有效,因为整个金融市场看起来联动性很强,或曰联动体量很大。体量越大的市场,技术分析就更为有效。股市同样如此,股指的技术分析往往比个股技术分析有效得多。但最近一年多,这种思维在黄金市场“处处陷阱”:投资者很容易看见美国经济强势韧性与通胀回落表象,而追逐美股,做空黄金,尤其在黄金技术明显超买时。上一次类似此轮的黄金避险属性主导的行情,要追溯到2005至2006年了,但题材力度不如当前,当时伊朗与美国就“伊核问题”“唇枪舌剑”一年多……

笔者今年很少给客沪进行纯技术分析,尤其近月,担心技术面为客沪带来继续做多黄金的心理困扰。有两次在解读金市宏观技术指标超买,宏观趋势形态面临强压时,都似在“强词夺理”地“主观宽慰”:目前金价确实超买了,技术形态确实面临强压,但基于市场运行逻辑判断,基于黄金市场资金流向判断,金价一定还会大幅上涨,很快就会大幅上涨……!听起来是不是“感觉”很主观?但我们多角度进行了论证。

8月金价月线KD、RSI指标即双双进入80以上的超买区,投资者易技术性判断金价见顶。下图乃9月金价位于2500美元附近时,笔者用于宽慰客沪不必担心金市技术超买的技术解读:

观当时金价月线KD、RSI指标,处于非常明显的超买状态,很容易根据技术表象判断金价见顶。然笔者结合金价宏观牛市顶部的技术规律解读提醒:金价迭创历史新高,黄金毫无疑问处于一轮宏观牛市之中。结合2020年8月金价中期顶部2074.87美元,2011年9月1920.80美元长期顶部观察思考,目前金价月线RSI、KD指标超买状态确实与前两处中长期顶部位置相当。但是,前两个RSI、KD分别在A、B位置对应的顶部并不是金价顶部。金价真正见顶前,KD、RSI指标都曾在80上方超买区反复“钝化”。当前金价月线RSI、KD虽然明显超买,但近月在80上方并未出现过一次钝化。尤其A位置K值见顶于91.95之后,虽指标未继续走高,但金价进一步上涨幅度超20%。如果后期KD、RSI有钝化过程,金价还会有巨大上涨空间。

此外,8月金价收盘定位于2500美元时,除了RSI、KD技术指标超买,金价宏观技术形态压力也极强,很容易判断金价上涨到位了:

当时,金价五大月线形态趋势反压,共振于2500美元附近。就图表观察,4至7月金价皆遇阻该共振压力区后留下了长长上影线。

笔者是如何拂去了当时技术面层层迷雾,坚信金价会进一步大幅突破上行呢?除了金市运行逻辑推导以外,金市资金流向让笔者肯定金价将进一步突破上行。情理上,2022年以后,华尔街对冲基金极不乐见黄金走强,且在2022年二三季度曾深度致力于打压金价。岂知遭遇全球央行去美元化大幅增储黄金,即便有欧美黄金ETF抛售助力,对冲基金空头依然被打得落花流水。

2024年5至6月,金价在2400美元附近上下波动时,黄金市场迎来了强大的现货商基于企业经营考虑去库存卖压,且应该还有大量投机空头建仓。然让笔者非常吃惊的是,近两年多一直不乐见金价走强,且曾一度致力于打压金价的对冲基金,因未能在金价相对低位拿到足够多的筹码,竟然在2400美元历史高位附近“诱空”:

如小图4中A位置前几周,对冲基金多头持仓“急剧”增加。此前基金多头持仓一直处于近年中低位,在利用市场恐高心理连续几周急剧增仓后,多头持仓一下就上升到了A位置的十年高位区。就基金金市运作历史观察,基金“高位诱空”的情况,20多年金出现过两次。上一次在2020年D位置,而近期A位置的“高位诱空”力度比D位置更大。

试想,原本并不喜欢金价走强的华尔街对冲基金,在2400美元附近“倒戈”“高位诱空”后,金价岂能不进一步大幅上行?金市最强的投机性空头翻多了,空头盟友-欧美黄金ETF也不再继续大幅抛售了(如小图2全球最大黄金ETF-SPDR持仓变化所示),金价岂能不向上凿穿“五指山”共振强压而大幅上行?!实际情况与笔者分析推导完全一样,此后金价凿穿“五指山”技术共振压力后飙升:

2024年10月,也即本月,金价、美元可谓出现了难得一见的“奇观”!金价、美元月K线涨幅同时超过3%的情况,20多年只有3次:

2024年10月,本月,截止10月29日收盘,金价上涨5.32%,美元上涨3.46%。笔者早先曾给客沪分析预言,10月金价月度涨幅应该远超9月。然截止10月29日收盘,9月、10月金价月度涨幅刚好相当,还有两个交易日10月收官,金价会进一步大幅上涨吗?!

再前一次金价、美元月线同时上涨超3%的现象是2015年1月,几乎十年前了。当月金价上涨8.38%,美元上涨4.95%。

再前一次是2010年5月,金价上涨3.16%,美元上涨5.85%;

2009年1月,金价上涨4.89%,美元上涨5.79%。

再往前查找,则是1996年1月了。

也即1996年2月至2024年9月超28年的时间里,金价、美元月度涨幅同时超过3%的时候,只有3次。本月,这20多年难得一见的“奇观”再现,这是什么信号呢?

金价无视美元指数大幅走强而大幅走强,是避险需求主导金市运行的典型特征。2015年1月,美元上涨4.95%,金价无视美元强势,大幅上涨8.38%,图中B位置图示。当时黄金避的什么险?市场对美股高估的金融危机忧虑渐起,对于全球金融动荡的担心。甚至瑞士还举行了名为“挽救瑞士黄金”的黄金公投。B位置后的美股未再进一步上涨。年末及2016年初,索罗斯开始全球兜售堪比2008年的新一轮经济金融危机将至。笔者2016年一季度在道指大幅下跌时发文判断此轮经济金融危机可免,2016年道指会再创历史新高,文章被国际金融报整篇转载。

2009年1月乃全球经济金融危机正严重时,2010年5月乃第一轮欧洲危机爆发时,市场充满了对经济衰退,金融危机、动荡的担心,黄金、美元同时获得避险追捧。2009年1月美股处于大熊市尾段,加速赶底;2010年5月,美股中周期见顶。

观察思考当下,2024年10月,金价、美元再度同时上涨超3%,难道就只有地缘政治危机避险逻辑,没有潜在的欧美经济金融见顶之忧?反正前三次,2015年1月,2010年5月,2009年1月,出现这种黄金、美元组合“异象奇观”时,至少后一年的美股都没戏。故笔者认为当前A位置后的美股,系统性风险大,即便有点牛味儿,也将混杂更强鸡肋味道。因为目前美股的系统性泡沫,地产泡沫,比那三个时点高得多!

无论如何,10月金价无惧美元长阳而长阳,可谓避险需求极强。再如小图4所示,月线KD指标虽非常超买,但依然没有出现类似2020年1位置,2011年2位置的指标钝化现象,若贸然做空黄金依然存在很大风险。技术分析不应忽视基本面逻辑影响。

关于金价会继续创历史新高的判断,我们在内.部报告中进行过多角度分析论证。有时黄金市场本身信息论证已很充分时,我们会寻求旁证:黄金、白银姊妹同脉,虽宏观形态趋势存在较大差异。但就一两年内的中期形态趋势观察,二者趋势性、波动性高度同步。如果肯定金价看涨,就不必担心银价会超预期下跌;同理,如果肯定银价看涨,那么也不必过早担心金价见顶。

如国际现货金价日K线,COMEX期银未平仓合约市值,对冲基金COMEX期银多空双向总持仓、净持仓,全球最大白银ETF-IShares持仓变化图示:

超长周期观察,虽银价K线形态未必与COMEX期银未平仓合约市值高度一致,但两年以内中周期,二者形态、趋势高度一致:市值谷底通常对应银价中周期谷底,市值峰值通常对应银价中周期峰值。

对冲基金多空双向总持仓、净持仓市值也同样在中周期内应与银价K线形态一致。

进一步放大图片观近年上述市场信息:

目前,COMEX期银市场资金形态与银价K线形态有“异象”:如A位置图示,银价创12年新高了,但对应的COMEX期银未平仓合约、基金多空双向总持仓并未随同银价创新高。就相关性而言,至少A位置COMEX期银未平仓合约市值、基金多空双向总持仓应该超过B位置。为何期银场内积极性不够呢?观对冲基金净持仓形态(粉红色曲线),却与银价K线形态保持了一致性。说明基金在期银市场中的投资、投机反应大体符合银价波动节奏。但商业机构、一般投资者对银价的上涨反应不及时。

就历史周期相关性而言,后期COMEX未平仓合约市值、基金多空双向总持仓市值应该进一步上行与银价K线形态相对应。

COMEX期银未平仓合约市值如何才能上行呢?依靠基金增仓推动,还是依靠商业机构及一般投资者增仓推动?在目前白银牛市氛围中,无论依靠谁增仓,都应增持多头为主。而多头增持势必进一步推动银价上涨。

鉴于金银价格中周期波动姊妹同脉,如果银价大概率会进一步上行,金价当然应该继续创新高。