泰国车市,低迷持续。

聚焦国内,汽车行业作为泰国第一支柱产业,其汽车销量自2023年6月以来,已连续下滑17个月,丝毫没有止跌迹象。

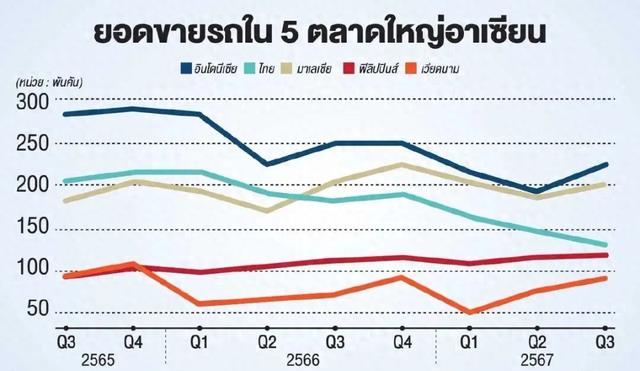

放眼国外,泰国“亚洲底特律”的光环趋于暗淡。日经亚洲统计,截至2024年第三季度,马来西亚已经连续五个季度超越泰国,成为东南亚第二大汽车市场。而就在刚刚过去的第三季度,泰国汽车销量大幅下滑28%,成为东盟五国中降幅最大的一国。泰国与菲律宾的销量差距已缩小至仅1.2万辆,未来或将沦为东盟第三大汽车市场。

图|《日经亚洲》统计图片(泰国佛历2567年为国际公历2024年)

塞翁失马,焉知非福。泰国车市虽正经历低谷,但也正因此酝酿着改革。

一直以来,东南亚都被视为日企后花园,没有孕育出自主品牌的泰国更是如此,很长一段时间,泰国九成市场为日本车企所垄断。

但在泰国政府“新一代汽车制造”政策以及中国自主品牌的双重狙击下,日本车企构筑了62年的高墙已然被撕裂了一道口子,中国车企自此而入,攻城拔寨。

2023年,中国车企在泰国的占有率从约5%猛升至约11%,日系车则从90%下降到78%。进入2024年,斯巴鲁、铃木、本田等日本汽车制造商相继宣布关闭汽泰国工厂。其中,斯巴鲁、铃木两家公司虽以优化、转型的战略原因为由,但外界纷纷猜测其停产与中国车企在泰崛起有关。

这一猜想也在不久后得到印证。

11月19日,泰国国家石油公司表示,因电动车市场竞争加剧,该公司旗下Arun Plus与鸿海组建的电动车合资企业“Horizon Plus”已暂停建设新工厂。

三天后,11月22日,包括《日本经济新闻》在内的多家媒体披露,日产计划明年重组在泰国的业务。为配合全球裁员计划,日产汽车将削减或转移在泰国的1000个工作岗位。报道指出,日产在泰国的裁员决策受到了中国车企纯电动汽车热销的冲击。

弱肉强食,市场本就如此。只是,竞争也分良恶,是做在一潭死水中搅起活力的鲶鱼,还是扮演掀翻桌子把路堵死的“暴徒”,还是有很大区别的。

至于选什么,还要看做了什么以及未来怎么做。

贷款收紧,销量跳水

一直以来,泰国家庭,债台高筑。

泰国央行数据显示,2024年第一季度泰国家庭债务占GDP的比重达到90.8%,第二季度虽有所下降,但仍占到89.8%。

可以看到,以借贷形式超前透支,是泰国消费者较为普遍的消费方式,在大宗消费品领域更是如此。据在泰国的各车企中高层人员估算,泰国新车销售90%依赖于汽车贷款。

90%,同样是日系车曾在泰国车市的份额占比,近乎垄断。基于此,泰国市场的汽车溢价也不可避免。

在中国已经降价到13万元左右的丰田凯美瑞,泰国是售价却依旧坚挺,约30万元。再来看个近点的例子。11月29日,即便泰国车市的价格战已经打响,但广汽埃安AION V在泰售价约合人民币21.8万元,高出国内9万元。虽然包含关税等因素,但这一售价也并不算低。

贷款形式的超前消费叠压高昂的溢价,无疑加剧了泰国消费者和市场脆弱程度。一旦贷款收紧或违约,个人和市场都将受到巨大冲击。

如今,这种悲剧正在上演。

疫情期间,泰国经济遭遇重创,泰国央行颁布了允许负债者延期还款、付息的系列举措。伴随疫情结束,泰国经济回暖,激励政策逐渐终止,此前由政府背负的压力释放至民众,还贷集中,贷款平衡打破。

然而,与国内限乘的力度不同,泰国断供只会限制银行贷款,即便如此,人们仍可在民间顺利借贷。

因此,银行坏账率提升,债务风险加重。为此,泰国央行出台“责任贷款”政策,强调金融机构必须负责任地放贷,政策于2024年1月1日生效。

随之而来的是泰国车贷骤然收紧。据媒体报道,2024年1月以来,泰国的车贷审查通过率,下降到约50%,极度依赖贷款的车市,销量也紧跟着跳水。

2024年1-10月,泰国汽车生产总量为 124.68万辆,同比下降19.3%,国内销量 47.63万辆,10月销量更为低迷,国内销量同比下跌36.1%,至 3.77辆。

基于此,泰国工业联合会(FTI)已将2024年泰国汽车销量的预期从55万辆下调至45万辆。

量价齐跌,跌跌不休

销量暴跌的同时,泰国汽车的价格也不再坚挺。

这或许与泰国的定位转变以及中国车企的入局有关。

伴随“亚洲底特律”光环的减弱,泰国正在重新将自己定位为东南亚电动汽车革命的领导者。

为此,泰国政府设立了2025、2030、2035年混动和电动汽车产量将分别占总产量的15%、30%、100%的目标,并出台了配套支持政策。

以泰国2022年—2023年间的电动车鼓励政策为例,中国车企这阶段出口到泰国的电动车可以免关税、消费税从8%降到1%,并且可以领取泰国政府补贴。

政策补贴外,泰国还是东南亚最大的汽车生产聚集地,拥有完备的产业链。此外,泰国还因其优良的地理位置,几乎可以辐射全球大部分的右舵市场。

同时,在泰国生产的汽车不仅还可以享受东盟成员国之间的关税优惠和贸易优惠,还将进一步规避欧盟和美国的高昂关税,作为自主品牌迈向全球的跳板。

为此,上汽、哪吒、比亚迪、长安、奇瑞、长城等中国车企纷纷加码泰国市场。

然而,天下没有免费的午餐,要想享受上述政策红利,车企就必须于2024年在泰国生产同样数量的电动车,如果产销任务没能完成,延期到2025年的话,就需要在2024年—2025年合计生产1.5倍数量的电动车。

此后,泰国政府又推出了多阶段补贴政策,但也都以车企在泰投资、建设工厂为前提。

在泰国政府延长至2025年的降低电动车整车进口税政策中要求,车企必须在2027年底前在本地生产相应数量的同规格BEV车辆以进行抵消,2024、2025、2026、2027年整车进口与本地生产的比例分别为1:1、1:1.5、1:2和1:3。

也就是说,今天卖得越多,明天生产得就越多。这也导致生产一旦开始,就没有停下的可能。

为了在泰国迅速站稳脚跟,也为了减少车辆滞销的风险,降价几乎中国车企成为唯一的选择。

然而持续的降价也引发了老顾客的不满以及持币的潜在用户的观望。

简单而言,车企生产不停但因车市不景气而导致销量下滑,为此,车企想要以价换量,但降价却让消费者迟疑观望,更不愿购买,如此销量下滑加剧,车市更加低迷,企业只能再次降价……

量价齐跌,恶性循环,跌跌不休。

鲶鱼还是暴徒?

以价换量,作为一个市场政策,无可厚非。更不用说,泰国车市长时间以来为日企掌握,其价格本身就有溢价的嫌疑。

在此情况下,外界的干预不仅必须而且必要。

正像鲶鱼效应里的鲶鱼,它的引入,迫使惰性的沙丁鱼群活跃,极大降低了沙丁鱼被捕捞后的死亡率。

中国车企在泰国市场的入局,不仅能为市场注入活力,也能带动泰国汽车产业链的发展。

泰国汽车学院战略部主任拉查妮达指出,中国电动汽车领跑市场,不仅促进泰国原有汽车配套企业与在泰设厂的中国车企间的产能合作,还加速了电池、充电桩等供应链企业发展,助力泰国形成完整的电动汽车产业链。

不过,话又说回来,降价的幅度和频率也要依市场而定。吃完肉还要喝光汤的吃相,很难不招来诟病,更遑论“钝刀子割肉”,一口一口吃,一口一口喝。

车企之间天然存在竞争关系,市场份额就那么大,彼长就势必导致此消,弱肉强食,也是天经地义。但是不管怎么说,做生意的最终落脚点永远都是赚钱,利益面前,竞争对手也能握手言和乃至合作,如果直接站起来把桌子掀了,把大家挣钱的路子都堵死,这也得不偿失。

自古言,鹬蚌相争,渔翁得利。但就目前情况来看,鹬蚌相争,渔翁捡的时候直接落水了,便宜没捞着不说,自身还有点难保了。

一直以来,泰国新车市场价格虽高,但其售后服务好,二手车价格也较为坚挺,车辆也更保值。

也正因此,价格战的引入对泰国消费者的冲击更大。

一方面,新车价格降低,二手车也会随之贬值,一旦新车降速加快,就可能击穿二手车价格底线,发生价格倒挂。

另一方面,2023年,泰国市场纯电动汽车销量达到7.63万辆,同比增长684.4%,中国品牌电动车共占据泰国电动车市场八成份额。经过多年发展,日本企业与泰国金融、保险的关系盘根错节。

为向中国电动车反击,泰国保险委员会(OIC)2023年底发布针对电动车的新保险政策,调低了对电动车电池的赔付比例,2024年1月1日开始执行,并且要求各保险公司必须于2024年5月31日之前调整政策。

以前在泰国买电动车保险,如果电池坏了,可以100%获得赔付,但2024年1月1日开始,电动车保险,第一年可以获得100%赔付,但第二年仅赔付90%,第三年80%,第四年70%,第五年60%,五年以上50%。

这把插向中国电动车的刀子,更多地刺向了泰国消费者的软肋。

水能载舟,亦能覆舟。

曾经,中国摩托车称霸东南亚,辉煌时曾占据其80%市场,但最终因低价竞争导致的质量衰退遗憾败走,反倒是日本摩托车凭借质量和服务逆袭。

如今,同样是80%的市场份额,同样是主打低价策略,但与此前不同的是,中国电动车的价格虽低,但质量已不可同日而语。

在掌握着电动车市场主动权的情况下,是重走老路还是打出新路,是做搅动市场活力的鲶鱼还是做掀桌子的暴徒,相信中国车企有自己的答案。