财政,是国家治理的基础和支柱。财税体制改革,对于资源配置、社会公平及国家稳定具有关键保障作用。改革开放46年来,北京市适应首都经济社会发展需要,稳步推进财税体制改革,健全预算制度,加大基本民生财力保障,纳税人拥有了越来越多的获得感。

(1)利改税让企业发展财政增收

新中国成立初期,我国实行高度集中的“统收统支”财政体制,即地方政府的财政收入统一上缴中央,地方支出由中央统一拨付。这种计划经济体制下的财政制度有助于在财力薄弱时期实现“集中财力办大事”,但也导致地方发展缺乏积极性、微观经济主体缺乏活力。

为调动各方发展的积极性,党的十一届三中全会提出了简政放权的改革目标。对应到财税体制改革上,就是从1980年开始施行利改税,即国营企业由上交利润改为缴纳税款,税后余利由企业自行支配。

北京市积极贯彻落实利改税政策,大刀阔斧开启试点。1980年,北京化工二厂、清河毛纺织厂、第二毛纺织厂、光华木材厂、电冰箱厂、内燃机总厂、地毯五厂、革制品厂、光学仪器厂、北京钟表公司十家企业作为试点,改变每年向国家上缴利润的做法,实行按要求缴纳税金,剩余利润由企业支配,即“以税代利,自负盈亏”。如此一来,企业有权使用税后利润进行技术改造,生产经营迸发出极大活力。(1983年1月15日《北京日报》1版,《试行以税代利自负盈亏获显著经济效益》)

试点的十家企业均取得了显著的经济效益。以北京化工二厂为例,改革前,没有财力进行设备更新和污染治理,是“重污染、高能耗”企业。从1980年至1982年实行利改税三年来,由于积极性被极大调动起来,该厂的生产、治污、职工奖金等福利都有了很大提高。三年里,北京化工二厂共向国家上交税费达1.85亿元以上。到1982年底,该厂已初步变为一个清洁、优美、文明生产的新型化工厂。在产值、利润大幅度增长的情况下,全厂年耗能总量反而比过去降低1万多吨。职工的福利事业也有了一定发展。三年里,这个厂用部分税后利润建了2.64万平方米职工宿舍,使多年来遗留的职工住房紧张问题部分得到解决。全厂职工的月平均奖金收入,也比过去有了提高。(1983年4月7日《北京日报》1版,《化工二厂实行利改税三年贡献大》)

效果显著的利改税随后便开始了大规模推广。从1983年6月起,利改税开始在全市大部分国营企业实行。不过,此时的利改税还是税利并存,1984年开始,国家推行利改税第二步改革,由税利并存逐步过渡到完全以税代利。北京市2000多家企业积极响应,全市经济生产持续发展,地方财政收入稳步增长。(1984年8月15日《北京日报》1版,《本市两千多企业准备第二步利改税工作》)到1992年底,市财政收入连续10年增长,全年完成地方财政收入80.25亿元,比1982年时的47.15亿元增长70%。

经过两步利改税改革,北京企业自我发展能力明显提高,职工福利得到改善,市财政收入增幅较大,科教文卫各项事业蓬勃发展。

(2)分税制改革后物价涨幅持续走低

1994年,按照党的十四大提出的建立社会主义市场经济体制的改革目标,新中国成立以来规模最大、范围最广、内容最深刻、力度最强的一次税改——分税制改革,轰轰烈烈地拉开了序幕。分税制改革的主要内容是按照中央和地方政府的事权,划分各级财政的支出范围。它确立了中央和地方财政的基本框架,有利于中央集中较多的财力,强化宏观调控能力,也有利于调动中央与地方发展经济、组织收入的积极性。(1993年11月17日《北京日报》1版,《什么是分税制》)

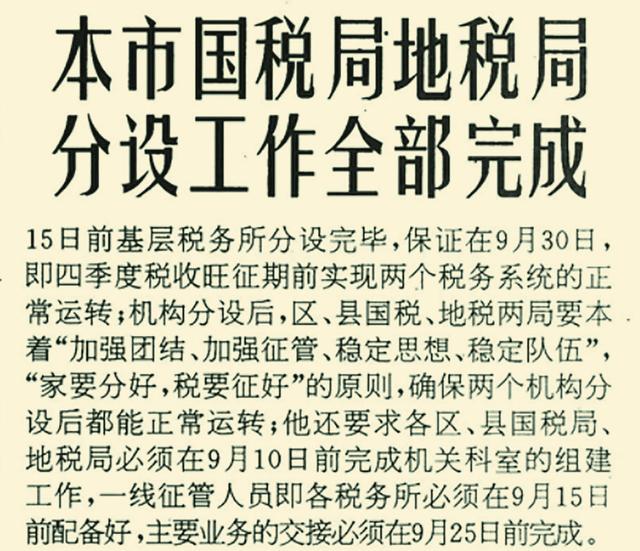

为了适应分税制财政体制的需要,北京市于1994年8月15日成立了北京市国家税务局和北京市地方税务局,完成了税务机构分设工作,两个税务机构分别行使职权。(1995年3月6日《北京日报》2版,《关于北京市1994年财政预算执行情况和1995年财政预算的报告(摘要)》)

在分税制改革中,增值税是重头戏。改革前,我国的主要税种是货物和劳务税;改革后,实行了以比较规范的增值税为主体,消费税和营业税并行、内外统一的税制。在新税制实施初期,有的商家故意借机涨价,公然贴出“涨税加价,牛奶每袋××元”的公告。而事实上,国家并没有涨税。实行增值税只是税制结构的调整,避免过去税制的重复征税,总体上没有增加企业负担。增值税是就商品生产、流通和加工、修理、修配各个环节的增值额征税的一种流转税。在具体操作上,增值税实行逐环节征收、逐环节抵扣,采取税款抵扣制,使增值税的最终税负与税率保持一致。而消费者购买的商品价格本身就含有税金。一些商店借口实行增值税对商品乱涨价是毫无道理的。(1994年1月13日《北京晚报》1版,《不能借增值税乱涨价》)

针对这种情况,从1994年到1999年,市税务机关每年开展全市物价大检查,把与人民生活密切相关的基本生活必需品和生活服务价格、行政性、事业性收费以及重要生产资料的价格作为检查重点,共查出违纪金额7.46亿元,追缴入库6.86亿元。(1998年4月15日《北京日报》1版,《查出违纪金额7.46亿》)。

通过一系列举措,北京市平稳度过了分税制改革的第一阶段,物价涨幅持续走低。1998年,全市商品零售价格涨幅为-1.7%;居民消费价格涨幅为2.4%。(1999年2月25日《北京日报》3版,《关于北京市1998年国民经济和社会发展计划执行情况与1999年计划草案的报告(摘要)》)1999年,北京市地方财政收入完成279.1亿元,连续5年实现财政收入增幅在20%以上,为首都经济持续快速发展提供了有力支持。(2000年1月9日《北京日报》1版,《本市地方财政增22.8%人均收入长7.8%》)

(3)预算编制让“钱随事走”

从2000年到2004年,是北京市实施分税制改革的第二阶段,即彻底的分税制。市与区县按照“划分事权、下放财权、激励区县、宏观调控”的思路,贯彻城市管理重心下移的要求,事权财权下移区县;建立激励调节机制和实行规范的转移支付制度。(1999年12月25日《北京日报》1版,《本市财政体制将有大改革 市与区县分税制财政体系明年实施》)

事权、财权的下放,对各级政府的理财规划能力提出了更高要求,这就需要一个更加科学、细化的预算管理制度。按照国家《预算法》和全国人大、国务院的要求,从2001年编制预算开始,北京对沿用多年的传统预算编制方式进行改革,开始实行部门预算。

所谓部门预算就是“一个部门一本预算”。以前的财政预算编制较为粗放,简单说就像数学的乘法,一个人员的支出是1,10个人员的支出用1乘以10;而部门预算则类似加法,一笔笔支出都要加起来。本市许多单位的财务负责人在编制新一年部门预算后发出感慨:以前由于资金来源渠道多,支出方式千差万别,连自己都说不清本部门到底有多少钱,实行部门预算后,所有部门收支都要纳入预算管理,部门有多少钱,一目了然。(2001年11月29日《北京日报》2版,《部门预算造就明白财政》)

从2001年到2004年,市政府连续第四年要求市级162个一级预算部门、1010个基层预算单位全部编制了部门综合预算。每年的部门预算编制从5月份就开始了,这比实行部门预算改革前提前了半年的时间,使各部门的预算从“等钱安排事”的被动思维,向“论证好项目向政府申报预算”的主动思维转变。预算收入安排既考虑了有利因素,又充分估计了可能出现的困难。当2003年非典疫情发生时,市财政在预算范围内加大经费投入,确保了防治资金及时足额到位,对保持社会安定起到了重要的作用。(2004年2月20日《北京日报》3版,《预算审查更严格 预算编制更细化》)

随着预算改革的深入推进,“钱随事走”的财政管理模式在政府部门逐渐建立起来。各级政府的管理水平不断提高,人民群众的根本利益得到了切实保证。

(4)征管改革让税负和办税成本双降

在上世纪90年代初步尝试网上办税的基础上,2005年到2009年,全市税务机构深化税收征管改革,大力提升税收征管的数字化水平。通过横向联网、信息共享等举措,纳税人的办税时间和办税成本大大节省,税务工作效率也得到提高。

2005年地税部门直接从网上为企业的纳税申报盖章,有5万户纳税人获得了地税部门的电子签章,16万户纳税人实现了网上申报。(2005年4月19日《北京日报》6版,《地税年内全部实现网上申报》)2006年,北京作为全国财税库行横向联网第一批试点城市,顺利完成地税、银行、国库横向联网试点推广,纳税人足不出户就能完成过去要在银行、税务局往返多次才能搞定的申报缴税。(2006年12月18日《北京日报》1版,《25万纳税人足不出户完成申报缴税》)

2009年,北京市在全国率先实现国税、地税部门的信息共享并联合为纳税人办理税务登记,对国、地税共管的纳税人实施“一证、一号、双章、一处办理、一套工本费”办法。纳税人还可以使用BJCA数字证书进行纳税申报,无需再向主管税务机关报送纸质申报表。(2009年3月3日《北京日报》2版,《本市率先实现国税地税部门信息共享》)年收入12万元以上的个人也可以通过税务局的网上办公系统自行申报个税。

从2012年9月1日起,北京市作为继上海之后全国第二个试点地区,开始在交通运输、研发服务、信息服务、文化创意等行业试行营业税改征增值税,即“营改增”。2013年,全市共有31.05万户“营改增”试点纳税人,其中96.6%的试点纳税人通过税制转换实现了税负下降或者基本持平,试点纳税人总体税负下降41.2%。(2014年1月6日《北京日报》1版,《本市营改增纳税人总体税负降四成》)2016年,“营改增”又扩展到建筑业、房地产业、金融业、生活服务业,越来越多的企业和个人享受到了减税的红利。

为完善税收体制、优化政府服务,2018年国家做出了将省级和省级以下国税地税机构合并的决定。当年6月,原有的北京国税和地税合并为国家税务总局北京市税务局;7月本市各区级税务局挂牌,国税地税业务集中办理。合并后,税务机构平均办税时间压缩约五成。(2018年8月26日《北京日报》1版,《本市平均办税时间压缩约五成》)

2023年,全市一般公共预算收入首次突破6000亿元大关,其中税收收入占比86.7%,收入质量连续三年保持全国第一。今年,全市一般公共预算支出安排首次突破8000亿元,集中保障“四个中心”建设、京津冀协同发展、民生改善等全市性重大战略和重点任务的资金需求。(2024年2月23日《北京日报》6版,《优化财力配置增强重大战略任务资金保障》)如今的北京,正向着构建有利于高质量发展、市场统一、社会公平的税收制度和权责清晰、财力协调、区域均衡的中央和地方财政关系的目标不断迈进。

资料来源:京报集团图文数据库

来源:北京日报客户端

记者:张品秋