今天翻译官将详细分析快可电子2024年第一季度财报,并判断出公司的成长性。这家企业的主营业务为光伏接线盒和连接器等,并且公司的产品还可以应用在储能和充电桩上,所以其还同时具备储能与充电桩概念。

在大力发展清洁能源的时代背景下,我国相关部门也持续出台太阳能行业的利好政策,助力光伏体系高质量发展。

2023年国内光伏装机量为216.88GW,同比增长了148.12%。根据中国光伏行业协会预测,2024年全球光伏新增装机量约为390~437GW,国内光伏新增装机量约为190~220GW,这些都说明公司所从事的光伏接线盒业务正处在行业风口中。

通过分析这家企业的财报后翻译官发现,在今年第一季度,公司的净利润不仅出现了增长,现金流也非常充裕,并且管理层在报告期内还大幅扩大了产能,这些都彰显了其未来的成长性。

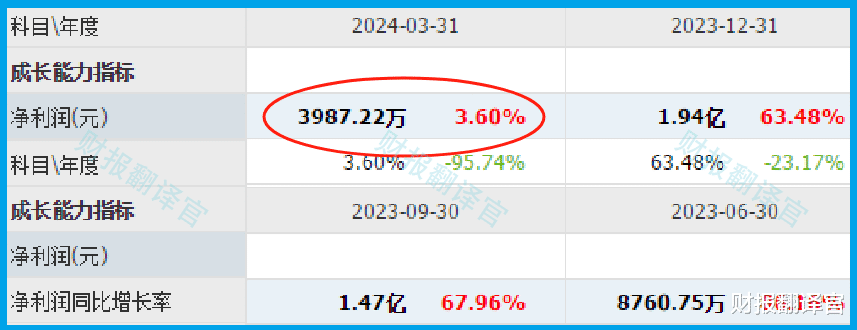

从2018年开始,这家企业的历史净利润已经连续6年实现了增长,并在2023年以1.94亿元的净利润创出了历史新高。

而到了2024年,公司只用了一个季度的时间就完成了3,988万元的净利润,同比增长了4%。

这家企业目前的净利润在光伏概念板块400家上市公司中排名第177位,这个名次处在板块中等偏上的位置,说明其规模相对来说并不小。

和这家企业的净利润相比,在今年第一季度,公司最大的亮点在于超强的现金流能力。

2024年第一季度,这家企业的净利润虽然只有3,988万元,但是同期公司因销售光伏接线盒而实际收到的现金净额却高达1.35亿元,同比大幅增长了605%。

销售光伏接线盒收到的现金净额大幅高于净利润,并且同比增长超过6倍,这说明和去年同期相比,这家企业的现金流能力增强了,其账户里的钱也变多了,而这对公司的生产经营是非常有利的。

上面看过了这家企业在今年第一季度的经营表现,下面我们再来分析一下公司扩产的情况。

目前,这家企业有三个光伏生产项目正在建设中,而这三个项目的预计投资总额为2亿人民币。

在和公司的现有产能进行对比后翻译官发现,如果这些在建项目都能竣工的话,这家企业的产能,也就是生产光伏接线盒的能力将大幅提高3倍,这也为其未来净利润的增长打下了坚实的基础。

而通过进一步分析翻译官发现,在今年第一季度,公司短期内能拿出来的现金总额,也就是货币资金为2.91亿元;交易性金融资产,也就是用闲置资金购买的理财为1.26亿元。

这说明虽然这些在建项目的预计投资总额为2亿人民币,但是在公司的账户里至少有超过4亿人民币是可以支配的,所以这些项目对管理层来说没有任何资金压力。

在本环节的最后,我们再来分析一下这家企业的市盈率和市净率这两个指标,并判断出公司估值的情况。

2024年第一季度,这家企业的市盈率为19倍。这说明如果管理层把每年通过销售光伏接线盒赚到的利润都分给股东的话,股东只需要19年就能回本。

而公司目前的市盈率在光伏概念板块400家上市企业中,从低至高排列位居第101位。这个名次非常高,说明如果按市净率的口径,这家公司的估值相对来说比较低。

上面看过了公司的市盈率,下面我们再来分析一下这家企业的市净率。

2024年第一季度,公司的市净率为2.5倍。这说明这家企业目前的市场价格是其成本的2.5倍。

而公司目前的市净率在光伏概念板块400家上市企业中,从低至高排列位居第279位。这个名次处在板块中等偏下的位置,说明如果按市净率的口径,公司的估值略微偏高。

通过上述分析我们了解到,在2024年第一季度,这家企业的净利润出现了增长,现金流也非常充裕,同时管理层还大幅扩大了产能,提高了生产光伏接线盒的能力,所以翻译官猜测公司今年的净利润有再次创出历史新高的可能性。

而虽然这家企业市净率的排名比较低,但是通过综合判断翻译官个人认为,公司的估值并不算高,未来具备成长性。

虽然这家企业的财报非常不错,但是到了下周一,如果指数继续向下调整,并且光伏板块也偃旗息鼓的话,那么这家企业也未必会有所表现,这点是需要我们注意的。

如果把上市公司的基本面,从高至低分为A、B、C、D、E五个等级的话,翻译官个人认为这家企业能维持B级的水平。

请注意:财报良好的公司不一定会上涨。但是那些能持续大涨的企业,其财报一定非常出色。

本文为纯粹的财报分析文章,并没有推荐之意,也希望大家能谨慎参考。