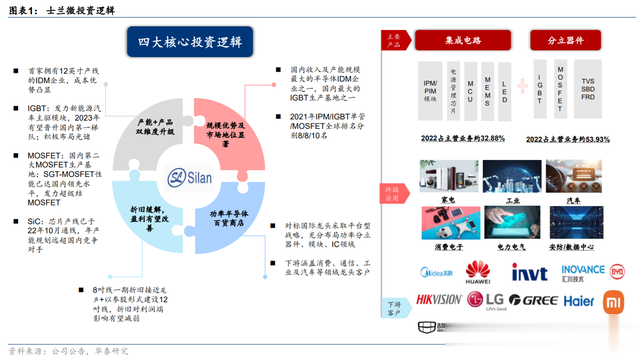

士兰微:家电低端芯片龙头成功向汽车芯片升级,转型IDM模式。公司电路和器件成品的销售收入中,已有73%的收入来自大型白电、通讯、工业、新能源、汽车等高门槛市场。国内大多数手机品牌厂商已在大批量使用公司加速度传感器,公司加速度传感器的国内市场占有率保持在20%-30%。公司六轴惯性传感器(IMU)已接获多家国内智能手机厂商批量订单,预计2024年下半年该产品出货量将大幅度增加。

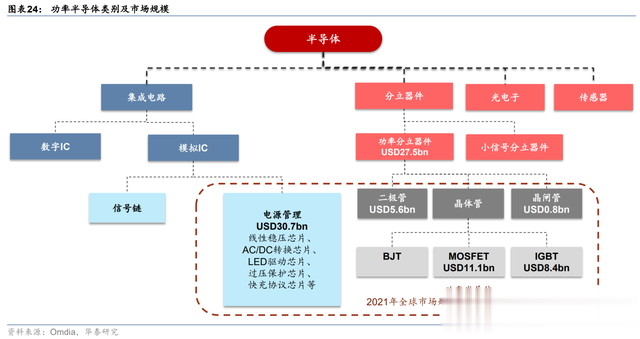

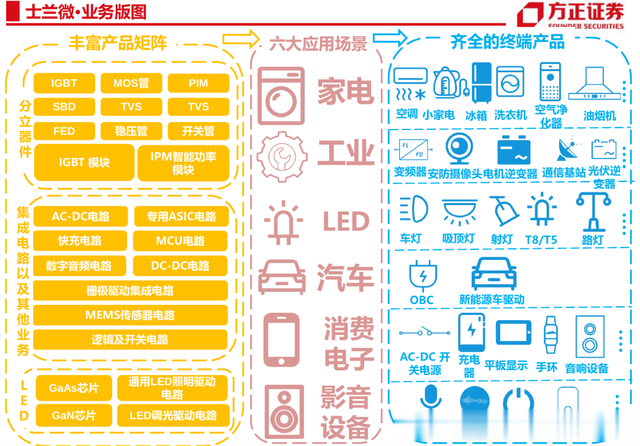

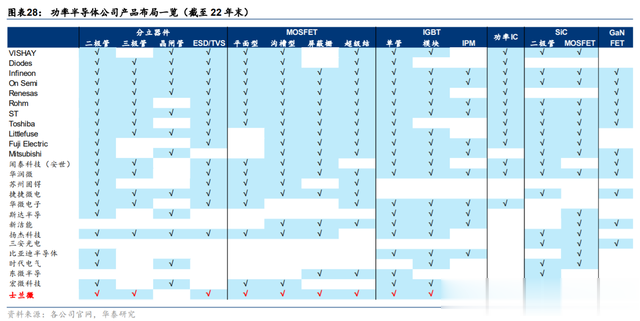

分立器件为公司核心业务:具体产品主要包括IGBT、MOSFET、TVS(瞬态抑制二极管)、SBD(肖特基二极管)、FRD(快恢复二极管)、开关管、稳压管等产品。公司的超结MOSFET、IGBT、FRD、高性能低压分离栅MOSFET等先进产品的性能已经达到国内顶尖水平,除了传统的白电和工业领域,公司已逐步切入电动汽车、新能源(光伏、风电、储能领域),预计未来仍将保持较强劲增长。

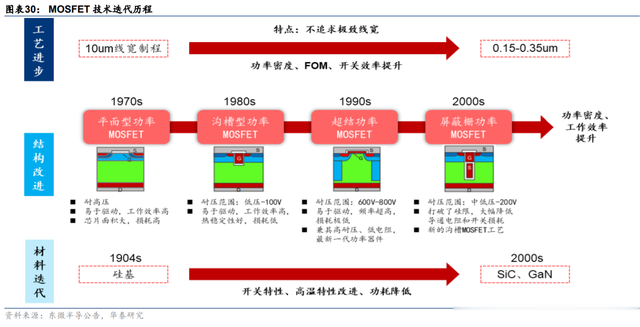

MOSFET演进方向:更高的开关频率、更高的功率密度以及更低的功耗。MOSFET器件具有开关速度快、输入阻抗高、热稳定性好等特点,应用范围涵盖通信、消费电子、汽车电子、工业控制、电源管理等中低压高频领域。

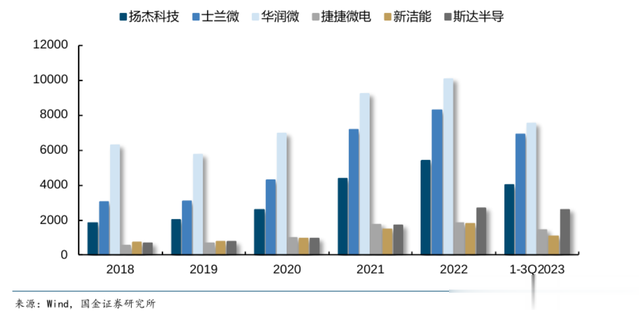

全球MOSFET市场仍由欧、美、日等海外巨头垄断,但份额呈现下降趋势,国产化趋势明显。国内方面,华润微、士兰微、新洁能、东微半导和扬杰科技排名前五。

公司中低压SGT-MOSFEF性能已达国内领先水平,布局超结MOSFET获取行业红利。

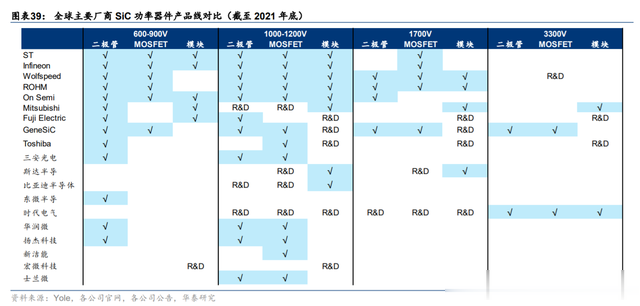

士兰微SiC芯片产能规划国内领先,凭借客户基础及规模优势。

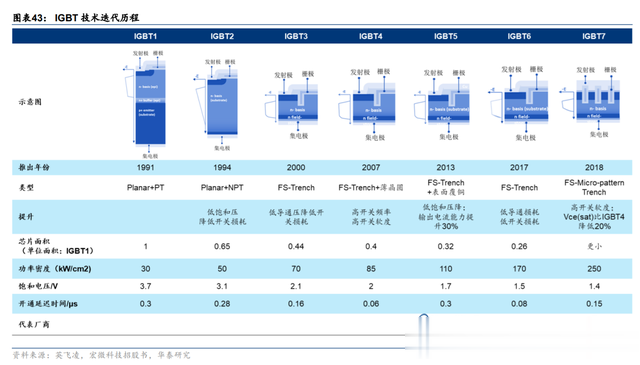

经过多年发展,公司IGBT设计技术水平已处于国内的领先地位。

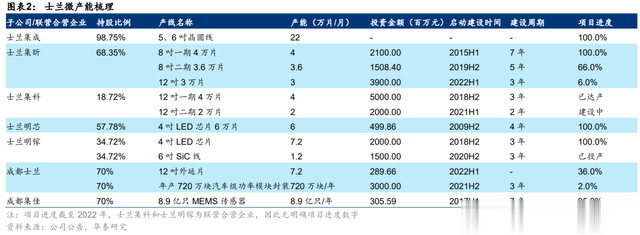

公司在IGBT具备显著规模优势。产能方面,公司作为国内IGBT产能最大的制造基地之一,是产能最大的IDM公司,随着士兰集科和士兰集昕两条12寸产线产能逐步释放,预计公司IGBT产能将由2021年底的1.5万片/月增长至2025年的4万片/月;产品方面,公司IGBT已实现在500-1350V的全覆盖,广泛用于白色家电、UPS电源、车载OBC、车载主驱模块、光伏逆变器等领域,具备广泛应用市场。

公司是国内首家拥有12英寸IGBT产线的IDM企业,工艺水平领先,成本优势明显。

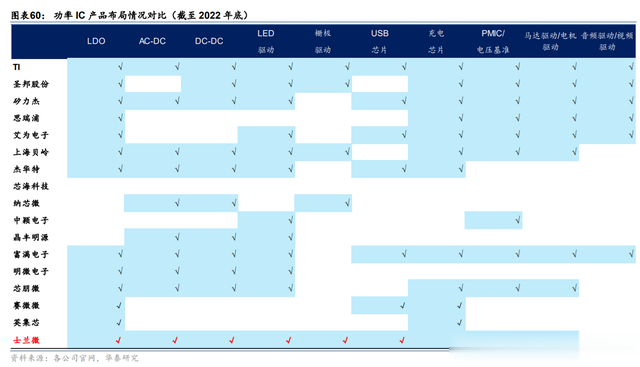

集成电路作为公司第二增长极,IPM、PMIC国内领先地位有望持续巩固:产品主要包括IPM模块、MCU、MEMS传感器、驱动模块、电源芯片以及PoE芯片等。IPM模块方面,已经广泛用于下游家电和工业客户,并于22年上半年推出新能源汽车空调压缩机驱动的IPM模块,完成批量供货。2022年国内多家主流白电整机厂商使用了超7800万颗公司生产的IPM模块,公司为白电IPM模块国内龙头,未来有望维持市场地位;电控类MCU持续用于工业变频、光伏逆变、伺服产品等;汽车电机驱动模块业已实现批量供货;MEMS方面出货量受消费电子需求疲软的影响放缓,但已向白电、工控和汽车领域拓展,公司的加速度传感器和陀螺仪传感器具备一定优势;PMIC方面,公司推出相关快充方案、PoE、DC-DC、AC-DC芯片产品,产品型号丰富,可用于下游手机、汽车以及安防等领域。

发光二极管方面,公司加快向中高端产品方面倾斜:具体产品主要包括LED芯片和LED彩屏像素管。子公司士兰明芯加快高亮度LED照明芯片开发,加快导入汽车和景观照明等中高端芯片市场,士兰明镓加快小间距显示、miniLED显示屏、红外光耦、安防监控和车用LED等中高端应用领域拓展。

公司不断拓宽产品下游应用边界,以消费电子市场为基础,进军工控、新能源汽车和新能源汽车领域。具体来看,消费端,公司产品下游覆盖了手机、家电、安防等领域,拥有Vivo、OPPO、小米、华为、美的、格力、海信、海尔、大华、海康等优质客户。工控端,公司开拓了汇川、英威腾、台达、日本NEC等全球客户,新能源汽车和新能源发电端,公司覆盖了上汽、北汽、比亚迪、阳光、吉利、极氪、零跑等公司,充分享受下游高景气度的红利。

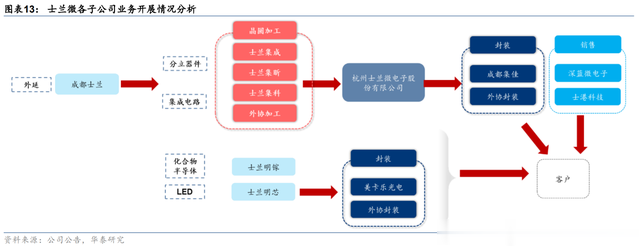

士兰微各子公司多与地方政府共同设立或后续引入国家/地方产业资本,此后逐步回购股权。

IDM模式及子公司各司其职,有利于技术更新升级及产能自主可控。

1)2024年上半年,公司重要参股公司士兰集科公司总计产出12吋芯片22.46万片,较上年同期减少约5%,实现营业收入11.21亿元,较上年同期增加约6%。

2)近期随着IGBT芯片产能的进一步释放,士兰集科产能利用率已处于较高水平(接近满产)。

3)目前,士兰集科正在加快推进车规级BCD电路芯片产能建设,新增电路产能预计在明年一季度释放。公司车规级功率半导体产品目前主要应用于电动汽车主电机驱动、汽车空调、OBC车载充电器等,公司在车规级功率半导体产品方面已有比较系统的发展规划。

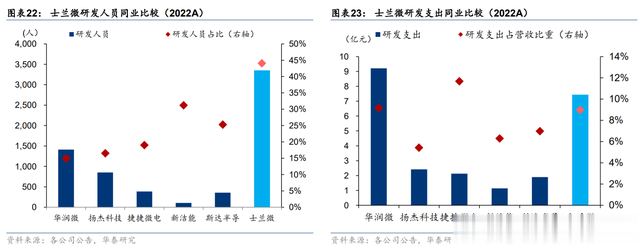

士兰微拥有集成电路芯片设计研发人员700余人,芯片工艺、封装技术、测试技术研发队伍等超过4000人,研发队伍中拥有博士、硕士超过500人。公司是国内首家上市集成电路芯片设计企业。士兰微电子注重研发的投入和技术的积累,现已拥有国内一流的设计研发团队和国家级博士后科研工作站,拥有集成电路芯片设计研发人员700余人,芯片工艺、封装技术、测试技术研发队伍等超过4000人,研发队伍中拥有博士、硕士超过500人。

公司将于2024年10月31日披露《2024年三季报》,士兰微已经研发了多品类的模拟电路、变频控制系统和芯片、MEMS传感器产品、以IGBT、超结MOSFET和高密度沟槽栅MOSFET为代表的功率半导体产品、以SiC为代表的第三代半导体产品、智能功率模块产品(IPM)、车规级和工业级功率模块产品(PIM)、高压集成电路等产品。

士兰微电子建在杭州钱塘新区的集成电路芯片生产线目前实际月产出达到23万片,在小于和等于6英寸的芯片制造产能中排在全球第二位。

公司8英寸生产线于2017年投产,成为国内第一家拥有8英寸生产线的民营IDM产品公司,8英寸线月产能已达6万片。

2023年底,公司12寸特色工艺晶圆生产线月产能已达6万片,先进化合物半导体制造生产线月产能已达14万片。

公司个技术领域保持了国内领先的地位,如绿色电源芯片技术、MEMS传感器技术、LED照明和屏显技术、高压智能功率模块技术、第三代功率半导体器件技术、数字音视频技术等。

公司在厦门的士兰集宏8英寸SiC(碳化硅)功率器件芯片制造生产线项目建设取得新进展,进入土方工程收尾阶段。一期项目预计2025年三季度末初步通线,四季度试生产。

公司目前的产品和研发投入主要集中在以下五个领域:

1)功率半导体&半导体化合物器件:包括各类功率器件、PIM模块、Si基GaN功率器件、SiC器件等

2)驱动与控制系统:包括AC-DC(适用于各种拓扑的初/次侧控制器,及功率因数控制),DC-DC(PoE/PD/PSE,PoL,VRM/DrMOS,eFuse,PMIC)、LED驱动芯片(车用照明、通用照明、智能照明),IPM模块、栅驱动、隔离驱动、电机驱动芯片,SoC及MCU芯片(变频驱动、系统主控、人机接口),数字电源芯片(含快充)等

3)MEMS传感器:包括消费级传感器(三轴加速度计、六轴IMU单元、骨传导加速度计),车用传感器(碰撞、IMU单元、震动检测传感器),心率、血氧、ALS/RGB/PS传感器,麦克风、温湿度、电流、MEMS微镜传感器等

4)ASIC产品:包括信号链(逻辑&电平转换、开关电路、放大器&比较器、隔离电路、接口),电源管理(线性稳压电路、双极DCDC稳压电路、双极PWM控制器、达林顿驱动电路、基准电路)等

5)光电产品:包括特色照明(植物照明、红外补光灯珠、陶瓷大功率灯珠),车用照明(前照灯、信号灯、内饰灯),高端光耦(高速光耦、驱动光耦、光继电器),显示屏芯片及模组(户内TOP灯珠、户外TOP灯珠、户内CHIP灯珠)等

士兰微集成电路的营业收入为20.35亿元,较上年同期增长约29%。公司IPM(功能功率)模块、AC-DC(交流直流)电路、32位MCU(微控制单元)电路、快充电路等产品的出货量明显加快,其中IPM模块的营业收入达到14.13亿元,较上年同期增长约50%。这反映出公司在集成电路领域具有较强的市场竞争力和良好的发展前景。

分立器件:士兰微分立器件产品的营业收入为23.99亿元,较上年同期增长约4%。虽然分立器件整体微增,但较为高端的IGBT和碳化硅产品增长显著。2024年上半年,士兰微IGBT(绝缘栅双极型晶体管)和SiC(碳化硅)(模块、器件)的营业收入已达到7.83亿元,较去年同期增长30%以上。

成本与费用分析:

营业成本:士兰微在2024年上半年的营业成本为42.24亿元,同比增长24.52%。营业成本的快速增长可能与原材料价格波动、生产规模扩大以及人工成本上升等因素有关。

费用等成本:费用等成本为9.15亿元,同比增长23.96%。这可能与公司在研发、销售、管理等方面的投入增加有关。

产能建设与:SiC功率器件芯片生产线:士兰微正在加快推进“士兰明镓SiC功率器件芯片生产线”项目的建设。截至2024年中报期末,士兰明镓已形成月产6000片6吋SiCMOS芯片的生产能力,预计三季度末产能将达到9000片/月,年底产能将达到1.2万片/月。此外,公司还计划建设8英寸SiC功率器件产线,以进一步满足市场需求。

【24H1】公司营收52.74亿元,同比17.83%;归母净利-0.25亿元,亏损收窄,23H1为-0.41亿元;扣非归母净利1.26亿元,同比-22.39%;毛利率19.90%,同比-4.30pcts;净利率-0.47%,同比0.44pcts。

毛利率下降主要系:下游电动汽车、新能源市场竞争加剧,导致部分产品价格下降较快,产品毛利率降低。

归母净利出现亏损主要系:公司持有的其他非流动金融资产中昱能科技、安路科技股票价格下跌,导致其公允价值变动产生的税后净收益为-1.62亿元。

【24Q2】公司营收28.09亿元,同比16.57%,环比13.95%;归母净利-0.10亿元,同环比亏损收窄,24Q1为-0.15亿元,23Q2为-2.55亿元;扣非归母净利为-0.07亿元,同环比转亏,24Q1为1.33亿元,23Q2为0.49亿元;毛利率17.96%,同比-4.55pcts,环比-4.14pcts;净利率-0.36%,同比10.23pcts,环比0.25pcts。

集成电路业务快速发展,IPM模块表现亮眼24H1公司集成电路业务营收20.35亿元,同比增长29.13%,毛利率31.12%,同增0.42pcts。营收增长主要得益于IPM模块、AC-DC电路、32位MCU电路、快充电路等产品的出货量明显加快。

1)IPM模块:营收14.13亿元,同比增长50%,国内多家主流白电整机厂商在变频空调等白电整机上使用了超过8300万颗士兰IPM模块,比上年同期增加约56%。

IPM产品在下游白电和工控市场的市占率不断提升;以旧换新政策催化家电市场复苏;因二代IPM内置新制程的IGBT,有效提升IPM产品的良率,进而不断提升IPM产能和供应水平。

2)MEMS传感器:营收1.15亿元,出货量较去年同期增长约8%,但受传感器产品价格下降的影响,其营收较上年同期仍然有一定幅度下降,公司MEMS传感器产品除在智能手机、可穿戴设备等消费领域继续加大供应外,还将加快向白电、工业、汽车等领域拓展,预计今后公司MEMS传感器产品的出货量将较快增长。

在物联网、人工智能和5G等新兴技术驱动下,全球MEMS市场规模有望稳定增长。根据Yole的数据和预测,2021年全球MEMS市场规模约为136亿美元,2021-2027年的CAGR可达到9%,预计到2027年达223亿美元。公司有望借行业东风不断拓宽产品覆盖及应用领域打开长期成长空间。产能方面,公司规划MEMS传感器年产能为8.9亿只,公司预计2024年项目达产。

3)MCU:营收较去年同期增长约28%,公司推出了基于M0内核的更大容量Flash更多管脚的通用高性能控制器产品,以满足智能家电、伺服变频、工业自动化、光伏逆变等多领域高性能控制的需求。

功率器件加速进入汽车等应用领域,SiC产线快速落地。24H1公司功率器件营收23.99亿元,同增3.97%;毛利率14.51%,同降9.42pcts。公司的功率器件除了加快在大型白电、工业控制等市场拓展外,已开始加快进入电动汽车、新能源、算力和通讯等市场,有望快速贡献营收。

基于公司自主研发的V代IGBT和FRD芯片的电动汽车主电机驱动模块,已在比亚迪、吉利、零跑、广汽、汇川、东风、长安等国内外多家客户实现批量供货;公司用于汽车的IGBT单管、MOSFET单管已实现大批量出货。同时,公司应用于汽车主驱的IGBT和FRD芯片已在国内外多家模块封装厂批量销售,并在进一步拓展客户和持续放量过程中。

SiC产能快速落地,新品研发导入顺利:“士兰明镓SiC功率器件芯片生产线”项目加速推进,截至目前,士兰明镓已形成月产6000片6吋SiCMOS芯片的生产能力,预计三季度末产能将达到9000片/月,预计2024年年底产能将达到12000片/月。公司自主研发的Ⅱ代SiCMOSFET芯片生产的电动汽车主电机驱动模块,已通过吉利、汇川等客户验证,并开始实现批量生产和交付。公司已初步完成第Ⅲ代平面栅SiCMOSFET技术的开发,性能指标达到业内同类器件结构的先进水平。

据Frost&Sullivan,2021年全球和中国电源管理芯片市场规模分别368/132亿美元,并保持快速增长,预计到2025年,全球和中国电源管理芯片的市场规模分别达到526/235亿美元。在国产替代化趋势、产能和产品两方面的规模优势叠加发力高附加值领域等多项利好因素加持下,该项业务将迎来稳健增长。

分立器件业务:公司作为“功率半导体百货商店”,分立器件覆盖全面完善,主要包括各类MOS(SGT-MOS、超结MOS等)、IGBT单管及模块、FRD、SBD、TVS等产品。分立器件业务俨然已成为公司的第一大业务。公司不断发力高端MOSFET和IGBT产品,超级结MOSFET产品及汽车、光储IGBT有望迎来放量。公司在功率器件上的营收将随着公司产能的扩张而不断提升。

LED业务:2021年受行业上行周期驱动影响,公司在LED芯片及产成品上分别实现营收7.08亿元,同比增长81.1%,公司正在向中高端LED应用如miniLED显示屏、红外光耦、安防监控、车用LED等领域开拓。但我们认为:1)LED芯片行业竞争较为激烈;2)LED行业周期性波动明显,整体利润率水平较低。基于此我们预计2023/24/25年公司LED业务将实现营收7.69/7.92/8.16亿元,对应同比增长为5%/3%/3%。

多产线齐头并进,产品结构持续升级

1)士兰集科:24H1产出12英寸芯片22.46万片(单月3.7万片),同比减少约5%,实现营收11.21亿元,同增6%。士兰集科产能利用率已处于较高水平(接近满产)。目前,士兰集科正在加快推进车规级BCD电路芯片产能建设,新增电路产能预计在25Q1释放。

2)士兰集昕:24H1产能利用率保持稳定,总计产出8英寸、12英寸芯片33.20万片(单月5.5万片),同比减少约4%。上半年继续产品结构调整,附加值较高的BCD电路、高压超结MOS管、大功率IGBT的出货量增长较快。目前士兰集昕的产能已处于满负荷运行,士兰集昕正在加快推进MEMS传感器芯片制造能力的提升,并加快建设8英寸硅基GaN功率器件芯片量产线。

3)士兰集成:24H1产出5、6英寸芯片104.96万片(单月17.5万片),比上年同期减少约1%。24H1营收较去年同期基本持平,目前生产线已处于满负荷运行。

4)成都士兰:24H1外延芯片产出和PIM模块封装产出均较去年同期有较快增长,营收同增约29%。下半年,成都士兰进一步扩大车规级和工业级功率模块的封装能力。

5)成都集佳:24H1营收同增约18%,盈利能力大幅度提升。下半年,成都集佳将加快实施三期项目,进一步扩大IPM功率模块封装线的生产能力。

6)士兰明镓:24H1营收3.64亿元,同增约81%,主要得益于LED彩色显示需求回暖,公司加大市场开拓。下半年,士兰明镓将继续加大在植物照明、车用LED、红外光耦、安防监控等中高端应用领域的拓展力度,进一步推出高附加值的产品,同时加快实现SiC功率器件芯片生产线产量爬升,改善盈利水平。

士兰微、华润微、闻泰科技(安世)为国内少有的功率半导体平台型公司。

参考资料:20240911-中泰证券-士兰微(600460.SH)24H1季报点评:24Q2营收环比增长,SiC产能快速落地

投资顾问:王德慧(登记编号:A0740621120003),本报告中的信息或意见不构成交易品种的买卖指令或买卖出价,投资者应自主进行投资决策,据此做出的任何投资决策与本公司或作者无关,自行承担风险,本公司和作者不因此承担任何法律责任。