拼多多的市值正式超越阿里巴巴,成为了“电商一哥”。

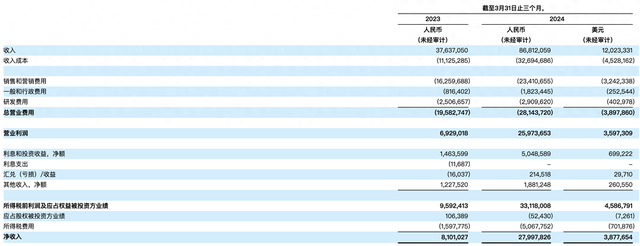

5月22日,拼多多披露了2024年一季度财报,财报显示,报告期内拼多多实现营收868.1亿,同比增长130.66%;实现净利润280亿,同比增长约246%。

对比同行,一季度京东的营收和净利润增速分别为7.04%和13.88%,虽然体量上还有较大的差距,但仅从业绩增长方面来看,拼多多已经超过了京东。此外,在业绩大增的提振下,拼多多的股价也随之走高,截至收盘拼多多总市值为2042.7亿美元,约合人民币14798亿元,市值正式超过阿里巴巴。

实际上,目前电商的红利期已经过去,三大电商巨头中的阿里巴巴和京东,业绩增速都已经大幅放缓。在此大背景下,拼多多能保持着业绩的高增长,主要得益于低价的策略,很显然,这是当下电商行业的重要方向。

高增长的“密码”互联网电商平台主要的收入来源,总结起来无非就是两大部分:广告收入和佣金收入。

根据财报显示,一季度拼多多的在线营销服务和其他服务收入达到了424.56亿元人民币,同比大幅增长了56%,该项业务就是上面提到的“广告收入”。

要知道,一季报披露之前,投资机构对拼多多该项业务的增速预期普遍在40%,现在的业绩增速显然是远超预期了。

佣金收入方面,根据财报显示,一季度拼多多的交易服务收入为443.56亿元人民币,同比大幅增长327%。

实际上,一季度拼多多的广告和佣金收入之所以能够同时实现大幅增长,跟其经营模式有很大的关系。

作为一个主打低价的平台,拼多多平台上聚集了大量的“白牌”或非知名品牌商家,这些商家虽有产能却往往缺乏品牌和销售渠道。

通过聚合大量用户需求,拼多多为这些商家提供了直达消费者的平台,减少了中间环节,让白牌商家得以快速扩大销量。在这个过程中,拼多多由于能够为商家带来巨大流量和订单,相对于这些商家拥有较强的议价权,商家不得不为了流量和订单付出高昂的“买量”费用。

此外,拼多多的全站推广策略也改变了传统的流量分配方式。拼多多通过算法推荐和社交裂变等方式集中引导流量,使得商家需要通过参与平台的推广活动或购买广告位来获得曝光,这实质上是将部分自然流量转变为付费流量。对于商家而言,虽然这意味着增加了营销成本,但在拼多多的巨大用户池中,这种“流量变现”模式依然具有吸引力,因为商家可以直接接触到目标消费者,实现快速销售。

整体而言,拼多多如今的高增长,正是靠着过去的“低价补贴”带来的,通过低价引来用户后,手握流量的拼多多能够对商家抽取更多的广告和佣金费用,而商家虽然赚少了,但在巨大的流量面前依旧选择妥协。从目前来看,只要拼多多能够吸引来更多的用户,增长就不会停下。

“出海”不能停虽然业绩表现相当亮眼,但实际上——国内电商的大环境并没有那么好。

根据艾瑞咨询发表的《2023年中国电商市场研究报告》显示2023年,中国实物商品网上零售额达到13.0万亿元,增速为8.4%。

整体来看,近几年实物商品网上零售额增速呈不断下降趋势,这主要是受国内整体消费环境的影响,社会零售增长处于相对较低的水平。中国电商市场经过20多年的高速发展,用户流量红利不断减少,目前电商行业已经从以增量为主转向增量与存量并重阶段。

除了行业增长陷入停滞之外,目前电商行业的竞争也十分激烈。除了传统电商——阿里巴巴、京东和拼多多的“三国杀”之外,新兴电商平台如抖音、快手、小红书等平台也在迅速崛起,尤其是抖音和快手这种靠内容驱动购物的电商平台,对传统的电商平台形成了不小的威胁。

因此,虽然一季度的业绩表现相当亮眼,但对于拼多多而言,加快推进“出海”业务的发展也同样重要。

在一季报中,拼多多并没有披露Temu的具体营收和净利润数据,不过根据媒体“海豚投研”提供的数据,Temu本季度的GMV大约是在90亿—100亿美元之间,初步预估Temu本季度的收入大约是324亿。

从目前来看,成立仅2年的Temu可以拿到这个成绩已经算是相当出色了。

据媒体报道,目前Temu的发展势头相当凶猛,在拼多多“无限火力”的支援下,Temu去年花费超20亿美元在Meta上投放广告;若按支出计算,Temu去年已经跻身谷歌第五大广告客户之列。而随着Temu的快速发展,其对于拼多多而言也变得越来越重要,根据汇丰调查报告估算,2023年Temu贡献了拼多多总收入的23%,这一数字在2024年有望升至43%,在2025年超过50%;预计在2027年GMV将增至1400亿美元。