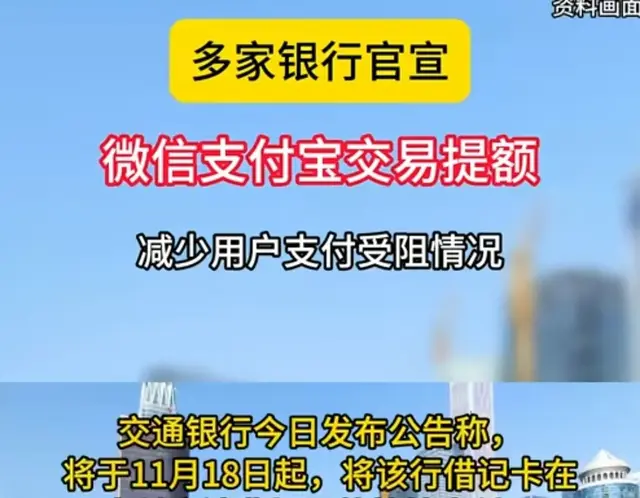

中国证券网发布消息称,多家银行对第三方支付平台的限额做了大幅调整。

其中包括交通银行、招商银行和邮储银行在内陆续提高了借记卡在支付宝和微信支付场景的交易限额,最高单日、单笔限额直接飙升至20万元。

来源:中国证券网,2024年11月12日

这一举动在市场上掀起了不小的波澜,也让不少用户感到意外和兴奋。

那么,银行为什么突然选择提高限额呢?这会对我们的生活带来多少好处?

限额提升的好处以前因为限额限制,总是要在大额支付时“拆分付款”或者更换支付方式,相信不少人都遇到过。

尤其是微信用户,眼下正是回看自己账户和绑定卡片的时机,毕竟这波限额升级,很多人都没留意到。

回顾过去几年的消费习惯,人们习惯于使用微信、支付宝完成日常支付。

从吃顿饭到买辆车,扫一扫二维码、一键付款,省去了很多繁琐的现金操作。

但是,相比线下刷卡支付或者传统银行转账,这些第三方支付的快捷支付一直有较低的限额,动辄被限额限制住。

大额消费或转账时,让很多人尴尬不已,去年6月,有不少用户在支付大件商品时,发现限额不足而被迫分次付款。

这一情况在今年11月的限额放宽中,可能会得到改观。

答案很简单,市场需求和竞争压力,过去,银行曾是支付的绝对主导。

但随着微信和支付宝的兴起,这种传统的支付方式被迅速挤压。

互联网支付平台的便捷、流畅,让不少用户渐渐远离了银行APP和传统转账方式。

银行在支付领域的地位受到冲击,坐不住了,现在银行通过提高限额,增加用户在消费过程中的流畅度,试图重新吸引客户的注意力。

这不仅是对第三方支付的一次“友好支持”,也是银行在支付市场重新抢占地盘的策略。

而对于微信用户而言,这一次银行限额的放宽带来的影响不容小觑。

长期以来,微信作为支付平台虽然便捷,但没有绑定银行卡或仅绑定小额支付限额的用户,在进行大额交易时常常会遇到困难。

尤其是一些有日常大额消费需求的人,在超市、商场或电商平台消费时,时常因为支付限额不足而不得不多次输入密码或被要求“换个支付方式”,体验不算理想。

如今,在银行的支持下,微信绑定银行卡的限额进一步提升,高消费用户可以享受更自由的支付选择。

然而,这也意味着一件事,如果还没有将银行卡与微信绑定,或者账户限额较低的用户,现在真的该关注一下账户情况了。

毕竟,高额度的使用权不是随便就能开通的,银行在推行这一限额放宽政策的同时,仍然对账户安全性保持高度关注。

对于未绑定银行卡的微信用户来说,虽然快捷支付方便,但限额限制依然存在,可能会错失这次便捷的提升机会。

另一方面,对于一些高频转账用户来说,新限额的设定无疑解决了他们在资金流转中的不便。

从便利的角度看,绑定银行卡、升级账户限额可能会为许多微信用户提供更灵活的支付体验。

当然,银行在推行这一政策的过程中,不会忽视风险因素。

限额提升确实增加了支付的灵活性和流畅度,但也不可避免地带来了资金安全的新挑战。

为此,银行在不断增强风控管理,通过交易监控和数据分析,确保每一笔大额支付都在安全的“监视”之下。

此外,银行也向用户建议,使用大额支付时应合理控制额度,尽量避免冲动消费,尤其是对自己财务状况不够清晰的用户而言,更应谨慎操作。

毕竟,限额提高了,并不意味着可以无节制消费。

限额提升背后的博弈表面上看,这似乎是银行给用户发的“福利包”,让支付体验变得更加顺畅,但实际上,这背后有着深刻的背景和市场策略。

通过这种方式,银行实现了支付市场的“回流”,但提升限额并不只是为了简单地保住一部分支付份额。

各大银行实际上也是在对用户数据的获取和支付行为的分析上发力,逐渐在消费领域建立自己的数据生态。

这种消费便利性和灵活性的增加,势必会带动交易量的提升,同时刺激了各个行业的消费增长,也有利于银行本身的支付业务增量。

从竞争策略上看,银行的限额调整也是为了迎合金融科技发展带来的支付创新,顺应数字化转型的大趋势。

金融科技近年来迅猛发展,支付手段从传统的刷卡、网银转账到现在的扫码支付、指纹识别,日益高效便捷。

银行限额的放宽,也是在这种大趋势下与金融科技同步,以此保持在移动支付领域的影响力。

不少银行在提高限额的同时,逐步引入生物识别技术、实时交易监控系统等高科技手段。

确保用户在享受高额度带来的便利的同时,资金的安全性依然得到有效保障。

然而,银行与第三方支付平台的这种竞争关系并非绝对对立。

相反,银行和支付平台之间的合作正在加深,限额的放宽也是为了进一步促进双方的协作关系。

在实际操作中,不少银行已经开始与微信和支付宝开展深入合作,共同推动用户在支付平台上的体验提升。

例如,一些银行与支付宝合作推出了免手续费的转账、返现活动等福利,刺激用户选择银行账户绑定支付。

通过这样的“绑卡促销”,银行试图吸引更多用户绑定银行卡,从而在用户的支付行为中维持较高的“曝光率”。

这种竞争与合作的关系,使得银行在与第三方支付平台的市场争夺中保持了微妙的平衡。

市场的“博弈”让限额调整不再是简单的银行政策变动,而是数字支付时代的一场战略部署。

为了防范潜在风险,银行首先需要对用户进行全面的风险评估。

这并非简单地提高支付限额,而是要在放宽限额之前,对用户的财务状况、信用记录、消费习惯等信息有详细的了解。

这些信息有助于银行判断哪些用户适合高额限额,而哪些用户适合保持较低的支付上限,从而在满足不同需求的同时,最大限度降低可能的风险。

例如,高净值客户或信用良好的优质用户,银行通常可以适当放宽限额,而对于一些信用记录薄弱或消费习惯不稳定的用户,限额的提升则应更加谨慎。

这样的分级管理能够帮助银行在风险可控的范围内提供更灵活的服务。

同时,银行还可以通过用户的过往交易数据,设定个性化的限额方案。

这样既能在大额支付场景中满足高消费需求,也确保了银行的风险管理体系能够有效运转。

此外,银行在限额提升的过程中逐渐引入金融科技技术,借助大数据分析、人工智能算法、实时监控系统等多种手段实现风险管理的升级。

通过对用户支付行为的大数据分析,银行可以迅速识别异常交易,并进行即时拦截。

比如,如果用户突然出现大额消费或频繁交易的情况,系统会自动触发风险预警,提醒用户并要求进行额外的身份验证。

这种机制确保了在限额放宽的背景下,用户资金始终处于“受保护”状态,银行能够迅速干预潜在的安全问题。

同时,银行对交易金额较大的支付行为进行二次验证,也是目前常用的安全手段之一。

限额放宽后的风险不仅体现在支付安全上,还在于用户的消费控制和财务健康。

未来,随着银行与支付平台的合作加深、技术手段的不断优化,用户的支付体验将进一步升级,消费选择将更加多元化。

放宽限额并不仅仅是银行的“攻守之策”,更是对用户体验的全方位升级,带来了“无界限”的生活新体验。

银行越是这样整活,就说明银行坑越大,贷出去收不回来,对外说是防电信诈骗,内里方得要死,就怕资金流转不过来,被爆出大瓜[doge]

限额不说,就说说限制交易次数吧!一年最大50次月10次[笑着哭][笑着哭]次数用完了就冻结必须去柜台激活修改,就纳闷了这个规定有啥用?一个银行干的尽不是方便老百姓的事[并不简单]

问题是谁敢微信和支付宝放20万呢?

我已经不信任银行了,除了发工资用银行卡,平时我都不需要银行卡