文:潘娴

在价格、开店、新品竞争都异常激烈的2024年,茶饮连锁们的日子过得如何?古茗的最新招股书为此打开了一扇观察的窗口。 继一周前获境外上市备案通知书后,快速推进IPO的古茗于昨日公布了最新招股书,首次披露今年前九个月的经营数据。小食代翻查文件发现,在门店数量、销售额持续增长的同时,古茗也有关键指标待改善,如加盟商流失率、门店平均销量等。

下面,我们不妨通过招股书称的“中国最大的大众现制茶饮店品牌”的古茗,来看看茶饮行业这一年的机遇和挑战。

抢占加盟商

伴随一众茶饮想加快“跑马圈地”,不少品牌都在今年降低开店门槛来吸引加盟商,竞争激烈程度一度被形容为“加盟商都不够用了”。 比如,蜜雪冰城自今日起启用一系列新的开店举措,包括向加盟商推荐老店所在商圈的新点位,帮助提高找店效率。今年年初,茶百道、书亦烧仙草纷纷宣布减免开店费用,奈雪也下调了加盟店投入成本和门店面积要求。 正推进上市的古茗今年也宣布了签约首年“0加盟费”、加盟费可分摊到三年支付的政策。此外,该公司还率先上线了官方二手设备交易平台,为买卖双方牵线。这一举措也被外界解读为变相降低开店门槛。

虽然为了开店各自出招,但透过古茗来看,抢到更多加盟商确实变难了。

根据古茗新招股书,截至2024年9月30日的前九个月,该公司加盟商数量为4842位,期内新增871位加盟商,还不到2023全年的一半,略高于2022全年的781位。

同期,古茗开店节奏也和许多同行一样有所放慢,今年前九个月增加了777家门店,而去年全年为2332家,而疫情期间的2022年也增加了975家。截至2024年9月30日,古茗拥有9778家门店。

不仅是找增量难,品牌要在这片红海中稳住老加盟商也不容易。小食代翻查古茗招股书发现,该公司在新版本文件首次披露了加盟商流失率,这一数字在今年创下新高。

在2021年、2022年、 2023年及截至2024年9月30日止九个月,古茗加盟商流失率分别为6.2%、6.7%、 8.3%及11.7%。今年前九个月,该公司退出的加盟商为643位,比2022、2023两年加起来的633位还要高。

这或许也在一定程度上解释了古茗为何要亲自下场撮合二手设备交易。大批加盟商离场令设备供应迅速增加,而在需求端,设备在开店成本中属于大头。根据古茗招股书,新加盟商开首店的前期投资预计为33万元,其中光是初始设备就要10万元。

回到加盟商流失率升高,古茗对此给出了两个解释,一是新加入的加盟商流失率通常较高,而2021年至2023年新加入的加盟商数目一直上升;二是今年的行业存在放缓及竞争加剧的情况。

从历年终止合作的情形来看,大部分都是双方同意终止。 在2021年、2022年、2023年及截至2024年9月30日止九个月,古茗终止的加盟商关系中有72%、73%、83%及92%因双方同意终止;14%、22%、12%及4%因违反加盟商协议所致;而14%、5%、5%及4%因加盟商协议未续期所致。 行业竞争加剧还体现在门店经营数据上。尽管古茗客单价相对稳定,产品价格也稳定在10~18元之间,但其销量有所下滑。这也许反映了各品牌加密开店带来的冲击,也有以往偏高端的品牌下调定价导致价格带重叠的影响。

其招股书显示,截至2024年9月30日的前九个月,古茗每笔订单的平均GMV(商品销售额)为27.7元,去年同期为28.2元;单店日均售出杯数为386杯,同比下滑7%;每家门店日均订单数为234单,同比下降3%。

随着门店规模扩大,古茗今年前九个月的GMV总额为166亿元,较2023年同期增加20.4%。不过,古茗期内同店GMV(注:报告期内较上一年度同期的同店产生的GMV百分比差异)出现了0.7%的小幅下滑,较过去三年有明显落差。2021~2023全年,古茗同店GMV均保持增长,幅度分别为12%、2.8%、9.4%。

也就是说,随着供给增多,老店生意不如前几年红火了,而这也许是古茗和其他品牌都面临的挑战。

仍有机会

尽管品牌间的“火拼”带来了不少阻力,但一些行业的基本面利好并未改变,也涌现了新的机会点。 比如在品类上,轻乳茶为品牌创造了新的发挥空间,改变了鲜果茶引领上一轮茶饮创新的局面。 轻乳茶通常指“原叶茶+牛奶”的组合,相比鲜果茶在标准化、自动化、出餐速度上更具优势。这一产品线因霸王茶姬所打造的大单品“伯牙绝弦”而受到关注,后者在霸王茶姬销售中的占比超30%。据该公司创始人张俊杰说法,伯牙绝弦2024年的销售额大概会超过100亿。

在轻乳茶走红后,不仅是茶饮,甚至连瑞幸、库迪、肯德基这些品牌也已推出相应产品。饿了么数据显示,今年4月至9月的半年时间里,推出轻乳茶的品牌数量同比去年增长近1倍,外卖量同比增长740%。 就古茗而言,其去年推出的轻乳茶“云岭茉莉白”仅用一年时间,就变成了公司产品的销售冠军,轻乳茶所属的奶茶饮品销量也实现了“反超”。曾经,果茶是古茗销量最高的品类,但这个头衔在其加码轻乳茶后落到了奶茶饮品头上。

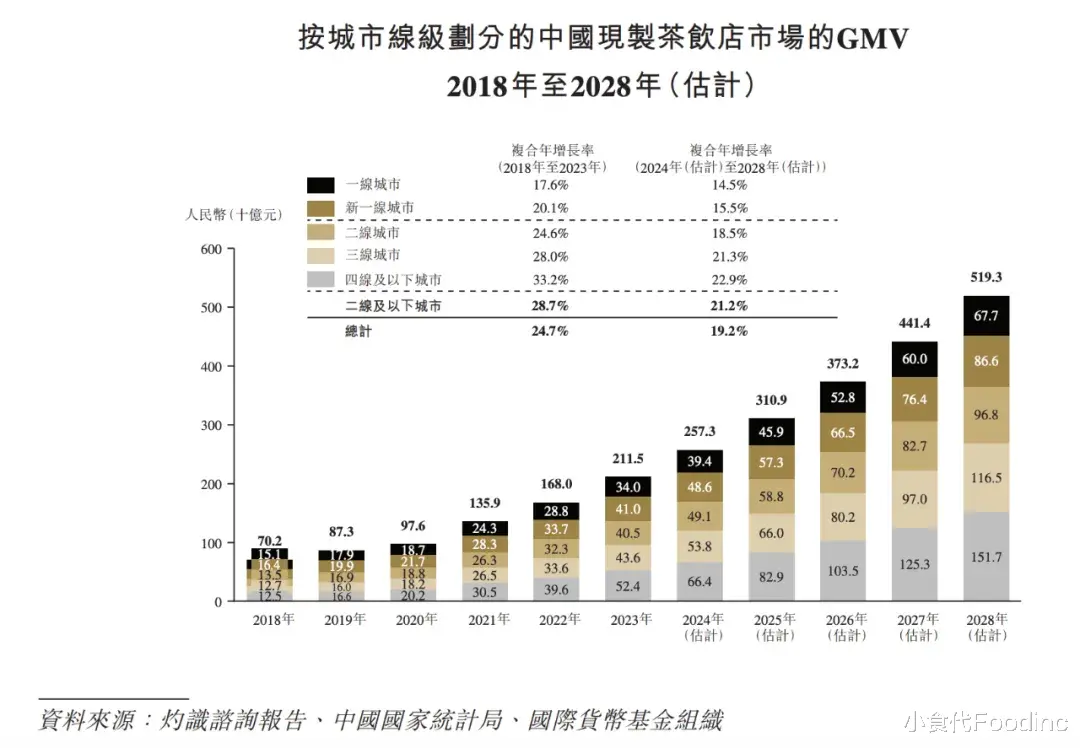

在2021年、2022年及2023年及截至2024年9月30日止九个月,古茗奶茶饮品录得的总销量分别为2.672亿杯、3.446亿杯、5.086亿杯及4.668亿杯,同期的果茶总销量为2.980亿杯、3.653亿杯、4.993亿杯及4.026亿杯。截至2024年9月30日止九个月,古茗奶茶饮品合计占售出总杯数的47%,较去年同期的38%上升了9个百分点。 就长期机遇而言,中国现制茶饮市场预计将维持不错的增速。 古茗招股书引用的灼识谘询数据显示,中国现制茶饮店市场的GMV由2018年的702亿元增长至2023年的2115亿元,复合年增长率为24.7%。到2028年,中国现制茶饮店的GMV预计将进一步增至5193亿元,2024年至2028年的复合年增长率为19.2%。

“这一增长趋势源自在中国现制茶饮店的持续演变驱动下,消费群体的扩大和现制茶饮消费频率的提高。”招股书写道,以消费群扩大为例,中国现制茶饮的饮用者数量已由2018年的2.248亿名增加至2023年的3.2亿名,复合年增长率为7.3%;预计2028年中国现制茶饮的饮用者数量将达到4.827亿名,2024年至2028年复合年增长率为8.5%。 市场规模持续提升,也带来了更大的开店容量。上述招股书指,截至2024年9月30日,古茗建立了22000多个门店的点位库。对比去年同期,其圈定的点位数量增加了3500个。 古茗表示,随着消费者对产品品质、购买便捷性以及个性化消费体验的要求不断提高,预计中国现制茶饮店将通过在配方中加入更多新鲜原料,通过数字化提高管理及营运效率,优化门店扩张策略,以及探索众多其他潜在的创新途径等方式持续演变。