1、 光伏制造:主材盈利承压,辅材龙头绩 优 2023 年需求维持高增但产业链价格快速下跌,光伏制造板块盈利压力已现。碳中和背景下 2023 年全球光伏装机需求在 2022 年高增长的基础上维持了较好 的增长态势,全球光伏装机规模同比增长 69.57%至 390GW(CPIA 口径),组 件需求同比增长 49%至 467GW(InfoLink 口径);但产业链价格的快速下跌使 得产业链普遍面临一定程度的盈利压力(既来自于产品价格下跌带来的盈利能力 降低,也来自于产品价格下跌带来的库存减值压力)。

主材中业绩表现相对更好 的是组件(部分海外高价订单交付带来业绩增量)、TOPCon 电池(电池技术快 速切换过程仍有一定的价格和盈利溢价);辅材中表现较好的是逆变器(储能需 求维持高增)、石英&坩埚(阶段性供需紧缺致价格持续上涨)、接线盒(需求 旺盛)、焊带(需求旺盛、产品升级致盈利维持)、银浆(需求旺盛、产品升级 致盈利维持)、支架(跟踪支架渗透率提升)。2024Q1 产业链价格维持跌势,辅材龙头企业业绩表现较为优异。

2024Q1 全球光伏装机需求增速虽有所放缓但仍有较强的需求支撑(2024Q1 国 内光伏装机同比+35.89%至 45.74GW,出口规模同比增长约 33%至 67.6GW), 但产业链价格在 23Q4 和 24Q1 的持续下跌使得主产业链各企业的盈利均面临较 大压力,叠加计提资产减值的压力使得重点企业业绩同比均有所下滑(除博威合 金)。

主材中业绩降幅相对较小的公司包括特变电工(煤炭&特高压业务有一定 利润支撑)、晶科能源(TOPCon 占比较高且有一定溢价)、阿特斯(美国光伏 &储能产品高盈利)、横店东磁(欧洲产品有一定盈利溢价)、博威合金(新材 料业务放量&美国光伏产品高盈利);

辅材中各环节的头部企业在本轮下跌中均 体现出了较强的盈利韧性和在细分行业较强的核心竞争力和盈利能力,福斯特、 福莱特、阳光电源、帝科股份、中信博等龙头在 2023 年全年和 2024Q1 均有领 先同业的业绩表现。

各细分板块价格走势情况:

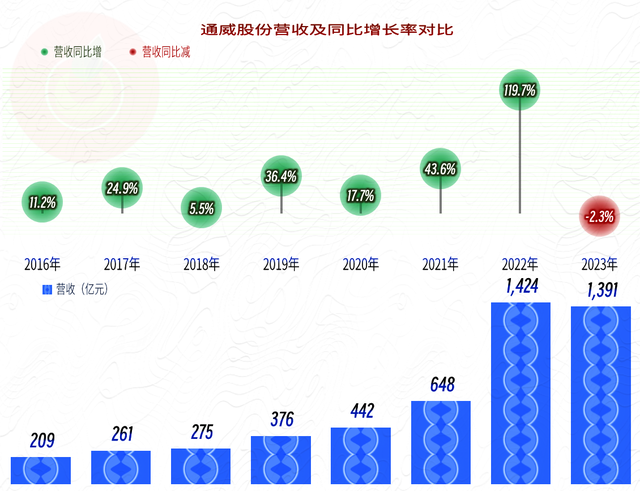

(1) 硅料:2022 年底硅料价格超跌后 2023 年年初有小幅反弹,但随着新产 能释放硅料价格逐步进入下行区间;截至 2024 年 5 月 8 日单晶致密料成交均价 已跌破 4 万元/吨,N 型料成交价已跌至 4.53 万元/吨(硅业分会数据),目前 硅料价格已经突破绝大多数企业的现金成本;随着头部企业(通威股份等)和新 进入(合盛硅业等)新增产能在 2024H2 投产爬坡并释放新的供给增量,硅料价 格预计仍将维持低位运行。

(2) 硅片:2023Q1 高纯石英砂紧缺致硅片价格降幅小于其他环节,盈利能力 阶段性扩张;但随着硅片产能的持续释放和石英砂供应压力得到缓解,硅片价格 跟随硅料价格步入下行区间;截至 2024 年 5 月 8 日 P 型/N 型 182mm 硅片价 格分别跌至 1.55/1.4 元/片(InfoLink 数据),在头部企业维持较高排产水平叠 加库存水平高企的背景下硅片价格仍将维持低位运行。

(3) 电池片:2023 年 TOPCon 产品需求的快速起量使得 TOPCon 电池供需 维持紧平衡且相较 PERC 有一定溢价;随着 2023 年底/2024 年初 TOPCon 产能 陆续投产,TOPCon 产品的价格亦有所下降,但较高的功率水平使其相较 PERC 产品仍有一定溢价(截至 2024 年 5 月 8 日仍有约 6 分/W 的溢价)。

(4) 组件:2023 年组件产品价格呈现稳步下行态势,除美国市场外其余海外 市场和国内产品的价差随着海外竞争加剧而有所收窄;头部四家市占率仍维持相对高位(隆基绿能、晶科能源、晶澳科技、天合光能),新进企业产能快速扩张 (通威股份、一道新能等)。

(5) 逆变器:2023 年地面电站逆变器放量,下游需求的提升以及相对稳定的 竞争格局使得行业龙头量利齐升,2024Q1 盈利仍维持高位;2023 年户用组串 逆变器出货呈现前高后低的趋势,整体竞争加剧,目前欧洲市场仍面临着一定的 库存压力,欧美以外的海外市场是 24 年的重要增量。(6) 微逆:2023 年出货整体呈现前高后低趋势,竞争格局相对稳定,目前仍 面临着一定的库存压力。

(7) 胶膜:2023 年原材料粒子价格波动幅度相较 2022 年有所缓解,但在组 件企业盈利承压背景下胶膜较难实现顺价,盈利仍面临较大压力;龙头企业(福 斯特)凭借其成本和规模优势保持了较好的盈利能力和市占率水平,二线企业面 临较大的经营压力。

(8) 光伏玻璃:2023 年和 2024Q1 光伏玻璃价格(3.2mm)基本在 25~30 元/m2区间波动,在组件企业盈利承压背景下盈利能力亦受到压制;头部企业(福 莱特、信义光能)市占率维持高位且凭借其成本和技术优势加速产能扩张节奏, 未来市占率有望进一步提升。

(9) 背板:2023 年背板价格受组件价格下行和行业竞争加剧等因素影响呈现 下行态势,盈利能力也面临一定压力;头部企业(赛伍技术、中来股份、福斯特) 产能维持扩张,市占率有望进一步提升。

(10)石英&坩埚:2023 年受供需紧缺影响高纯石英砂和坩埚价格持续上涨, 相关企业业绩同比均有显著提升;2024Q1 随着海外进口砂供应释放叠加硅片企 业盈利承压,坩埚及石英砂价格持续下跌,相关企业 2024Q1 业绩有明显下滑。

(11)热场:2022 年头部企业为优化竞争格局主动开启价格战,热场价格持续 下行,2024Q1 维持下行态势且有望阶段性见底;市场竞争态势加剧背景下头部 企业产能和成本优势有望维持。

(12)金刚线:2022 年随着硅片大型化、薄片化进度超预期推进,金刚线需求 亦超预期提升,产品价格跌幅相较之前有所放缓;但随着 2023 年硅片企业盈利 承压叠加行业竞争格局加剧,2023Q4 和 2024Q1 金刚线价格均有明显的下行趋 势;龙头企业(美畅股份)市占率维持高位,二线企业(高测股份、恒星科技、 岱勒新材等)产能加速扩张,未来竞争格局有望加剧。

(13)接线盒:2023 年接线盒单价基本维持稳定,2024Q1 在组件企业盈利承 压背景下接线盒价格有一定程度的下调;随着芯片接线盒渗透率逐步提升,头部 企业的市占率有望进一步提升,盈利能力有望维持。(14)支架:2023 年和 2024Q1 随着硅料和组件价格步入下行通道,集中电站 建设加速推进,跟踪支架需求放量后头部企业的出货和盈利能力均有显著改善。

(15)焊带:随着 TOPCon 需求持续释放,SMBB 超细焊带相较传统焊带技术 难度更高,市场格局有望进一步集中,且头部企业盈利能力有望维持。

(16)银浆:2023 年和 2024Q1PERC 浆料加工费在竞争格局加剧背景下面临 一定压力,TOPCon 浆料加工费仍较 PERC 浆料有一定溢价,且 LECO 专用浆 料因技术难度更高,其加工费水平仍维持相对高位;国产两家头部企业(聚和材 料、帝科股份)2023 年市占率稳中有升,2024 年随着难度更高的 N 型产品用 浆料需求提升,集中度有望进一步提升。

供给扩张致价格持续下跌,2024Q1 硅料降幅快于下游环节。总体而言,在 2023 年需求景气度仍维持相对高位的背景下,各环节的产能快速扩张使得整体产业链 均面临较大的竞争压力,主材价格均呈现快速下降态势;2024Q1 虽需求向好, 但竞争态势的进一步加剧使得产业链价格仍维持跌势,仅一体化企业的部分高价 出口订单、N 型硅料和 N 型电池片环节仍有一定的利润留存,其余环节均面临 较大的经营压力。

随着价格加速下跌,全产业链均面临较大的盈利压力。2021Q1 起硅料毛利率持 续走高,叠加下游盈利能力的持续承压,硅料和组件的毛利率差在 2022Q3 拉大 至 71 个 pct;但随着硅料产能释放叠加各环节竞争加剧,主产业链各环节的毛 利率在 2023 年均呈现出逐季下行的态势,2024Q1 除 N 型料占比较高的大全外, 硅片/电池片/组件代表公司毛利率均为个位数,预计 Q2 亦较难得到显著改善。

产业链加速下跌使得主产业链各环节均出现较大程度的资产减值损失,预计 2024Q2 计提减值压力将有所缓解。

产业链价格加速下跌在给日常经营带来直接 盈利压力外,也会给存货带来明显的跌价风险;

此外随着电池片技术的持续进步, TOPCon 产品需求占比快速提升(2024 年 4 月超过 36.1GW 的光伏组件定标中 N 型产品占比超 9 成),PERC 产能面临较大的盈利压力,部分拥有较多 PERC产能的企业也在 2023 年和 2024Q1 进行了计提固定资产减值准备。

随着产业链 价格进入底部区间、价格跌幅逐步放缓,以及 PERC 产能计提充分后,我们预计 2024Q2 主产业链计提资产减值所带来的业绩压力将得到明显改善。

2、 光伏设备:

新技术带动订单规模高增 2023 年,光伏设备板块(下表中的 10 家公司汇总)维持了较好的营业收入和归 母净利润增长表现,营业收入增速为 59.86%,增速环比增加 10.10 个 pct;

归 母净利润增速为 43.15%,增速环比减少 28.60 个 pct,主要系竞争加剧导致的 盈利能力下降。

2024Q1,在部分新技术电池及组件产线持续交付的背景下,光 伏设备板块仍保持稳健增长,营业收入增速为 41.88%,归母净利润增速 25.04%。

2023 年,光伏设备板块整体毛利率水平同比小幅减少 0.12 个 pct 至 34.45%, 其中影响较大的是电池片设备,毛利率同比减少 2.98 个 pct 至 32.40%,主要 原因系TOPCon设备在2023年步入验收周期,前期设备普遍需要积累调试经验, 后续随着设备进一步量产毛利率水平已有所恢复,2024Q1 电池片设备毛利率回 到 34.21%。

从资产负债表角度来看, 硅片设备:

整体行业大规模扩产的高峰期已过,2023 年板块合同负债和存货增 速相较 2022 年均有明显回落;

从季度数据来看,硅片设备合同负债和存货增速 的高峰出现在 2022Q3,后续增速呈现稳步下行状态;

后续硅片设备仍有更新换 代的需求(低氧单晶炉等新产品替代)。

电池片设备:

TOPCon 电池产线的大规模扩产给电池片设备企业带来了较为旺盛 的订单需求,2022/2023 年电池片设备的合同负债和存货增速斜率持续提升;

但是从季度数据来看,2023Q3 是报表拐点,2023Q4 和 2024Q1 板块的合同负 债和存货增速稳步下行,主要原因系前期大规模启动建设的 TOPCon 产线陆续 交付后暂无新的大规模扩产计划。

组件设备:

在 2020 年大尺寸带来的串焊机换代红利后,2023 年 N 型电池片扩 产带动了新一轮的组件设备更新换代需求,2023 年组件设备的合同负债和存货 增速均有提升趋势;

分季度来看,组件设备的增速波动幅度小于硅片和电池片设 备,体现出组件设备有着相对较为稳定的设备更新换代需求,随着 0BB 技术的 成熟和进一步扩散,2024 年组件设备环节的景气度有望进一步提升。