一、陈小鹭

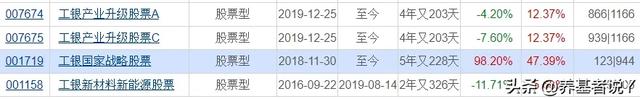

管理工银国家战略股票,任职回报98.2%,同类排名123/944。

曾在华泰联合证券担任研究员,2011年加入工银瑞信,任研究部基础化工行业高级研究员,现任权益投资部宏观研究团队策略组组长。

2016年9月22日上任基金经理,管理规模14亿。

基于经济周期和行业比较的投资框架:分子端是现金流,取决于盈利周期、行业本身需求和行业供需格局,分母端贴现率受制于金融周期和预期;经济周期同时决定模型的分子和分母。中观行业核心点看盈利水平。

投资上关注公司盈利和估值相匹配,依靠深度研究赚取公司持续盈利的收益,择时操作较少。

轮动风格,现在重仓非银金融、房地产、轻工制造、建筑材料。换手率正常,不择时,跑赢偏股混合型基金指数,回撤一般。是个值得考虑的目标。

二、贲兴振

管理银华行业轮动,任职回报76.36%,同类排名532/2404。

经济学硕士,历任北京城市系统工程研究中心研究员,新华基金行业分析师、策略分析师、基金经理、基金管理部副总监,2016年7月加盟银华基金,是银华基金基本面研究投资事业组负责人。

2012年12月21日上任基金经理,管理规模29亿。

《银华基金贲兴振:如何以较低的回撤获得较高的收益率》

把控制回撤放在很高的位置上,在取得超额收益的同时,降低组合的波动率。投资目标很清晰,希望正确的承担风险,力求实现中低风险和中高收益。但回撤控制的并不好。

把主要精力放在行业研究和个股研究上。能力圈主要在低估值的传统行业和优质的消费品公司。一些高成长和高估值的行业,在组合的占比不高。

主要是赚三类钱:1)低估值品种均值回归的钱。2)优质消费品的投资机会。3)行业有空间,成长能力突出,具备竞争优势的公司。

长期重仓食品饮料、医药,另持有部分价值行业。择时,跑赢偏股混合型基金指数,年年排名靠前,不擅长控制回撤。

三、李锦文

管理南方智慧,任职回报149.1%,同类排名68/2502。

复旦大学会计学专业硕士,曾就职于德勤华永会计师事务所、安信基金、招商基金,历任审计员、行业研究员。2015年9月加入南方基金,任研究部高级研究员。

2018年12月7日上任基金经理,管理规模85亿。

投资方法:希望精选到价值低估的优质公司,包含当下的价值低估以及未来成长性低估。价值低不等于低估值。

之前重仓医药、食品饮料。2023年后重仓煤炭。跑赢偏股混合型基金指数。

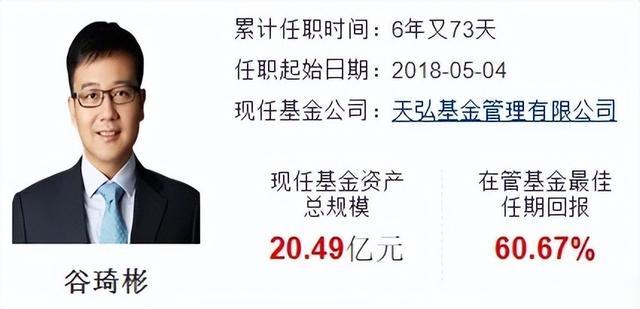

四、谷琦彬

管理天弘周期策略,任职回报53.98%,同类排名1018/2414。

清华大学工学硕士,2015年加入天弘基金,曾任电新、传媒高级研究员,现任天弘基金大制造组投资总监。

2018年5月4日上任基金经理,管理规模20亿。

正如查理·芒格所说,“我们只是寻找那些不用动脑筋也知道能赚钱的机会。我们跨不过7英尺高的栏,我们寻找的是那些一英尺高的,对面有丰厚回报的栏。所以我们成功的诀窍是去做一些简单的事情,而不是去解决难题”。

虽然能力圈在大制造,但谷琦彬重仓地产链、航空。过去几年表现不算亮眼。

风险提示:

股票和基金都有风险,投资需谨慎。本号主要是梳理一些知识点,以及自己投基之路上的感悟,看做个人笔记就好,公开主要是方便自己查询,也希望对他人产生那么一些帮助,不构成任何投资建议,所提的基金、股票也不作任何推荐。

另外,文章观点也只代表写文时的想法,可能对,也可能错,未来还可能改变