半年度上市公司法定披露期进入尾声,千亿药商最新经营业绩出现分化……

三大药商多个财务指标下降

我国最大的四家综合性医药企业集团当属三大国企国控、华润、上药和民企九州通,四家企业在制药工业、商业分销和零售级医药行业的上中下游均有布局。

截至发稿日,四大药商中有三家——国控、上药和九州通已经公布了最新的业绩。总体来看,三大药商的业绩也是降多增少。

2024年上半年三大医药商业巨头的营业收入、净利润均出现分化,毛利润均出现下滑。

从营业收入来看:

国药控股由于其庞大分销业务的体量,短期内其业务市场地位尚不能被撼动,但多年来首现负增长,主要系医疗器械分销业务和零售业务出现不同幅度的下滑所致,致使业务规模总体下滑超过2个点;

此外九州通营业收入也出现下降,幅度较国控略大,下降2.71%,录得771亿元的营收;

上海医药保持超过5个点的增长,2024年上半年营业收入接近1400亿元,是三家中仅有一家应收保持增长的企业。

从毛利情况来看:

三家企业均出现5个点以上的下滑,即使是业务规模保持增长的上药也是增收不增利。从利润率来看,由于上药的工业占比较高,毛利率接近12%,也较去年的12%以上下滑约1个百分点。

净利润也出现了分化,国控和九州通净利润额下降超过10个百分点,国控同比下降超过14%;上药净利润与其规模类似,保持增长态势,增长达到12.72%。

注:数据来自于各公司的半年报/业绩快报。

千亿分销商药品分销业务增长势头放缓

根据已经发布业绩报告的三大头部千亿药商发布的最新半年报来看,2024年上半年,三家企业中,国控和上药两家保持增长,其中国控的增速不到1个百分点,如果合并其器械分销业务,则出现下滑;目前仅有上药药品分销业务保持较好的增长韧性,达到13.62%;九州通分销业务的下降幅度要略大于其总体业务收入,2024年上半年分销业务下降近5.5%。

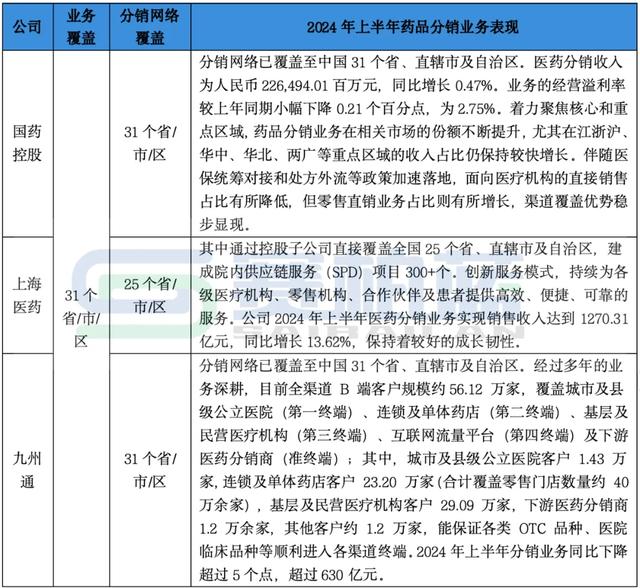

三大药商分销业务基本情况

注:数据来自于各公司的半年报/业绩快报。

基于四大药商的强大分销网络基础和多年的深耕,目前其业务均已渗透到全国的31个省市区,但是企业的分销网络覆盖(设立省级分公司),国药控股和九州通较强,均实现了在中国大陆地区31个省市区的全覆盖,上海医药覆盖25个省市区。

三大头部药商2024年上半年药品分销业务发展具体情况如下表:

注:数据来自于各公司的半年报/业绩快报。

三大头部分销业务主要发展策略与核心竞争力

在医药市场加强监管、反腐和医保控费的大背景下,行业合规经营日益重要,三大药商在新的年度采用了哪些发展措施?

国控:分销业务关键词有“扩面”和“提效”。持续“扩面”积极拥抱国家集采政策。2024年,医保局继续大力推进医药集中带量采购工作,在集采品种选择上强调统筹协调,重点在国家和地方两个层面开展工作,做到国家和地方互为补充,持续扩大集采覆盖面。在开展流通配送业务基础之上,国控主动调整策略提升效率。加强和战略性客户的业务对接,根据行业变化积极调整营销策略,持续推动三四级公司营销转型和效率提升。积极聚焦总经销、总代理品种,打造直接面向终端的营销服务理念,逐步推进数字化转型的同时完善销售组织结构和团队建设,全面发挥团队专业素养和综合服务能力,提供端到端、全国一体化的一站式服务解决方案。

上药:分销业务关键词为“整合”与“落实”。上海医药在去年推进医药商业南北板块整合的基础上,于今年上半年推动落实预算管理与绩效考核的统一管理,建立健全相关信息系统和制度体系,加强一体化运营,深化省级平台建设,形成商业融合发展的新格局。上药以“赛诺菲一号工程”项目为主导,搭建全国一体的商业营销体系。2024年上半年,上药药品CSO合约推广业务突飞猛进,实现销售金额约40亿元,同比增幅达172%,合约产品覆盖赛诺菲、拜耳等18家药企。其中,“赛诺菲一号工程”项目全年目标达成进度已过半。2024年上半年,上药进口及创新药产业服务能力进一步加强,成功引入进口总代品种8个。

九州通:分销业务关键词为“数字化”与“转型”。九州通经过多年的数字化转型,搭建了医药行业领先的院外数智化交易与服务平台-药九九B2B交易平台,通过三方+自营+合营的业务模式,为上下游客户提供网络覆盖、产品推广、统采集配、品种保供、库存共享、委托配送、供应链金融等全产业链服务;自主研发及迭代上游供应链SaaS系统“智药通”、云采购及下游SaaS系统“云店通”首营平台、“药九九”B2B电商平台等数字化工具赋能业务,为上游客户提供全渠道、全场景的数字化分销服务,为下游客户提供全品类、“一站式”的数字化供应链服务。2024年上半年,深入推进分销业务数字化,全面升级药九九平台模式,截至报告期末,九州通药九九平台注册用户45万⁺、活跃用户38万⁺,“智药通”平台活跃用户26万⁺。

零售寒冬下,三大药商零售业务降多增少除国控高居我国零售业务榜首外,虽然上药九州通的零售业务规模与一些专业的大型药店零售企业如大参林、一心堂、老百姓等大药房的业务规模还有一定差距,但这三大千亿药商的零售业务也稳居在我国药店百强之列。

根据商务部2023年发布的《2022年药品流通行业运行统计分析报告》中“2022年药品零售企业销售总额前100位排序”表中:上药的华氏大药房居第9位、上海医药大健康云商股份有限公司排16位;九州通好药师大药房连锁有限公司排11位。可见,三大头部药商的零售业务也具有较强的实力。

从具体各家企业的业务情况来看,2024年上半年一改去年同期大幅增长10%以上甚至九州通增长近40%的态势不同,除九州通零售业务规模最小、略增1个百分点外,国控和上药均有下滑。可见,在药店零售业务面临多渠道比价、客流下滑、医保监管趋严的大背景下,大药商的零售业务也经营维艰。

注:数据来自于各公司的半年报/业绩快报。

零售业务网络&业绩贡献比拼

在三大药商零售业务的药店情况来看,由于九州通好药师采用加盟的模式,2024年药店数量超过2.4万家。国控门店数超过1.2万家,上海医药零售药店超过2000家。

三大药商2024年上半年零售业务药店和应收具体情况如下表:

注:数据来自于各公司的半年报/业绩快报。

加强监管,零售业务面临整合

2024年上半年,国家医保局进一步探索定点零售药店药品价格管理,药品价格治理从院内转向院外,多渠道公开比价等监管举措相继实施。多地医保局先后上线定点零售药店药品比价系统,推进定点零售药店价格公示与监测,进一步引导和监管零售药店合理定价、公平竞争,解决信息不对称导致的市场无序竞争和医保资金损耗。

根据九州通的半年报数据,2024年1-5月,中国医药零售市场的药品销售规模达到2063亿元,同比增长0.7%,稳中有涨;其中零售药店(含O2O)规模占比87.50%,增速-0.2%,电商B2C规模占比12.5%,增速7.3%,市场整体发展态势稳定。

国药控股:国控零售业务的发展重点关键词为“完善战略”、“专业化”和“转型创新”。零售业务未来企业将继续挖掘专业化药房服务潜能,积极承接医院外流处方,优化门店布局、拓展门诊统筹药店,加快建设患者随访中心、罕见病中心、慢病中心药房等新兴业态,提升专业药事服务、健康管理等综合服务能力;同时面对全新的竞争格局和态势,将运营质量和盈利能力作为零售业态的首要管控指标,不断优化商品结构,增大高毛利品种销售占比,持续提升零售药房的整体盈利能力和经营质量。

上海医药:联动拓展“互联网+”创新模式。上药云健康持续支持的“互联网+”医药商业科技平台,提供以中国领先专业药房网络——“益药·药房”为基础的创新药全生命周期服务。

九州通:继续推进“新零售”业务,打造数字化平台。2024年上半年,九州通新零售战略以“万店加盟”为核心,形成包含B2C电商总代总销、药九九B2B电商平台、零售电商服务平台、物流Bb/BC仓配一体化等业务矩阵,打造“批零一体化”、“线上线下一体化”和“BC仓配一体化”的服务体系。

截至2024年7月底,好药师直营及加盟药店已达到24,387家,今年年底将冲刺30,000家,预计将服务C端会员1亿⁺。

随着华润医药的半年报公布,四大上半年的业绩情况将见分晓。