引言:随着港股调整接近支撑位,AH溢价再度上行,逆势资金回暖,产业资本回购和资金南下的意愿再次增强。

南向资金又成“扛把子”,净买入规模不断扩大上周南向资金单周净流入规模为244.24亿港元,创今年6月下旬以来新高。本周内(10月21日到23日),南向资金净流入规模已达277.36亿港元,其中10月21日南向净流入规模达到124.30亿港元,刷新3月23日以来新高。

(以上数据来源:Wind,截至2024-10-23)

从净流入的细分板块来看,南向资金或偏好科技、红利相结合的哑铃策略。近7日,南向资金净买入靠前的个股分别为阿里巴巴、中芯国际、盈富基金、小米集团、腾讯控股、融创中国、华润电力、中国中药、中国人寿、吉利汽车。其中阿里巴巴、中芯国际、小米集团、腾讯控股均为恒生科技指数前十大权重股。

(以上数据来源:Wind,截至2024-10-23)

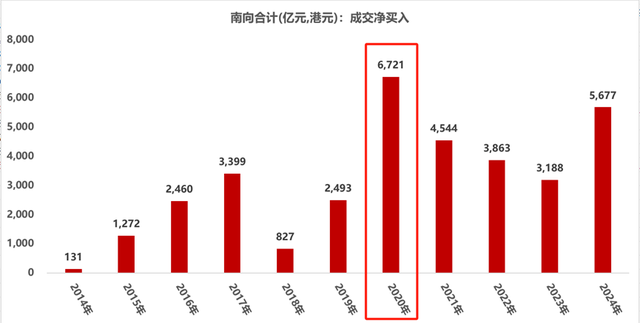

截至10月23日,南向资金今年净买入金额已达到5677.29亿港元。若目前南向资金的流入速度持续,今年南向资金的净买额或创下历史新高。数据显示,虽然今年还剩两个多月,但南向资金的净买入金额已经是历史次高,仅次于2020年的6721亿港元。这一趋势表明,内地投资者对港股市场的信心或在逐步增强。

(以上数据来源:Wind,截至2024-10-23)

港股回购升温,产业资本“秀power”值得一提的是,港股市场再次调整后,港股市场的回购再度升温。华泰证券指出,上周回购案例数共计238起,较前一周增加44起,回升至2023年以来80%分位数以上。

此外,截至10月23日,今年已有253只港股获公司回购,55只个股年内累计回购金额超亿港元,整体回购金额已超2200亿港元。

(以上数据来源:Wind,截至2024-10-23)

从上图可知,今年以来,腾讯控股、美团、小米集团、快手等恒生科技指数成份股都进行了累计金额不小的回购,回购金额位列港股前十。这些互联网科技公司大量的、持续的回购行为,或有助于稳定市场价格、改善股东回报,并提振市场信心。

港股后续看什么?中信建投认为,港股科技互联网板块在盈利上明显修复、估值上受益于分红回购潮、流动性上受益于外资的青睐,因此最值得关注。

浦银国际认为,本轮中国股市行情的第一阶段普涨行情或已结束,目前或已进入第二阶段盘整震荡期。建议关注港股市场上一些前期表现落后但基本面稳健的有中长期投资价值的个股,比如优质的高息股,有望受益于利率持续下行的趋势;以及回购较多的绩优蓝筹股。

国泰君安认为,港股估值回落,风险溢价率提升,后续仍具向上空间。全球央行进入宽松周期,国内政策端发力仍可期,分子分母端预期改善叠加市场情绪的底线区间抬升确认,估值/风险溢价率空间打开,当下港股再度步入配置区间。推荐耐心布局,结构上看好有景气回升的利率敏感型成长股,高分红新增推荐材料。

天风证券认为,在预期逐渐修复、期待后续基本面逐渐改善的基础上,当前港股中概仍具估值吸引力,风险回报比高。

(以上信息来源:《浦银国际-月度市场策略:如何把握盘整期的结构性机会?-241021》、《华泰证券-策略周报:主动型外资再度转向净流出-241021》、《中信建投-“市场策略思考”之二十四:港股大周期走到哪儿了?-240930》、《天风证券-港股周报:受多重利好推动,继续看好港股中概-241021》、)《国泰君安-港股市场流动性与估值跟踪:港股卖空比例回至历史低位-241022》)

港股科技板块,乘风人工智能,踏浪新能源车:场内ETF:恒生科技指数ETF(513180);

场外联接基金:华夏恒生科技ETF发起式联接(QDII)(A类:013402 / C类:013403)

恒生科技指数ETF(513180)的标的指数为恒生科技指数,其2019-2023年完整会计年度业绩为: 36.25%,78.71%,-32.70%,-27.19%,-8.83%;指数历史业绩不预示基金产品未来表现。

T+0特别风险提示:跨境ETF实行T+0回转交易机制(即当日买入,在交收前可以于当日卖出),资金运作周期缩短,可能带来短期波动风险

其联接基金存在联接基金风险、跟踪偏离风险、与目标ETF业绩差异的风险等特有风险。A类基金申购时一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。

风险提示:1.上述基金为股票基金,主要投资于标的指数成份股及备选成份股,其预期风险和预期收益高于混合基金、债券基金与货币市场基金,上述基金属于中高风险(R4)品种,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。2. 上述基金存在标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险。3.投资者在投资上述基金之前,请仔细阅读上述基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识上述基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。4.基金管理人不保证上述基金一定盈利,也不保证最低收益。上述基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对上述基金业绩表现的保证。5.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。6.中国证监会对上述基金的注册,并不表明其对上述基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于上述基金没有风险。7.本产品由华夏基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。8. 上述基金为境外证券投资的基金,主要投资于香港证券市场中具有良好流动性的金融工具。除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外, 上述基金还面临香港市场风险等境外证券市场投资所面临的特别投资风险,包括港股市场股价波动较大的风险、汇率风险、港股通机制下交易日不连贯可能带来的风险等。9.市场有风险,投资需谨慎,本内容提及的个股不构成个股推荐,ETF盘中涨跌价格不代表基金净值表现。