观点小结

核心观点:偏空 美棉反弹结束,继续下跌。郑棉在宏观不及预期背景下,空头集中进场,作为可选消费,棉花价格难以承压。内外走出正套行情,市场等待配额发放进一步驱动。

月差:中性 关注9-1反套、远月内外正套机会。

现货:偏空 现货交投维持清淡,现货销售基差继续下调。

进口棉:偏空 美棉进口利润缩窄,国内进口数据强势,关键在等待配额发放。

进口棉纱:中性 棉纱进口利润缩窄,贸易商谨慎订货。乌纱相对稍好,32支以上受到国产纱冲击。

库存:偏空 1)纺企原料库存下降、棉纱成品库存上升;2)织厂原料下降、坯布库存上升。

新年度种植预期:偏空 USDA5月报告,全球方面,2024/25年度产量增加大于消费上升,期末库存大幅调增,整体影响偏空;美棉产量、出口调增,期末库存上升,影响偏空。

全球终端消费:中性 美国服装及服装面料批发商库存小幅补库(偏多),但零售商库存高位(中性偏空),我国棉纺出口东南亚份额上升,但是欧美日韩份额下滑(偏空)。东南亚纱线开机率维持、国内下降(偏空)。

宏观:偏空 国内制造业PMI数据低于50荣枯线,预示出口动能或边际走弱。海外方面,在等待6月美联储会议释放信号。

中国:下游悲观传导至上游

月间价差:9-1反套体现了对本年度更大的悲观

9月基差扩至1000元/吨。9-1反套,更多体现出对23/24年度供需结构的悲观,预计反套趋势维持。09花纱价差反复,其实是下游的悲观已经传导至棉花端形成共振,近期的操作只能以短线交易为主。

数据来源:紫金天风期货研究所

内外正套趋势大概率继续维持

内外价差小幅回落至2800元/吨附近,进口利润缩窄,1%关税进口利润在570元/吨,滑准税进口利润在420元/吨。内外关注正套小幅走出,或继续维持正套的趋势有两点期待:1、市场等待配额发放情况;2、天气端驱动更多集中在外盘。

数据来源:紫金天风期货研究所

天气短期小范围扰动影响不大

喀什、阿克苏短期、小面积冰雹、降雨,从面积、后期补救等方面看,对最终产量影响有限。新疆各地天气快速恢复中。目前对新疆棉新季产量的预估依旧维持在560-570万吨。

数据来源:紫金天风期货研究所

下游负荷:继续下滑

截至5月31日,棉纱厂开机负荷为53.9%,开机率继续小幅下滑,但新疆及大型纺企开机维持。棉布开机为50.5%,织厂订单情况无明显改善,开机率继续回落。

数据来源:紫金天风期货研究所

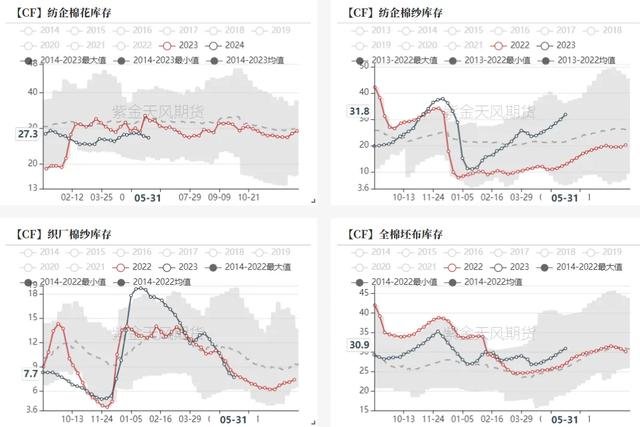

纺织产业链库存:织厂成品库存挤压

截至5月31日,纺纱厂原料库存为27.3天,成品库存31.8天,原料库存下降、成品库存上升。织布厂棉纱库存为7.7天,原料库存继续去库。织布厂全棉坯布成品库存30.9天,成品累库。随着走货减少,织厂库存累积,库存压力增加。织厂对棉纱的采购维持随用随买。

数据来源:紫金天风期货研究所

轻纺城成交情况

轻纺城成交回暖,整体超过过去五年均值水平,化纤布明显好于棉布。现货订单量减少,织厂订单持续低迷,小、散单为主,空余机台常规品种上机增加。价格可协商。利润方面,厂商维持亏损。

数据来源:紫金天风期货研究所

棉纱:成交依旧没有改善

郑棉周五出现大幅回落,纯棉纱市场整体行情较为清淡。价格方面,前半周跟随棉价小涨。品种表现方面,近期32支成交相对较好,以秋冬订单为主,其余品种均表现不佳。利润来看,内地纺企现金流即期亏损扩大至-1400元/吨左右,新疆纺纱利润在1000元/吨。

数据来源:紫金天风期货研究所

东南亚纱线情况

开机来看,越南抬升、巴基斯坦维持、印度开机小幅下滑。印度开机下滑主要是本土需求稍有下滑、电力成本上升所致。价格方面,越南低价环锭纺和巴基斯坦普梳和低支赛络纺报价小幅上调,印度整体持稳为主,部分品种表现略弱,成交来看,当前成交偏淡。

数据来源:紫金天风期货研究所

进口棉纱:乌纱相对稍好

进口棉纱海外出厂价格大多持稳或小幅上调,且纱厂亏损持续,因而短期内订货条件难改善,棉纱进口下滑迹象明显,乌纱因订货成本稍低,近期补货热度稍高。现货成交方面市场整体交投清淡,因季节性订单变化,32支及以下棉纱出货稍好,但终端织布厂对于价格依旧敏感,32支以上的受到国产纱冲击。

数据来源:紫金天风期货研究所

全球:市场并没有给出天气升水

美国 - 种植季积温充足、干旱明显改善

截止到5月28日,美棉主产区(92.8%)的干旱程度和覆盖率指数51,同比低27,环比上周升1;德克萨斯州的干旱程度和覆盖率指数为91,同比低24,环比上周升3。今年主产区及德州干旱情况与去年相比明显改善。

数据来源:紫金天风期货研究所

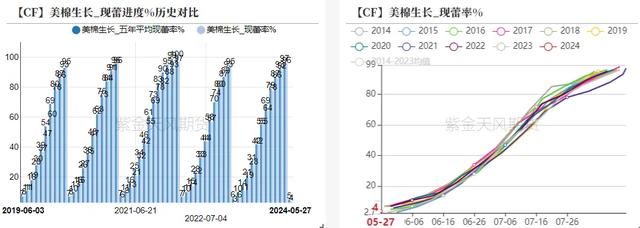

种植进度良好,优良率大幅高于同期

美国农业部(USDA)在每周作物生长报告中公布称,截至2024年5月26日当周,美国棉花优良率为60%,去年同期为48%。截至2024年5月26日当周,美国棉花种植率为59%,前一周为44%,去年同期为56%,五年均值为57%。截至当周,美国棉花现蕾率为4%,上年同期为3%,五年均值为5%。

数据来源:紫金天风期货研究所

美棉出口周报:签约增长、装运下降

据美国农业部(USDA)报告显示,2024年5月17-23日,2023/24年度美国陆地棉出口签约量50530吨,较前周增长10%,较前4周平均水平增长25%,主要买家中国(43561吨,包括从中国香港地区转口91吨)。2023/24年度美国陆地棉出口装运量39089吨,较前周下降16%,较前4周平均水平下降21%,主要运往中国(11918吨)、土耳其(6969吨)、越南(4585吨)、巴基斯坦(3473吨)、印度尼西亚(2747吨)。2024/25年度美国陆地棉出口签约量17729吨,主要买家士耳其(5993吨)、萨尔瓦多(4744吨)、泰国(1998吨)、危地马拉(1657吨)、印度(999吨)。

数据来源:紫金天风期货研究所

印度 - 高温推迟种植进度

截至5月27日,2023/24年度籽棉总上市量本周增加至3030万包。北部地区新作物的播种现在大约完成了50-55%,但最近由于极端高温,进度有所放缓。但目前尚未看到高温对新棉种植出现实质性影响。

数据来源:CAI 紫金天风期货研究所

巴西棉出口维持强劲

巴西棉花种植者协会(Abrapa)发布的5月报告显示,巴西一些棉花产区棉铃开始绽开。生产商正在为收获做准备。收获于5月开始、6月加速。截至4月底,2023年巴西棉总产量的93%已售出。2024年预售比例达到62%。4月巴西棉花出口24.15万吨,较上年同期增加295%。2023/24年度迄今(8月至4月)出口212.4万吨,较上年同期增加69.1%。

数据来源:紫金天风期货研究所

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。