美联储降息 “靴子” 终于落地,港股市场应声上涨。从9月10 日到23日,美联储降息落地前后,港股恒生指数走势一改往日阴霾,实现K线上的9连阳,引发市场关注。相比之下,A股市场在美联储降息前持续创新低,降息落地后也仅是小幅上涨。

美联储降息,为何港股能持续上涨,并走出如此强势的步伐?我们认为有以下几个重要原因:

首先、相比之下,港股对全球流动性敏感性更强。美联储降息落地,市场最为期待的便是流动性的释放。港股方面,由于港币挂钩美元的联系汇率制度,使得美联储货币政策传导更为直接。美联储降息后,香港金管局随即将基准利率从5.75% 下调至5.25%,香港商业银行也相应下调最优贷款利率25bp,降低香港本地的融资成本,直接改善港元流动性环境,使得美联储宽松效果得到更为直接的传导。而A股方面,此前市场期待的9月贷款市场报价利率(LPR)按兵不动,使得海外的宽松环境无法有效传导至 A 股。因此,我们看到,在美联储降息前后,港股走出了K线图上的9连阳,而A股仅收获4连阳,且更像是在跟随港股的上涨步伐;

第二、从市场的结构上看,对流动性敏感的板块往往率先表现,对市场带来提振。比如,根据光大证券的研究,市场交易降息时,宏观流动性敏感以及受资金面影响明显的板块(比如医药、TMT板块)可能会率先表现。港股相关板块的上市公司占比更高,对港股整体的带动能力更强。

第三、复盘1990年以来美联储五轮降息周期,首次降息落地后港股大多时候短期表现占优。根据平安证券的研究统计,美联储降息周期开启前,港股通常已抢跑降息预期。末次加息至首次降息期间,港股超半数情况处于上涨行情。同时,除了第五轮受中美贸易摩擦、全球经济放缓、香港 “修例” 风波等影响而出现首次降息落地后美股及港股短期均下跌的情形以外,其余轮次中,港股在首次降息落地后的20个交易日内均有较好表现,且在第一、三、四轮中表现均好于美股。

虽然历史不代表未来,但往往有惊人的相似度。此轮美联储降息前,在 A 股持续走低之际,事实上港股恒生指数就已经开始发力,并走出连续上行抢跑的态势。

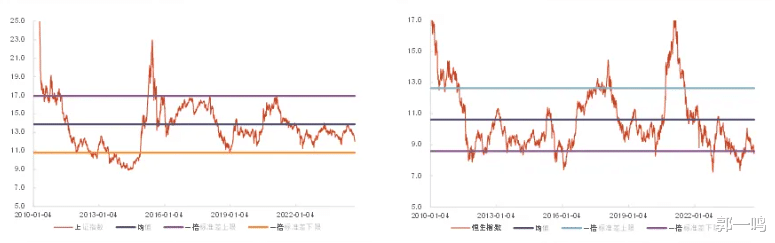

第四、基本面方面,港股相对A股占优。估值方面,上证指数当前估值PE(TTM)分位数处于2010年以来的24.0%的位置,而恒生指数2010年以来估值PE (TTM)分位数处于8.6%的位置,已经突破一倍标准差下限,相比A股配置性价比更高。

净利润方面,2024年上半年及 2023年全年,港股归母利润同比增长为6.2%和3.9%,A 股归母利润同比增长为- 3.1% 和- 2.5%。2023年和2024上半年,在宏观经济存在压力背景下,港股利润连续增长,而A股这两年利润连续下滑。

最后,和A股一样,在美联储降息之后,港股仍将受益于国内政策窗口打开以及经济动能恢复的预期。如果政策持续发力,或将有利于更多资金流入港股,推动港股反弹持续。