作者 l 周更

开年来上市银行走出一条别样的行情。

作为我国六大商业银行之一,中信银行自今年1月2日以来,至2月20日收盘,股价已从5.29元涨至6.37元,累计涨幅超20%,收复去年下半年来的全部跌幅。

拉长中信银行的股价表现来看,整个2023年,其股价从年初的不到5元,到5月初一度涨至最高近8元,之后便一路下跌,至2023年底报收5.29元。

尽管今年以来中信银行在资本市场可谓如鱼得水,但从基本面来看,中信银行仍未改变其低迷的业绩表现。

1月22日,中信银行发布了业绩快报。

数据显示,2023年该行实现营收2058.96亿元,较上年同期下降2.6%;

实现净利润670.16亿元,同比增长7.91%。

图片来源:中信银行2023年业绩快报

值得注意的是,这是中信银行近14年来首次出现全年营收负增长,让本就增长乏力的业绩,再添疑云。

业绩负增长

针对此番业绩快报公布的营收增速下滑,中信银行并未披露详细原因,但参照2023年前三季度业绩表现来看,持续下滑的净息差或仍为主要原因。

根据中信银行历年财报数据显示,2019年到2022年,中信银行净息差从2.12%降至1.97%,到2023年一季度进一步降为1.87%。2023年三季度,其净息差再度较年初下降0.15个百分点至1.82%,同比则下降0.14 个百分点。

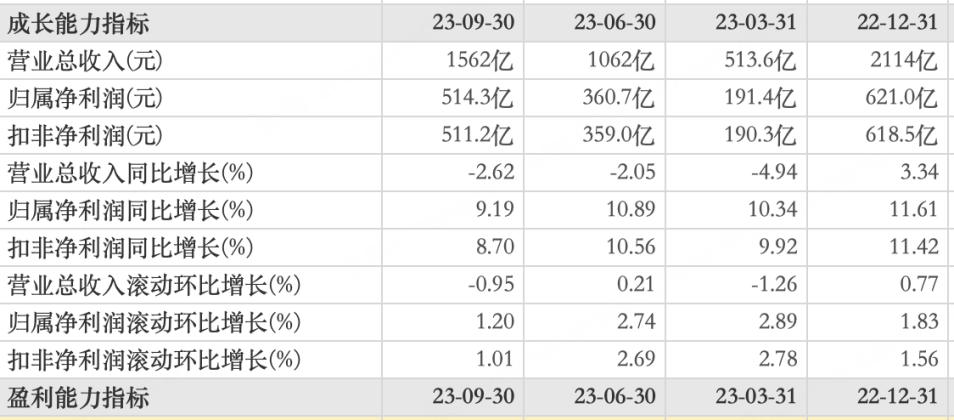

受此影响,中信银行去年前三季度业绩表现持续不佳。

去年一季度其实现营收513.6亿元,同比负增长4.94%;整个上半年实现营收1062亿元,同比负增长2.05%;而前三季度累计营收1562亿元,同样是负增长2.62%。

图片来源:东方财富

对于中信银行净息差持续收窄,或与几方面有关:

一是中信银行当前收入结构仍以生息资产为主,但非利息收入同样占比超三成,而这两项数据却均处于负增长状态。

根据其去年半年报数据,截至去年上半年,中信银行利息净收入占比68.9%,非利息净收入占比31.1%。

图片来源:中信银行2023年半年报

而在收入贡献上,根据中信银行最新公布的三季报数据情况,去年前三季度其实现利息净收入1092.39亿元,同比下降1.90%,非利息净收入469.89亿元,同比下降 4.25%。

对此,中信银行也在三季报中解释称,导致公司去年前三季度利息净收入和非利息净收入负增长的主要原因,分别在于利率下行影响,资产收益率持续承压,存款成本相对刚性,以及理财手续费下降,同时投资收益及公允价值变动损益减少导致。

图片来源:中信银行2023年三季报

二是中信银行整体贷款规模尽管在去年前三季度较年初仍维持6%的增长水平,但远低于10%以上的行业平均水平。

叠加同样低于行业平均水平的净息差,中信银行业绩承压也就不足为奇。另有行业人士分析称,中信银行贷款规模增速的减缓难以抵消净息差下降,这样的背景下,中信银行难有亮眼业绩表现。

事实上,从中信银行近年来业绩表现来看,2015年其营收增速达到16.37%,此后便陷入持续性的波动区间,2017年营收增速降至1.86%,但到2019年又增至13.79%,此后再度回到个位数增长。

图片来源:东方财富

波动性的业绩表现则直接体现出中信银行在营收方面缺乏持续性的业绩增长点,各项业务也缺乏面对客观不利因素的有效对冲。

即便业绩承压,但中信银行的拨备覆盖率从2016年以来,却在持续增加。到去年前三季度,其该指标从2016年的155.5%增至209.51%。

图片来源:中信银行2023年三季报

尽管该项指标直接反应了银行的抗风险能力,却需要消耗其现金流。但做多该项指标,也相当于变相增加现金储备,未来可通过释放标准线上的拨备资金,来调节利润。

中信银行此举,应该是为未来业绩持续下滑留下后手。

风险敞口高企

损失类贷款巨幅增长169.84%

当然,跟中信银行业绩波动相伴相生的还有广为诟病的经营问题。

历年年报数据显示,2015年末,该行的不良贷款率为1.43%,此后两年不良率分别为1.69%、1.68%。

到了2020年,其不良贷款率尽管下降至1.64%,但不良贷款余额则迎来峰值达到734.52亿元,当年该行计提贷款损失准备金多达692.85亿元。

而此时期中信银行所面临的主要经营风险来自房地产业务。

公开信息显示,到2017年末,中信银行贷款最多的业务领域就已经从制造业变为房地产业,占比达17.93%。直到2020年随着房地产市场发生变化,其制造业贷款余额才超过房地产业务。

即便如此,中信银行的房地产业务贷款余额截至去年上半年仍高达2832.03 亿元,占公司贷款总额的10.33%,同时也是公司不良率最高的行业,为5.29%。

图片来源:中信银行2023年半年报

此外,中信银行近年来也多次因房地产业务,遭遇大额罚单。

2018年,因存在理财资金违规缴纳土地款,自有资金融资违规缴纳土地款,为非保本理财产品提供保本承诺等6项违法违规事实,被罚2280万元。

2019年,因未按规定提供报表且逾期未改正、错报、漏报银行业监管统计资料、以流动资金贷款名义发放房地产开发贷款;未将房地产企业贷款计入房地产开发贷款科目等13项违法违规事实,被罚2223.67万元。

2020年,因在业务开展中存在资金挪用,违规提供融资,审核不足等19项违法违规事实,被罚2020万元。

如今,房地产业务在其所有贷款业务中仍居前排,即便不会因此产生新的罚单,但5%以上的不良水平,也在持续影响其业绩表现。

正所谓祸不单行,去年底,中信银行因涉56项违规行为,再度收到天价罚单,被罚没金额超2.24亿元。

房地产业务仍未彻底出清,且屡遭天价罚单,中信银行的经营质量着实堪忧。

而在其不良贷款中,尽管次级贷款同比大幅减少,但风险等级更高的可疑贷款和损失贷款却在增加。

其去年三季报数据显示,截至2023年第三季度,公司可疑类贷款余额为284.94亿元,较年初增长了33%,损失类贷款则较年初巨幅增长169.84%,至194.39亿元。

图片来源:中信银行2023年三季报

此外,截至2023年三季度,中信银行核心一级资本充足率为8.81%;一级资本充足率为10.59%;资本充足率为12.65%。

图片来源:中信银行2023年三季报

三项指标尽管均在红线边缘,也在一定程度上影响中信银行做多资产规模。

不论是经营层面,还是风险敞口方面,中信银行可谓两面承压,一边是业绩增长乏力,缺乏明显的增长空间,另一边则是屡遭大额处罚,且经营风险持续高位。

多方面不利因素共同作用下,中信银行未来经营恐难理想。而其当前重点,相比业绩增长,加快风险出清,或许才是重点。

声明:本文仅作为知识分享,只为传递更多信息!本文不构成任何投资建议,任何人据此做出投资决策,风险自担。