中国谚语有云:“心急吃不了热豆腐。

”在这个瞬息万变的市场环境中,近期中国人民银行发布的公告,无疑为住房贷款市场注入了一剂强心针。

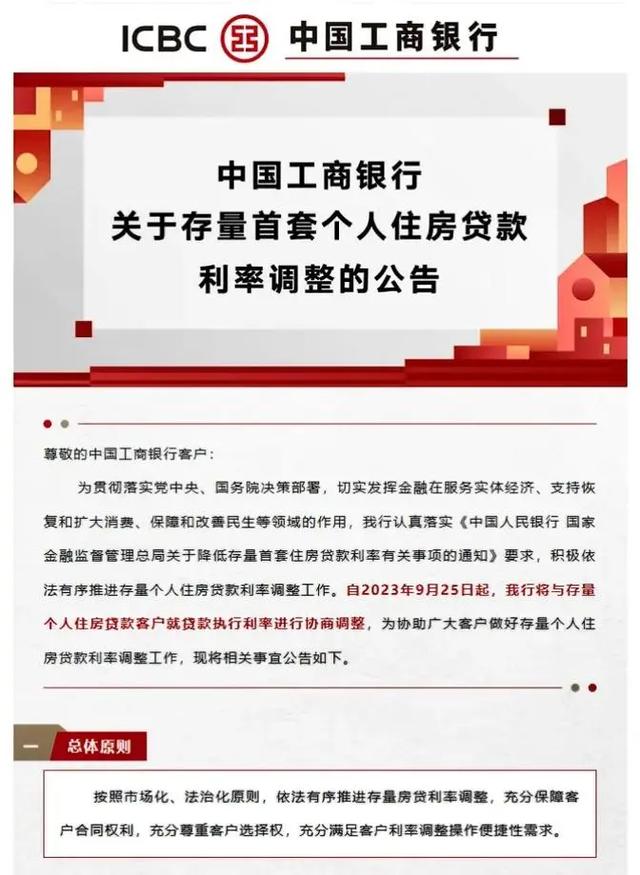

这一公告旨在完善商业性个人住房贷款利率定价机制,引发了广泛关注和讨论。

当前的定价机制面临许多挑战。

市场利率的变化之快,让现行的固定加点幅度显得捉襟见肘。

无论是市场供求变化还是借款人信用的波动,旧机制均无法及时反映,导致借款人在贷款利率上承受额外压力。

这种滞后性,正是我们必须要突破的瓶颈。

新机制的调整内容令人期待。

首先,允许借贷双方在LPR(贷款市场报价利率)基础上协商调整加点幅度,这一变革不仅提高了房贷利率的市场适应性,也使得房贷利率能更精准地反映房市的供求关系及借款人的信用风险。

此外,自2024年11月1日起,新签合同的浮动利率房贷,借贷双方可自行商量重定价周期。

这无疑为借款人和银行提供了更大的灵活性,提升了契约的自主性。

在存量房贷利率的调整方面,市场利率定价自律机制提议各商业银行在2024年10月31日前,对符合条件的存量房贷进行批量调整。

这一措施将有助于将加点幅度高于-30基点的存量房贷利率统一调整到LPR-30基点,预计将惠及约5000万户家庭,影响约1.5亿人口。

更令人振奋的是,这一调整预计每年将为这些家庭节约约1500亿元支出。

以100万元、25年期的等额本息还款为例,利率调整后,借款人每年能减少约5600元的利息支出,这无疑是实打实的“红包”。

这种调整所带来的积极影响不仅局限于购房者。

对于银行来说,借款人提前还贷的情况预计会减少,这将有助于稳定贷款规模,提高贷款质量。

结合降准、降息等政策,银行的净息差有望保持稳定,从而实现持续经营。

这一系列措施,无疑为银行业的稳健发展奠定了基础。

综上所述,中国人民银行对商业性个人住房贷款利率定价机制的完善,体现了一种多赢的思路。

这一政策不仅减轻了购房者的负担,促进了消费,也为房地产市场的稳定提供了有力支撑,同时也确保了银行的持续经营。

正如那句老话,“不怕慢,就怕站”,我们期待在新机制的引导下,市场能够步入一个更加健康、稳定的发展轨道。