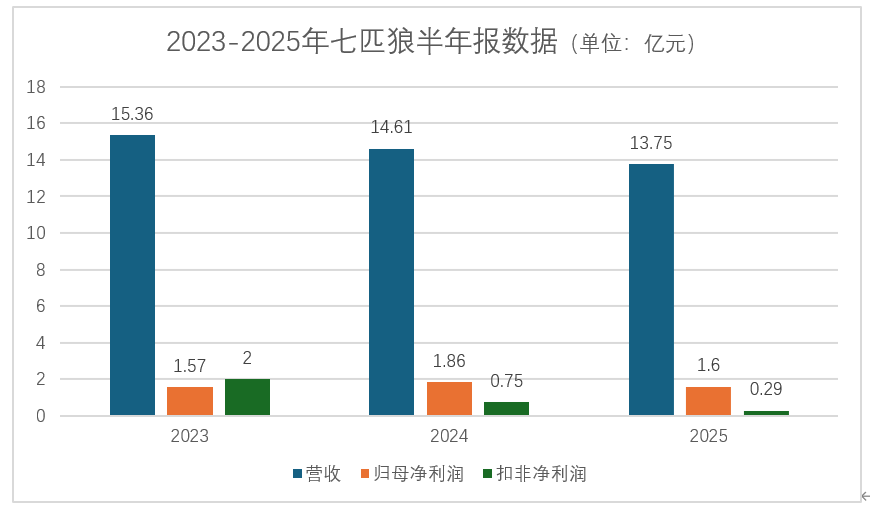

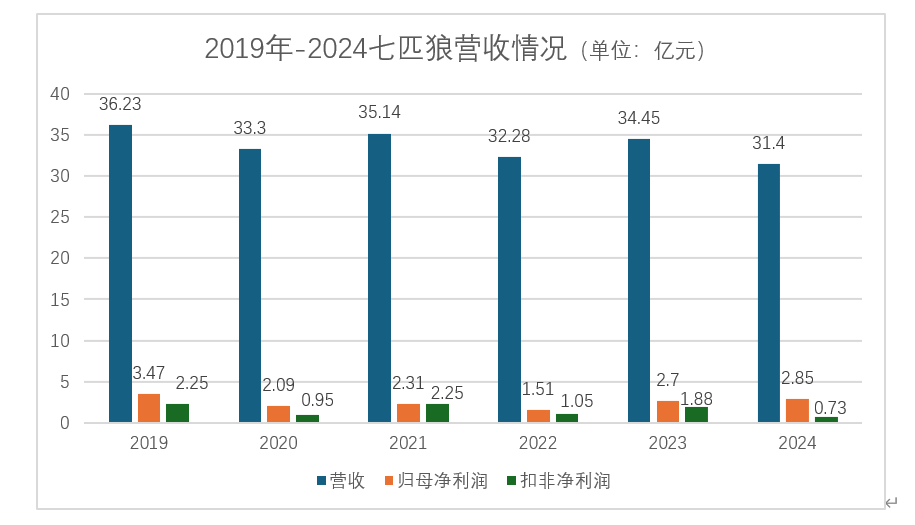

[亿邦原创]2025年上半年,七匹狼实现营收13.75亿元,较同期下降5.93%,归母净利润1.6亿元,下降13.93%,扣非净利润2910.63万元,下降61.35%。其中,现金流亏损2259.81万元,暴跌245.21%。报告称,主要是报告期收到的商品销售款及定期存款利息较上年同期减少所致。

上半年,七匹狼营收利润双降,延续了自2024年来的下跌趋势。2024年,七匹狼营收31.40亿元,为近6年来最低。这表明,七匹狼核心业务盈利能力可能正在持续弱化。

七匹狼旗下拥有主品牌七匹狼、国际品牌KarlLagerfeld和七匹狼针纺。

品牌名称

主要产品类型

特点

目标客户群

主要产品价格带

主要销售区域

城市级别

七匹狼

聚焦夹克核心品类,包括商旅夹克、空调夹克,以及功能POLO等舒适、科技、高质价比化兼具的休闲服饰

简约、质感、舒适、时尚、无龄化

低调精致大方、不失时尚品味的人群,以及有社会地位的、中高端行政商务人士

外套:1399-1599内搭:499-799下装:699-799

省会、地级市、县城

1-5线城市

KarlLagerfeld

服饰、箱包、鞋履

法式酷雅、经典重塑、未来科技

都市精英

2599-15990

超一线及各大省会城市

1-2线城市

七匹狼针纺

男士内衣、内裤、居家服、袜子等针纺产品

舒适、时尚、高品质

25-45岁男士

50-180

全国

1-4线城市

2025年上半年,七匹狼产品收入全线下跌。

其中,作为主力产品,外套类产品营收2.44亿元,占营收比重17.72%,与同期基本持平。今年,七匹狼仍坚守“夹克专家”这一品牌定位,聚焦男士夹克这一细分领域。

但实际上,营收占大头的产品是T恤类和以男士内衣、内裤、袜子、等针纺类产品,分别占营收比重22.64%、26.07%,外套类占比为17.72%。

在七匹狼天猫官方旗舰店,销量最高的产品也多为T恤、内裤等价格带在60-200元的产品,销量1万+。相比之下,店内销量最高的夹克为2000+,折扣价402.24元。直白地说,七匹狼大费周章打造的“夹克专家”定位,消费者并不买单。

另外,既然是“专家”,那夹克的研发必然是重中之重,如何提升夹克的设计感、差异化或科技含量,都需要大量的研发投入。但从财报来看,上半年研发投入大幅下降41.98%,这是因为,七匹狼将部分研发环节“外包”给了前端供应商。尽管此举可以有效降本,缩短生产周期,也可能会导致产品同质化,和对设计、技术的控制力弱化。

在所有产品中,下跌幅度最大的产品主要为七匹狼针纺和KarlLagerfeld在内的男士内衣、内裤、袜子、女装等其他类产品,降幅为16.31%。

2017年,七匹狼收购KarlLagerfeld大中华区业务。目前,累计亏损2.23亿元。

不过,今年上半年较同期表现改善,KarlLagerfeld营收1.88亿元,营业利润亏损811.85万元,净利润277.42万元,净利较同期增长147.3%。

报告中,KarlLagerfeld账面价值约为2.98亿元,可收回金额为3亿元。这是一个积极信号,它表明尽管短期经营仍处于亏损状态,但七匹狼对其长期盈利能力仍有信心,预计2031年后进入稳定期。

目前,KarlLagerfeld的品牌负责人是创始人周少雄的二公子周力源,负责KarlLagerfeld品牌整体战略的制定及执行。按照七匹狼内部定位,KarlLagerfeld属于轻奢品牌阵营,目标人群为都市精英,价格带主要集中于2599-15990元。KarlLagerfel天猫旗舰店销量最高的产品为海军领无袖连衣裙,销量为900+,价格为1323.35元,折扣6折。

根据KarlLagerfeld微信小程序,目前在中国内地和澳门门店数为54家。除了一线城市之外,KarlLagerfeld在金华、晋中、芜湖等三四线城市也设有门店。这或许是由于七匹狼起家于县城,门店主要分布在全国县级及以上城市核心商圈的步行街、百货商场、购物中心等,在下沉市场拥有渠道资源。

而从整个轻奢行业来看,国际品牌向下沉市场扩张已成趋势,比如Coach、MK、KateSpade、APM等轻奢品牌在三四线城市均有布局。

值得注意的是,七匹狼境外及港澳台上半年营收393.42万元,同比增长12.50%,收入占比提升5%,未来海外或成新增长点。此前,亿邦动力曾对出海东南亚的服饰品牌做过调研,其中,森马和海澜之家等头部玩家海外门店数量均已超过80家(参考阅读《服饰品牌,在东南亚抢门店》)。

从渠道端来看,七匹狼业绩下滑,主要是由于线上渠道和加盟店收入下滑。

上半年,线上营收4.89亿元,同比下降5.27%,占营收比重超35%;线下营收7.33亿元,其中,加盟店营收2.70亿元,同比下降28.77%,直营店营收4.63亿元,同比增长17.12%。其他渠道营收1.53亿元,下降10.60%。

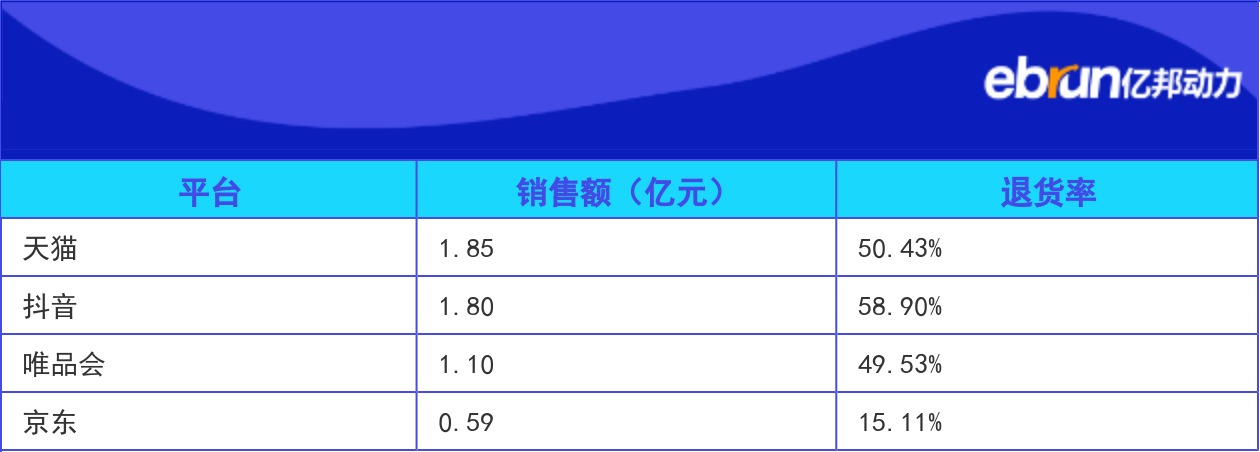

七匹狼的线上销售主要通过天猫、京东、唯品会等传统主流电商平台进行,并拓展了抖音、小红书、微信视频号、得物等渠道。上半年,七匹狼存货周转天数高达220天,较去年末增加14天。3年以上存货数量增加9.17%,表明滞销品积压,七匹狼只能通过线上线下特卖、折扣渠道折价处理。在天猫、抖音、唯品会三大主要线上平台,七匹狼平均退货率达52.95%。

平台

销售额(亿元)

退货率

天猫

1.85

50.43%

抖音

1.80

58.90%

唯品会

1.10

49.53%

京东

0.59

15.11%

发力线上渠道,伴随着销售费用的增加。上半年,服务及咨询费8036.15万元,同比增长58.80%,主要是终端店铺销售服务费、电商平台销售推广服务费及销售渠道咨询服务费同比增加较多。根据达多多数据,近90天,七匹狼关联达人数180人,其中更是包括“与辉同行”等超级头部直播间,主要带货七匹狼腰带和商旅POLO衫,腰带佣金比例达20%。

线下渠道方面,七匹狼持续关闭低效门店和街边店,转向购物中心,开设奥莱渠道。上半年,新开门店46家,关闭门店128家。其中,直营店新开22家,闭店54家,加盟店新开24家,闭店74家。截至报告期末,七匹狼全国门店共1722家(直营店847家,加盟店875家)。

直营(含联营)门店面积110322㎡,半年度平均店效70.6万元,店效同比基本持平,其中直营老店平均营业收入同比下降3.93%,同时,由于自营店铺租赁费增加,租赁费用上涨33.70%。

在销售模式上,七匹狼向直发代销转型,公司直接下单生产并配发,增强对渠道控制力和市场反应速度,但需承担库存风险,增加存货压力。直营店与加盟店的滞销货品均由七匹狼承担。

男装市场集中度低,竞争激烈,七匹狼核心业务疲软、渠道效率降低、轻奢品牌亏损等问题亟待解决。